ОБлигации

Скрипт заявки на участие в размещении облигаций Лизинг-Трейд 001P-05 (BB+(RU), 100 м.р., купон первых 6 мес 17%)

- 16 августа 2022, 10:30

- |

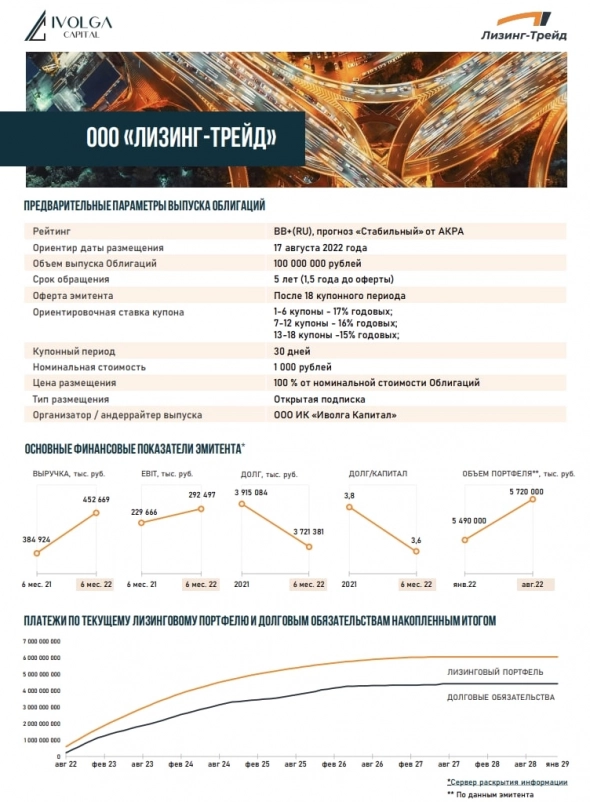

17 августа старт размещения 5-го выпуска облигаций ООО «Лизинг-Трейд».

Обобщенные параметры выпуска:

o 100 млн.р.

o Оферта через 1,5 года

o Купон: 17% годовых — первые полгода обращения выпуска, 16% — вторые полгода, 15% — третьи полгода

Организатор выпуска – ИК Иволга Капитал

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-05 / ЛТрейд 1P5

- ISIN RU000A1053H4

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 17 августа — с 10-00 до 13-00 Мск. с 16-45 до 18-30 Мск (с перерывом не клиринг)

Контакты клиентского блока ИК «Иволга Капитал»:

— dcm@ivolgacap.com, +7 495 150 08 90

— Александр Бойчук @AleksandrBoychuk +7 985 912 67 50

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23 (в отпуске с 17 по 24 августа)

( Читать дальше )

- комментировать

- 250

- Комментарии ( 0 )

Коротко о главном на 16.08.2022

- 16 августа 2022, 10:04

- |

Новый выпуск, изменения в листинге и утвержденные программы:

- Московская биржа зарегистрировала выпуск облигаций «Лизинг-Трейд» серии 001P-05 объемом 100 млн рублей. Регистрационный номер — 4B02-05-00506-R-001P. Бумаги включены в Третий уровень котировального списка.

- Московская биржа включила выпуски биржевых облигаций «ЭБИС» серий БО-П01, БО-П02, БО-П03, БО-П04, БО-П05 в Сектор ПИР. Бумаги эмитента при этом исключены из Сектора Роста.

- ГК «Самолет» выкупила по оферте облигаций серии БО-П06 на 65,7 млн рублей. Цена покупки составила 100% от номинала.

- МФК «Лайм-Займ» утвердила параметры бессрочной программы биржевых облигаций объемом 3 млрд рублей. Бумаги будут размещаться среди квалифицированных инвесторов по закрытой подписке. Предусмотрена возможность досрочного (в том числе частичного досрочного) погашения облигаций по усмотрению эмитента.

( Читать дальше )

Конвертация депозитарных расписок в акции повлияет только на конкретных эмитентов. А также немного о сырье и облигациях за юани.

- 16 августа 2022, 09:59

- |

📊 У нас в преддверии новой торговой недели должно было произойти два знаменательных события. Московская Биржа с 15 августа допустила нерезидентов дружественных стран к торгам на рынке облигаций (особого влияния они не смогли бы оказать на рынок, ибо подавляющая часть держателей тех же ОФЗ — из недружественных стран). Также с этого числа запустилась автоматическая конвертация депозитарных расписок в акции. Весь процесс конвертации займет примерно 2,5–3 недели. Оказать влияние автоматическая конвертация может на тех эмитентов, которые имеют крупную программу расписок (Магнит, Сбербанк, Татнефть, Норникель, Газпром). При этом

( Читать дальше )

ООО «БК» об итогах первого полугодия

- 16 августа 2022, 08:48

- |

Компания развивает бизнес в трех ключевых направлениях: производство строительных материалов, посуды (переработка пластмасс), а также ремонт, изготовление и заказ пресс-форм для сторонних организаций. Компания поделилась итогами работы по первому полугодию.

В направлении изготовления посуды зафиксирован спад заказов в апреле-мае текущего года. Это связано с тем, что клиенты, опасаясь роста цен, сформировали запасы заранее, резко увеличив закуп в марте (подробнее —

( Читать дальше )

Объем вложений РФ в госбумаги США в июне остался на уровне чуть выше $2 млрд

- 16 августа 2022, 08:32

- |

Объем вложений России в государственные ценные бумаги США в июне практически не изменился по сравнению с предыдущим месяцем, увеличившись на $1 млн, до $2,005 млрд.

В феврале указанный показатель оценивался в $3,753 млрд, в марте и апреле — в $2,003 млрд, а в мае — в $2,004 млрд.

В июне на долгосрочные облигации в российских вложениях пришлось $4 млн (на $1 млн больше, чем в мае), на краткосрочные — $2,001 млрд (без изменений).

Объем вложений РФ в госбумаги США в июне остался на уровне чуть выше $2 млрд — ТАСС (tass.ru)

Еврокомиссия назвала условие для разморозки инвестиций россиян — РБК

- 16 августа 2022, 08:13

- |

В ЕС назвали условия, при которых европейские депозитарии смогут рассчитаться с НРД с целью выплат российским инвесторам. Но даже при наличии четких критериев согласовать сделки будет непросто, предупреждают эксперты

https://www.rbc.ru/finances/16/08/2022/62fa57ed9a7947f2d14f2e15

Дмитрий Тарасов: «Последние четыре года мы ежегодно удваиваем размер нашей выручки от производства одежды»

- 16 августа 2022, 07:23

- |

Новосибирск — один из российских центров производства одежды. Здесь получили старт такие бренды, как PRIZ, BIZZARRO, SINAR. Ежегодно удваивает размер своего бизнеса и компания «МЫ» — производитель женской одежды среднего ценового сегмента под брендами WE’re FAMILY и Anna Ricco. В течение полутора лет этот игрок намерен открыть фабрику в Москве и продолжить развивать бизнес в Новосибирске. Средства на эти цели организация планирует привлечь на фондовом рынке. Директор компании «МЫ» Дмитрий Тарасов в интервью Boomin рассказал о специфике бизнеса в новых условиях, работе с маркетплейсами и мотивации выхода на облигационный рынок.

— Как события 24 февраля сказались на бизнесе компании?

— Я оптимист, во всем стараюсь находить возможности для развития бизнеса. И последние годы удивляют меня широтой новых, совершенно удивительных возможностей. Когда весной 2020 г. из-за пандемии у нас остановилось производство одежды, мы открыли для себя рынок медицинских масок, нитриловых перчаток и антисептиков. Причем до сих пор не отказались от этого направления, участвуем в тендерах по 44-ФЗ (закон о госзакупках. — Boomin), поставляем продукцию в больницы и поликлиники.

( Читать дальше )

К чему бы это?

- 15 августа 2022, 22:01

- |

kommersant-ru.turbopages.org/kommersant.ru/s/doc/5513694

Похоже рубль продолжит укрепление?

JPMorgan и Bank of America возобновят торги российскими облигациями для клиентов, которые хотят выйти из российских долговых обязательств

- 15 августа 2022, 21:21

- |

JPMorgan и Bank of America возобновят торги российскими облигациями — Ведомости (vedomosti.ru)

ИТК "Оптима" допустила дефолт при выплате купона на сумму ₽2,4 млн

- 15 августа 2022, 21:11

- |

ООО «Инновационная технологическая компания „Оптима“» допустило дефолт при выплате 7-го купона облигаций серии 001Р-01 на 2,431 млн руб.

Причина — «отсутствие денежных средств в необходимом объеме».

ИТК «Оптима» допустила дефолт при выплате купона на сумму 2,4 млн рублей (interfax.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал