Новости

Ужесточение финансовых условий может подкинуть проблем Йеллен

- 17 ноября 2016, 06:42

- |

После прихода Дональда Трампа власти ситуация на финансовых рынках резко изменилась.

Конечно, фондовые активы чувствуют себя достаточно неплохо. Однако ситуация в других сегментах выглядит более настораживающей. Доллар заметно укрепился на рынке FOREX, а доходности гособлигаций по всему миру взлетели.

На рынках господствует идея о том, что грядущее фискальное стимулирование от Трампа подстегнет инфляцию в США. Речь идет о планируемом снижении налогов и масштабных инфраструктурных расходах. Как результат, вероятность скорого повышения ставок ФРС возрастает.

Тем не менее, ситуация может быть более плачевной. По мнению Банка международных расчетов (BIS), укрепление доллара, вероятно, означает не силу экономики США, а возросшие риски и перенаправление ликвидности в «тихую гавань». Кроме того, может наблюдаться отток капитала из Китая, где юань опустился на уровни кризисного 2008 года.

Посмотрим на динамику Индекса финансовых условий от Goldman Sachs. В понедельник он взлетел выше 100 пунктов. Подобное наблюдалось после референдума в Великобритании о Brexit.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

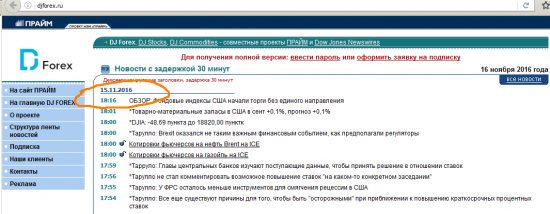

Кто знает, что с переводом ПРАЙМ новостей Dow Jones Newswares? Второй день ни в одном терминале не приходят новости на русском.

- 16 ноября 2016, 14:57

- |

на 12 часов по Москве назначено срочное заседание правительства - Матвиенко

- 16 ноября 2016, 11:13

- |

ЗАСЕДАНИЕ ПРАВИТЕЛЬСТВА РФ, НАМЕЧЕННОЕ НА СЕГОДНЯ, ПЛАНОВОЕ: ОНО ПРОВОДИТСЯ В СРЕДУ, А НЕ В ЧЕТВЕРГ ИЗ-ЗА ГРАФИКА ПРЕМЬЕРА

Кто привел к власти Дональда Трампа

- 14 ноября 2016, 06:40

- |

Вердикт американцев вынесен, и новым президентом США стал эксцентричный Дональд Трамп.

Интересный момент: кандидат от Республиканцев победил, согласно голосам выборщиков. Если внимательней посмотреть на расклад сил, выясняется, что Хиллари Клинтон завоевала более 60 млн голосов граждан против 59,8 млн у Трампа. Более того, многие американцы уже грозятся эмигрировать из США.

Тем не менее, многих устраивает позиция Трампа, его предвыборная программа. Легко проследить, какие группы населения посчитали его меньшим из двух зол. Давайте посмотрим, кто предпочел Трампа, а кто голосовал за Клинтон в разрезе социальных групп.

• Трамп пользовался меньшим спросом у женщин, однако все же получил 42% их голосов.

• Население старше 40 лет активно поддерживало Трампа.

( Читать дальше )

Трамп победил. Что дальше?

- 10 ноября 2016, 06:52

- |

Во вторник состоялось знаковое событие – прошли выборы президента США. Подобно референдуму в Великобритании, тут не обошлось без сюрпризов. «Черный лебедь» в личине Дональда Трампа воспарил над Америкой.

Кандидат от Республиканцев крайне эксцентричен: выступает за серьезный протекционизм, жесткие отношения с Китаем, критикует сверхмягкую политику ФРС, указывая на пузыри на рынках актива. Отсюда соответствующие риски, а также растущая неопределенность. Более того, более высокие тарифы на импорт и другие торговые ограничения способны усилить инфляцию в США.

Источник: @victorleonardib

Отсюда…

• Просадка фондовых активов по всему миру. К настоящему моменту фьючерс на S&P 500 теряет около 2%. Впрочем, падение может оказаться локальным. Ведь важны не предвыборные обещания, а их фактическая реализации. Более того, в случае ужесточения финансовых условий ФРС так и не сможет поднять процентные ставки в декабре. Кейт Паркер, стратег Barclays, полагает, что в случае победы Трампа, S&P 500 может упасть на 11-13%.«Риск победы Трампа может привести к коррекции рынка в пределах 5%, после чего инвестиционное сообщество должно пересмотреть обстановку», — считает главный стратег по акциям Citigroup Тобиас Левкович.

( Читать дальше )

Про Антикризис Т.Мартынова

- 09 ноября 2016, 17:34

- |

1. В предыдущем выпуске Т.Мартынов упомянул, что оценка правительства дефицита бюджета в 3% - «эфимизм», т.к. дефицит значительно больше. Действительно, в 2017 доходы ожидаются на уровне 13,4 трлн, расходы — 16,1 трлн. Дефицит — 20%.

Однако обращаю внимание на то, что дефицит всегда определяется как его отношение к ВВП страны, а не к расходам «главного документа прав-ва». Почему так? «Потому что Кейнсианство». В «Общей теории занятости, процента и денег» выдвинута концепция: бюджет (расходы/доходы) должен стабилизировать экономику на разных циклах. Если спад, то гос-во должно увеличивать расходы. Если бум, то нужно их сокращать. При этом состояние бюджета значения не имеет, т.е. смотреть на дефицит «внутри» бюджета не имеет смысла, нужно обращать внимание на экономику в целом (helicoper view).

2. Про ОФЗ. Почему на самом деле их хотят «впарить» физикам? Это — диверсификация рисков.

( Читать дальше )

CNN: Хиллари Клинтон позвонила Дональду Трампу и признала поражение

- 09 ноября 2016, 10:49

- |

Трамп: — Я благодарен американскому народу за то, что дал нашей команде возможность победить!#Election2016 #Trump #PresidentTrump

Трамп: Всему мировому сообществу хочу сказать — мы будем ставить интересы США на первое место, но не будем забывать и интересы других стран

P.S.

Если без эмоций, то это позитив (можно ожидать отскок) для рынка. Скандала не будет, неопределенность в прошлом...

Самое время для покупок?

Выборы в США: Наихудший исход для фондового рынка

- 08 ноября 2016, 06:35

- |

Представьте себе картину: Америка просыпается 9 ноября, а выигравшего в президентской гонке нет.

Звучит нереально? Не совсем так. Учитывая, что шансы Хиллари Клинтон на победу не слишком превышают показатели Дональда Трампа, сценарий такого рода вполне допустим. Это может стать наихудшим раскладом для фондового рынка.

Ранее Д.Трамп заявлял, что намерен оспорить итоги голосования в случае неблагоприятного для него вердикта. И это учитывая, что Хиллари Клинтон может не набрать необходимые 270 голосов выборщиков.

Что тогда? Во многих штатах требования пересчета реализуются по выбору: 43 штата (из 50) позволяют оспорить результаты проигравшему кандидату и другим несогласным агентам. В других штатах пересчет является автоматическим.

Ярким примером является Флорида с противостоянием между Д.Бушем и А.Гором в 2000 году. В конечном итоге вердикт в пользу Буша, проигравшего общие выборы, был вынесен Верховным Судом США. Отметим, что сейчас разрыв между кандидатами во Флориде близок к нулю, при этом для активации процедуры пересчета необходим разрыв менее 0,5%. Отметим, что в период между 7 ноября и 15 декабря 2000 года (общие выборы и решение Верховного Суда), индекс S&P 500 потерял 8,4%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал