НАбиуллина

Как мыслит Эльвира

- 11 ноября 2017, 23:22

- |

Чтобы понять как мыслит Э.Набиуллина, такое надо читать обязательно.

Основные направления единой государственной денежно-кредитной политики на 2018 год и период 2019 и 2020 годов

https://www.cbr.ru/publ/ondkp/on_2018(2019-2020).pdf

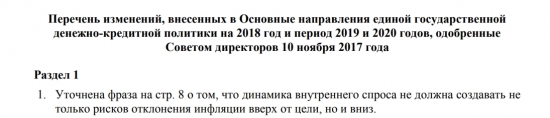

Знаете ли Вы, что недавно в этот документ была внесена правка:

https://www.cbr.ru/publ/ondkp/list_2017-11-10.pdf

Осмелюсь дать свою интерпретацию этого изменения.

Цель по инфляции 4%. Если инфляция ниже этой цели (как сейчас например: 2,7%), то Центробанк будет без опаски ослаблять денежно-кредитную политику. Говоря простым языком, будет активно снижать ставку и очень терпимо относиться к росту доллара выше 60 рублей. Чего бояться, ведь инфляция под контролем, и даже ниже, чем требуется!

Мне кажется, нынешний рост доллара против рубля вызван этим. Трейдеры ждут ставку на уровне, близком к 6% (сейчас 8.25%), а значит керри-трейд станет менее выгоден. Поэтому нерезы выходят из рубля, не взирая на бурно растущую жижу.

Для экономики это сулит одни ништяки. Дорогая нефть и дешёвый рубль. Все дырки можно залатать. Это же просто праздник какой-то ;)

- комментировать

- ★3

- Комментарии ( 18 )

Кризис, которого нет.

- 05 октября 2017, 12:40

- |

… Эльвира Набиуллина вступила на пост председателя Банка России 24 июня 2013 года и с тех пор проводила политику зачистки банковского сектора от нежелательных элементов — недобросовестных и неустойчивых финансовых организаций. За 4 года ЦБ РФ отозвал лицензии у более чем 200 банков. Аналитики рейтингового агентства Fitch подсчитали, что все усилия по улучшению списка участников банковского сектора за последние 4 года обошлись государству в 2,7 трлн. рублей. В Fitch отмечают, что средний размер дыры в активах проблемных банков в 6-7 раз превышает их основной капитал, что говорит о застойных проблемах. В Fitch подчеркивают, что зачастую решения о санации не очевидны — по оценкам аналитиков агентства, в случае банкротства таких банков можно было бы сократить потери бюджета, как минимум, на 500 млрд. рублей...

( Читать дальше )

Банковский надзор ЦБ не справляется со своей функцией. Планируется продажа санируемых "Открытия" и "Бинбанка" на бирже.

- 29 сентября 2017, 18:22

- |

Доктор сказал в морг, значит в морг!

- 20 сентября 2017, 12:00

- |

В общем решил послать сигнал на планету, где живут верховные правители и судеб вершители… конкретно моей музе Эльвире Набиуллиной… постараюсь покороче, но ничего не обещаю… Для начала немножко нарциссизма.

В свое время я был единственный, кто озвучил тему «Частный банкинг — деструктивный элемент любой современной экономики», никто в такой форме эту тему нигде не поддержал на высоком уровне, однако… по факту… ну все поняли, да? Эльвире Сапхизадовне сигнал дошел, может не прямо со СЛ, может Жегловы-Шараповы, которым деструктивность этого сегмента экономики очевидна не менее моего, донесли эту конструктивную мысль до ЦБ, но в общем процесс пошел и результат налицо.

В свое время я больно пинал свою музу за ее торможение при понижении ключевой ставки, но кому как не русской, простите «российской», женщине знать: бьет — значит любит… В своем творческом экстазе я даже посвятил музе вот это

( Читать дальше )

Является ли курс рубля свободным и плавающим, если ЦБ свободно манипулирует денежной ликвидностью?

- 17 августа 2017, 17:29

- |

Инфляция в РФ упала до 3,9%

- 09 августа 2017, 00:13

- |

Новость про падение инфляции вижу прошла незамеченной. А между тем Центробанк в июле не только достиг цели по инфляции 4%, но даже опустился ниже: до 3,9%.

( Читать дальше )

НАБИУЛЛИНА ДОИГРАЛАСЬ, РУБЛЬ РУХНУЛ, НА 340 МИЛДОВ СВАЛИЛСЯ ФОНДОВЫЙ РЫНОК ВОТ ВАМ И ТРАМП ПАМ ПАМ

- 17 июня 2017, 22:55

- |

Денежно-кредитная политика России

- 16 июня 2017, 19:34

- |

Недавно Глава Центробанка Эльвира Набиуллина выступала в Государственной Думе. Она озвучила много интересных мыслей. Они касаются рубля, инфляции, кредитов и проблемных банков, у которых забрали лицензию. Все эти вопросы касаются и нас. Сегодня в программе Экономика Плюс поговорим подробно о денежно-кредитной политике России.

-1-

Работа Центробанка многообразна. Она охватывает многие заметные сферы жизни. Начнём с самого интересного – с рубля. Главное новшество последних лет – плавающий курс. Раньше было так: Центробанк искусственно держал доллар в районе 30 рублей. Если он уходил выше, регулятор выходил на валютный рынок, продавал доллары и сбивал курс вниз.

В итоге была обеспечена видимая стабильность. Много лет подряд доллар колебался в диапазоне от 25 до 33 рублей. Посмотрите на таблицу. С 99 года по 2013 доллар двигался внутри заданного ценового коридора и его границы не покидал.

( Читать дальше )

Набиуллина. Свежее

- 12 июня 2017, 21:06

- |

-1-

Выступление в Госдуме.

Инфляция снизилалсь в 2 раза. Обеспечена ценовая стабильность. Продолжилось оздоровление (генеральная уборка) банковского сектора. Раньше Россия полагалась на чужую финансовую инфраструктуру, теперь создаёт свою (например Национальная система платёжных карт, теперь Виза и Мастер-карт обязаны работать через неё).

---

Рост экономики на 1,5-2% — это инерционный рост. Он будет и так. Надо чтобы рост был быстрее. Это можно обеспечить только за счёт инвестиций, а для инвестиций нужна низкая инфляция. Низкая инфляция уменьшит ставки по кредитам, увеличит горизонт бизнес-планирования.

---

Плавающий курс рубля — доброе дело, он будет продолжаться и дальше. Плавающий курс позволил быстрее адаптироваться к внешним шокам. Благодаря плавающему курсу рубля ВВП упал не так сильно как в 2008 году. Когда в 2016 году нефть упала ниже 30 долларов за баррель, экономика на это никак не отреагировала благодаря плавающему курсу. Попытки влиять на курс "абсолютно НЕ полезны для российской экономики

( Читать дальше )

Полное интервью Набиуллиной

- 12 мая 2017, 12:37

- |

Вью Газпромбанка по этому поводу

Причиной того, что Э. Набиуллина решила напомнить рынку о понижательном тренде реальных процентных ставок и возможности накопления международных резервов являются, как мы считаем, опасения регулятора, связанные с ускорением притока портфельных инвестиций на российский рынок. Данный приток подтверждается недавно опубликованными данными, согласно которым объем ОФЗ на руках инвесторов-нерезидентов составил 1,8 трлн руб. (+58% г/г), что соответствует 30% всего российского рынка суверенного долга и является историческим максимумом. Приток инвестиций поддержали высокие и растущие реальные процентные ставки на фоне укрепления рубля. Таким образом, намек на то, что в настоящий момент существует больше рисков снижения реальных ставок и ослабления рубля, может быть нацелен на сокращение интереса спекулятивного капитала к российскому рынку.

Между тем осторожные высказывания Э. Набиуллиной («ЦБ РФ по-прежнему должен убедиться, что в среднесрочной перспективе инфляция закрепится на целевом уровне в 4,0%») за пределами ключевых цитат в СМИ побуждают нас воспринимать данное интервью больше как словесную интервенцию, нежели как намек на изменение политики Центрального банка. Мы сомневаемся в том, что разовое достижение инфляцией целевого уровня в 4,0% (текущий показатель — 4,1%) немедленно повлечет за собой прямые валютные интервенции и/или существенное снижение ключевой ставки. Опыт 2015 года говорит о том, что ЦБ РФ рассматривает валютные интервенции в случае отклонения рыночного курса рубля от справедливого на 15-20 руб./долл. Это означает, что возможное пороговое значение, после которого ЦБ может начать интервенции, сейчас находится на уровне ~50 руб./долл., что значительно крепче текущего рыночного курса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал