Мфо

Кабмин поддержал инициативу ФАС: обязать крупные финансовые организации согласовывать с ФАС покупку долей и активов любых конкурентов, независимо от их размера – Известия

- 22 августа 2024, 08:44

- |

В России могут обязать крупные финансовые организации согласовывать с ФАС покупку долей и активов любых конкурентов, независимо от их размера. Законопроект об этом одобрила правкомиссия, сообщают «Известия» со ссылкой на источник, близкий к правительству.

Инициативу подготовила ФАС. Изменения коснутся крупных банков, МФО, страховых и лизинговых компаний, стоимость активов которых превысит определенный уровень. Его определит правительство совместно с Центробанком. Сейчас он составляет 29 млрд руб. для банков, 8 млнд руб. – для лизинговых компаний, 3 млрд руб. – для микрофинансовых и 200 млн – для страховых.

ФАС предложила ввести дополнительный механизм контроля за экономической концентрацией на финансовых рынках еще в январе 2024 г. В пояснительной записке говорилось, что инициатива позволит повысить эффективность мер антимонопольного контроля, а также «защищенность прав и интересов остальных участников финансового рынка от возможных проявлений монополистической деятельности».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

МФК опасаются, что предложенное ЦБ глобальное регулирование рынка, а также специализация МФО на отдельных продуктах могут привести к дальнейшему снижению эффективности бизнеса отрасли – Ъ

- 22 августа 2024, 07:35

- |

Микрофинансовые компании (МФК) выражают обеспокоенность в связи с предложениями Банка России по глобальному регулированию рынка и сегментации микрофинансовых организаций (МФО). Рынок уже сталкивается со снижением процентных доходов, и новые ограничения могут усугубить ситуацию. Особую тревогу вызывает сегментация и специализация на отдельных продуктах, что может ограничить деятельность компаний, предлагающих широкий спектр услуг.

Банк России в своем докладе на 2025–2027 годы прогнозирует сокращение числа МФО и укрупнение оставшихся игроков. Микрофинансисты надеются на диалог с регулятором и внесение изменений в предложенные меры.

Источник: www.kommersant.ru/doc/6906309?from=doc_lk📌 Займер продолжает расстраивать акционеров. Не помогают даже дивиденды!

- 21 августа 2024, 15:48

- |

— Продолжаю следить за результатами МФК Займер и их «успехами» в выполнении поставленной цели по увеличению чистой прибыли по итогам 2024 года. Сегодня компания представила отчетность по МСФО за 1 полугодие 2024 года и рекомендовала дивиденды по итогам 2024 года. Результаты в очередной раз разочаровали и подтвердили тезис о том, что компания намеренно занижала резервы перед проведением IPO для получения низкой оценки, привлекательной для инвесторов.

1. Чистая процентная маржа по итогам 1 полугодия сократилась на 7,68% до 8,99 млрд руб. за счет снижения процентных доходов, рассчитанных по методу эффективной процентной ставки.

2. Оценочный резерв под кредитные убытки во втором квартале также увеличился по сравнению с аналогичным периодом прошлого года. 1,14 млрд руб. против 369 млн руб. Расхождение в несколько раз!

3. Общие административные расходы увеличились на 29,5% по сравнению с 1 полугодием 2023 года. Основной вклад в рост этой статьи внесли такие направления как «Маркетинговые услуги» (рост +30%) и «IT-услуги» (рост +46%).

( Читать дальше )

Доля ссуд, выданных закредитованным заемщикам, за год упала более чем в 2 раза — Известия

- 21 августа 2024, 12:47

- |

Снизилась и доля ссуд, которые оформляли заемщики с показателем долговой нагрузки (ПДН) 50–80% — то есть отдающие более половины, но менее 80%, доходов на выплату кредитов. Во II квартале 2024-го банки предоставили таким клиентам только 21% ссуд, хотя годом ранее их было 35%.

В целом стандарты кредитования постепенно улучшаются, а чтобы перераспределить выдачи в пользу менее рискованных заемщиков Банк России последовательно ужесточает свою политику, заявили в пресс-службе ЦБ.

- С прошлого года регулятор начал вводить макропруденциальные лимиты — то есть прямые ограничения на оформление ссуд клиентам с высоким показателем долговой нагрузки.

- Для снижения рисков ЦБ также вводит макропруденциальные надбавки — сейчас они действуют для отдельных видов ссуд.

( Читать дальше )

Микрофинансовая отрасль учится работать в условиях высоких затрат

- 20 августа 2024, 13:12

- |

Подробнее — в материале «Ъ».

Около 60% всех потребительских займов входят в «цепочки займов», когда заемщик одновременно оформляет несколько займов или берет новый заем в день погашения предыдущего — ЦБ РФ

- 19 августа 2024, 18:38

- |

Средняя продолжительность таких займов составляет 40 дней, а средняя интенсивность – 9 займов за 12 месяцев. Таким образом, в среднем заемщик имеет действующие обязательства перед МФО 360 дней в году.

При этом больше половины таких займов переоформляются в новые с наращиванием долга заемщика, то есть сумма каждого последующего займа (или нескольких займов) превышает величину предыдущего. В общем объеме выдач такие займы занимают 33%.

Рост количества и общей суммы займов свидетельствует о фактической неспособности заемщика погашать свои обязательства. Долг и начисленные проценты по ранее полученным займам включаются в тело долга по последующим займам, что приводит к кратному росту задолженности клиента.

( Читать дальше )

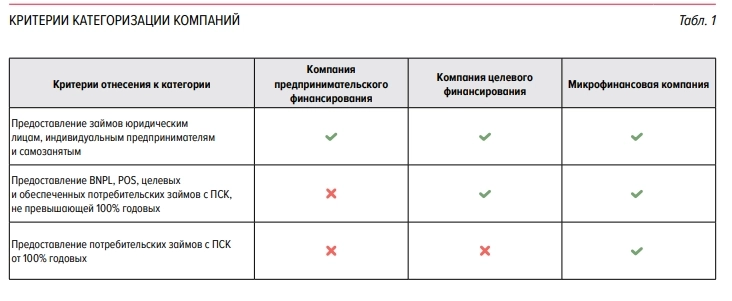

Банк России предлагает в ближайшие 3 года изменить структуру рынка микрофинансирования, выделив компании предпринимательского и целевого финансирования в отдельные сегменты

- 19 августа 2024, 18:25

- |

Банк России предлагает в ближайшие 3 года изменить структуру рынка микрофинансирования, выделив компании предпринимательского и целевого финансирования в отдельные сегменты. В статусе микрофинансовых продолжат работать организации, предлагающие наиболее дорогие займы — свыше 100% годовых. Для каждой категории организаций планируется пересмотреть пруденциальные нормы.

Сейчас одной из проблем развития микрофинансирования остается низкое доверие к этому рынку. С этим сталкиваются и организации, которые финансируют предпринимателей, предоставляют POS-займы и рассрочку и не создают повышенных социальных рисков. Напротив, они стимулируют предложение товаров и услуг при умеренном уровне процентных ставок.

Основные изменения затронут рынок наиболее дорогих потребительских займов. В настоящее время значительный объем таких займов выдается под максимально допустимую процентную ставку, которая не зависит от вида продукта и качества заемщика. Около трети из них переоформляются, а неуплаченные проценты включаются в тело нового займа, в результате чего граждане оказываются втянутыми в долговую спираль.

( Читать дальше )

Быстроденьги 22 августа начнут размещение облигаций объемом ₽150 млн.

- 19 августа 2024, 12:58

- |

МФК «Быстроденьги» создана в 2008 году, входит в группу Eqvanta, которая преимущественно развивает микрофинансовый, коллекторский и вспомогательные бизнесы в России.

Старт размещения 22 августа

- Наименование: БДеньги-02Р-07

- Рейтинг: ВВ- (Эксперт РА, прогноз «Развивающийся»)

- Купон: 24.25% (ежемесячный)

- Срок обращения: 3.5 года

- Объем: 150 млн.₽

- Амортизация: нет

- Оферта: да (пут через 1 год)

- Номинал: 1000 ₽

- Организатор: ИК «Иволга Капитал»

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

В банках снижается число случаев компрометации данных

- 16 августа 2024, 13:20

- |

Подробнее — в материале «Ъ».

Вечерний обзор рынков 📈

- 13 августа 2024, 19:05

- |

Курсы валют ЦБ на 14 августа:

💵 USD — ↗️ 92,6592

💶 EUR — ↗️ 100,5590

💴 CNY — ↗️ 12,0233

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 1,4%, составив 2 884,6 пункта.

▫️ «Инвестиционная палата» сообщила о выкупе замороженных активов россиян нерезидентами на сумму 8,1 млрд руб. (при общей сумме заявок 35 млрд руб. — от 708 тысяч инвесторов). Невыкупленные бумаги останутся на счетах депо владельцев, средства должны попасть к брокерам и управляющим уже сегодня (плюс время на зачисление инвесторам).

▫️ TradingView объявил об остановке трансляции котировок Мосбиржи после 13 августа, на данный момент всё те же котировки российских бумаг представлены на площадке, но с пометкой, что это котировки от одного из российских брокеров. В общем — пока ясности нет.

▫️ «Известия» познакомились с исследованиями Moneyman (сервис альтернативного кредитования). По данным одной из МФО, среди новых обращений – 8% случились после отказа банков (годом ранее 5%); средняя сумма запрашиваемого микрозайма: 30,8 тыс. руб. (+55% г/г), выданного: 22,1 тыс. руб. (+17% г/г). Количества (и его динамики) людей, прибегающих к услугам МФО в статье не приводится.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал