Московская биржа

Мосбиржа разработает инновационный механизм аллокации на IPO - РБК

- 08 апреля 2024, 08:43

- |

Московская биржа анонсировала внедрение технического решения под названием «Смарт-Аллокатор», которое позволит организаторам IPO создавать разные сценарии для распределения акций эмитентов. Система предоставит возможность удовлетворять заявки в одинаковой пропорции, устанавливать единую аллокацию для различных типов инвесторов или устанавливать минимальный объем аллокации для каждой заявки. Планируется, что «Смарт-Аллокатор» будет полностью настраиваемым сервисом, где организаторы сделок смогут формировать индивидуальные сценарии. Внедрение ожидается в третьем квартале текущего года, и участникам рынка не потребуются существенные внутренние технические изменения.

Меры, уже принятые Мосбиржей в сотрудничестве с участниками рынка, включают раскрытие общих правил аллокации и предварительного интереса институциональных инвесторов, определение максимального количества заявок от одного инвестора и сокращение сроков сбора заявок при переподписке. Эти действия направлены на повышение прозрачности и справедливости в процессе IPO.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

📌 Вуш против Юрент! Розничные инвесторы переоценивают Вуш!?

- 07 апреля 2024, 16:00

- |

Решил сегодня заполнить недостающие фрагменты и окончательно разобраться с ценными бумагами Вуша, чтобы сформировать комплексное представление об адекватности текущей цены компании. В данном посте представлено сравнение с одним из ключевых конкурентов на рынке кикшеринга — компанией Юрент.

👉Общие данные:

— В начале марта МТС стал контролирующим акционером сервиса аренды самокатов Юрент, доведя долю в компании-владельце проекта (ООО «Юрентбайк») до 80,58%. Как стало известно позднее, дополнительные 68,8% компании обошлись МТС в 5 млрд руб. Недавно Юрент опубликовал отчетность и теперь, имея на руках рыночную оценку сделки МТС и данные по Холдингу Вуш за 2023 год, можно сравнить эти компании и сделать соответствующие выводы.

— Для начала сделаю небольшое уточнение по структуре Юрента и форме отчетности. Так как компания непубличная, то МСФО она не представляет, соответственно, необходимо собирать куски бизнеса. В случае с Юрент, я обнаружил 2 компании: первая — сам «Юрентбайк», где МТС стало контролирующим акционером. Вторая — ООО «Шеринговые технологии» (их юридическое лицо указано на официальном сайте Юрента и они являются резидентами Сколково), которые, предположительно, являются корпоративным центром компании и на 100% принадлежат «Юрентбайк».

( Читать дальше )

🔥 Традиционный пятничный опрос 🔥

- 05 апреля 2024, 18:09

- |

🔥 Традиционный пятничный опрос 🔥

⬆️ На данный момент я ⬆️

🌸 Большое спасибо и хороших выходных 🌸

⚠️ Авторский Telegram-канал ⚠️

⬆️ Больше, раньше, злее ⬆️

⏰ Пятница, 05 апреля 2024 года — а это значит, что настало время подводить итоги завершающейся торговой недели ⏰

- 05 апреля 2024, 17:13

- |

⭐️ Отдельное спасибо хочется выразить Председателю Правительства Российской Федерации Михаилу Владимировичу Мишустину. Да уж, не часто встретишь на моем канале слова благодарности в сторону государственных мужей, однако для хорошего человека с умными мыслями мне совершенно не жалко. Возможно, кому-то могло показаться, что своим предыдущим (ещё не вышедшим здесь) постом я неумело попытался высмеять сказанное премьер-министром в рамках его выступления в Государственной Думе, однако такое предположение не имеет ничего общего с реальностью.

( Читать дальше )

Займер объявляет ценовой диапазон IPO - 235-270 руб./акция, соответствует капитализации 23,5-27 млрд руб. - компания

- 05 апреля 2024, 09:30

- |

Основные детали первичного публичного предложения акций (IPO) ПАО МФК «Займер»:

- Индикативный ценовой диапазон: От 235 рублей до 270 рублей за одну акцию.

- Рыночная капитализация компании: В диапазоне от 23,5 млрд рублей до 27,0 млрд рублей.

- Базовый размер IPO: Не более 3 млрд рублей.

- Дополнительные акции: До 15% от базового размера IPO могут быть предложены для стабилизации цены акций на вторичных торгах в период до 30 дней после начала торгов. Таким образом, общий размер предложения составит не более 3,5 млрд рублей.

- Период сбора заявок: С 5 апреля 2024 года по 11 апреля 2024 года.

- Аллокация акций: Компания будет стремиться обеспечить сбалансированную аллокацию между розничными и институциональными инвесторами.

- Старт торгов: Ожидается, что торги акциями начнутся 12 апреля 2024 года под тикером ZAYM на Московской бирже.

- Ограничение на отчуждение акций: Компания и ее текущий акционер обязуются не отчуждать акции в течение 180 дней с даты начала торгов на Московской бирже.

( Читать дальше )

📊 Активность частных инвесторов в марте

- 04 апреля 2024, 19:32

- |

Количество частных инвесторов на Московской бирже превысило 31 млн.

Физические лица вложили в ценные бумаги 82,2 млрд рублей — это в 2,1 раза больше, чем в марте прошлого года.

Все итоги месяца — в карточках и пресс-релизе.

( Читать дальше )

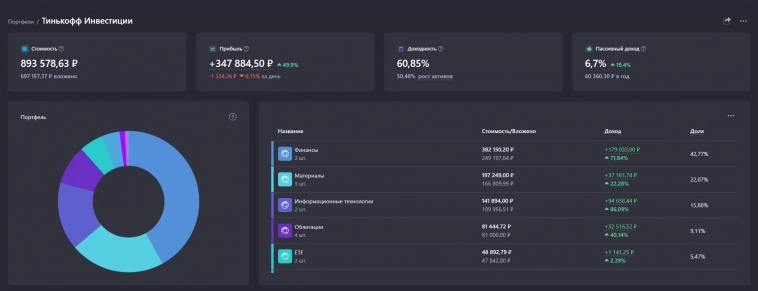

☯️ Инвестиционный путь самурая: месяц март, год 2024 ☯️

- 04 апреля 2024, 16:14

- |

⬇️ От приветственных слов переходим к достигнутым за месяц результатам ⬇️

🔥 Мой инвестиционный портфель увеличился на 110,5 тыс. руб. (+12,3%)

💰 Суммарные пополнения брокерского счета и ИИС составили 29 тыс. рублей

🚀 Прибыль от владения активами за рассматриваемый период — 81,5 тыс. руб. или 9,1% от суммы, имеющейся на счете в данный момент.

💼 За то же время индекс Московской биржи прибавил лишь 3,6%

✏️ В очередной раз я вынужден констатировать, что любые финансово-экономические события — будь то выход годовых отчетов, завершение долгожданной редомициляции или даже рекомендация итоговых дивидендов — в плане возможностей оказания реального влияния на отечественный фондовый рынок есть ничто перед лицом геополитических пожарищ, ежедневно вспыхивающих с новой силой в различных частях нашего маленького земного шарика.

( Читать дальше )

📰Московская Биржа Проведение заседания совета директоров и его повестка дня

- 04 апреля 2024, 15:00

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 04.04.2024

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 09....

( Читать дальше )

📌 Холдинг Вуш - есть ли дальнейший потенциал?

- 04 апреля 2024, 13:47

- |

Акции компании Вуш с 15 декабря 2023 года выросли на 65%, что является одним из лучших результатов на рынке за прошедший период. На прошлой неделе Холдинг опубликовал отчетность за 2023 год и представил ряд новостей. В этом посте хотел разобраться в том, обоснован ли такой рост котировок или это хорошая возможность покинуть ценные бумаги компании и переложиться в более интересные активы.

💰 Финансовые результаты Вуша:

— Результаты по МСФО за 2023 год вышли позитивные. Выручка кикшеринговой компании выросла на 54,2% до 10,73 млрд руб. Чистая прибыль Холдинга Вуш увеличилась на 133,7% до 1,94 млрд руб. за счет органического роста выручки от кикшеринга.

Если смотреть динамику год к году, то компания демонстрирует прекрасные результаты в которых нет возможности сомневаться, однако, если вспомнить 2021 год, где Холдинг заработал 1,79 млрд руб. чистой прибыли, то роста за 2 года по чистой прибыли практически не видно. В данном аспекте рынок в очередной раз демонстрирует свою «короткую память».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал