Манименеджмент

Интервью: Адам Граймс (Adam Grimes) о техническом анализе и манименеджменте

- 21 августа 2015, 11:41

- |

За плечами у Адама Граймса два десятилетия работы трейдером, аналитиком и разработчиком систем. Граймс начинал торговлю с сельскохозяйственных товаров и фьючерсов. Затем он перешел на валютные фьючерсы, фьючерсы на индексы и отдельные акции. Его опыт торговли охватывает все основные классы активов: фьючерсы, валюты, акции, опционы и другие производные, а также весь спектр таймфреймов — от очень краткосрочного скальпинга до создания портфеля для удержания в течение нескольких лет.

За плечами у Адама Граймса два десятилетия работы трейдером, аналитиком и разработчиком систем. Граймс начинал торговлю с сельскохозяйственных товаров и фьючерсов. Затем он перешел на валютные фьючерсы, фьючерсы на индексы и отдельные акции. Его опыт торговли охватывает все основные классы активов: фьючерсы, валюты, акции, опционы и другие производные, а также весь спектр таймфреймов — от очень краткосрочного скальпинга до создания портфеля для удержания в течение нескольких лет.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 2 )

Мани-менеджмент в Wealth-Lab

- 06 августа 2015, 00:18

- |

В своей повседневной деятельности часто сталкиваюсь с тем, что как инвесторы, так и многие робото-писатели игнорируют любые системы управления капиталом. Беря на себя повышенные рыночные и системные риски. В то время, как самая простая система риск-менеджмента может существенно улучшить показатели торговой системы и сохранить капитал для дальнейшей работы на фондовом рынке.

В этой статье приведу пример исходного кода библиотеки для управления капиталом по максимально допустимому риску на позицию.

Практика и простой тест показывает, что надо управлять размером денежной позиции.

Про практику писать не буду, она у каждого своя, а вот сравнение пробойной торговой системы

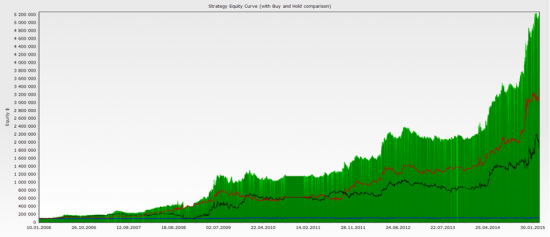

Кривая капитала стратегии без управления капиталом.

Среднегодовая доходность: 53%

Максимальная просадка: 40%

Кривая капитала стратегии с управлением капиталом. Размер позиции рассчитывается из 1% риска на сделку.

( Читать дальше )

Битва головой о стену продолжается ))

- 21 мая 2015, 06:33

- |

И как только я такой обрадованный начал её торговать, она сделала мне вот так:

( Читать дальше )

Неужели так сложно соблюдать манименеджмент?

- 15 мая 2015, 19:38

- |

Всем привет. Читаю на СмартЛабе разные истории об эпических и не очень сливах депозитов. Люди теряют суммы от 10-50 баксов до 500к рублей и даже более. Трейдинг среда нестабильная, дело такое. Потери случаются. Но меня волнует другой вопрос. 99.99% сливов происходит от несоблюдения манименеджмента. Т.е. когда берется на позицию риск, несоизмеримый с депозитом. Причем наибольший процент слившихся — это форексники. Тут их не очень любят. Типичные истории: «слился с 500 баксов до 30. Больше на форекс ни ногой!» (цифры могут быть другими). Ребят при чем тут форекс? Вы сольетесь и на бирже, и в тетрисе. Во-первых 500 баксов — это маленький депозит. Для любого рынка. Это требует от трейдера большой дисциплины, ведь каждая сделка (убыточная) сильно бьет по состоянию счета. Во-вторых для депозитом менее 1к баксов (может и более сейчас доступны) есть центовые счета. Такую «услугу» предлагают большинство диллинговых центров. Есть 100-500 баксов — торгуй на центовике. Много ты не заработаешь, зато потеряешь тоже не очень много. Многие бредят, что вот имея 200-300 баксов можно разогнать депо до заоблачных сумм. Ну это из разряда выиграть в лотерею. Периодически нам показывают по зомбоящику, что кто-то там выиграл Джэк-Пот.

Всем привет. Читаю на СмартЛабе разные истории об эпических и не очень сливах депозитов. Люди теряют суммы от 10-50 баксов до 500к рублей и даже более. Трейдинг среда нестабильная, дело такое. Потери случаются. Но меня волнует другой вопрос. 99.99% сливов происходит от несоблюдения манименеджмента. Т.е. когда берется на позицию риск, несоизмеримый с депозитом. Причем наибольший процент слившихся — это форексники. Тут их не очень любят. Типичные истории: «слился с 500 баксов до 30. Больше на форекс ни ногой!» (цифры могут быть другими). Ребят при чем тут форекс? Вы сольетесь и на бирже, и в тетрисе. Во-первых 500 баксов — это маленький депозит. Для любого рынка. Это требует от трейдера большой дисциплины, ведь каждая сделка (убыточная) сильно бьет по состоянию счета. Во-вторых для депозитом менее 1к баксов (может и более сейчас доступны) есть центовые счета. Такую «услугу» предлагают большинство диллинговых центров. Есть 100-500 баксов — торгуй на центовике. Много ты не заработаешь, зато потеряешь тоже не очень много. Многие бредят, что вот имея 200-300 баксов можно разогнать депо до заоблачных сумм. Ну это из разряда выиграть в лотерею. Периодически нам показывают по зомбоящику, что кто-то там выиграл Джэк-Пот.( Читать дальше )

Почему важен мани-менеджмент (специально для СмартЛаба)

- 27 марта 2014, 22:18

- |

Правильно выбрать направления для сделки это важно. Но, как минимум не менее важно, правильно выбрать объем, которым стоит входить!

Особенно бросаются в глаза посты выходящие на главную, в которой автор, протестировав систему, показывает красивый график эквити (что-нибудь около 100.000 рублей на контракт за год работы), не задумываясь о том, что торговля по его системе без применений правил мани-менеджмента убьет его счет с вероятностью близкой к 100% (совсем недавно был такой пост, но я не смог его сейчас найти, если кто-то даст ссылку в комментариях буду благодарен).

Друзья! Если на историческом тесте, ваша система допускает максимальный убыток в размере 7000-8000 пунктов, в реале, это означает слив 50% депозита! Для того, чтобы восстановиться, вам придется заработать 100% от вашего «нового» депозита.

( Читать дальше )

Адекватный money management на ФОРТС. Какие Вы берете риски?

- 10 марта 2014, 23:06

- |

Предлагаю обсудить тему манименеджмента применительно к торговле фьючерсом на индекс РТС. Считаю тему очень важной: на ресурсе очень редко обсуждается данная тематика.

Какие риски считаете приемлимыми? А именно риск в % от депо в день, по достижении которого дальше не торгуете? Риск в неделю, месяц?

Для себя определил риск в 1,5%/день, 5% неделя.

Какие показатели Вы используете?

Хотелось бы услышать людей, имеющих успешный опыт торговли именно на ФОРТС.

Заметка о стопах и манименеджменте. Для себя.

- 17 августа 2013, 13:21

- |

Кое-что о манименеджменте (или как управлять капиталом, когда на рынке флэт).

- 12 мая 2013, 22:59

- |

Представим себе, что четверка трейдеров-Алчи, Споки, Нормуль и Бояси, с разным подходом к упрвлению капиталом, прошла обучение у некоего Сэнсэй-БабА.На обучении у Сэнсэй-БабА, ученики прилежно учились, изучали фундаментальный анализ, графики движения цены, различные уровни, выполняли домашнее задание и наконец закончили учебу.

Главное чему научил Сэнсэй-БабА своих учеников это то, что надо инвестировать, а не заниматься мастурбацией инструмента, даже если это фьючерс на индекс РТС.В подтверждение этих выводов они выжгли на некоторых частях своего тела знаменитое высказывание Великого и Ужасного: «Фондовый рынок устроен так, чтобы перераспределять деньги от Активных к Терпеливым».

И вот настал день самостоятельного «плавания». Но как управлять капиталом? Сэнсэй-БабА говорил, что это вопрос Вашей индивидуальности и агрессивности по отношению к рынку.

( Читать дальше )

Черт возьми!!!

- 26 февраля 2013, 03:48

- |

Вот мани менеджмент:

закрыли позу на ночь...

А ШОРТ был классный,

черт возьми!!

И уж затем СИПИ урылся

прямо навзничь!!!

Мы гепа ждем теперь,

всех вдушу побери!!!

Манименеджмент. Заблуждение №3

- 31 января 2013, 09:28

- |

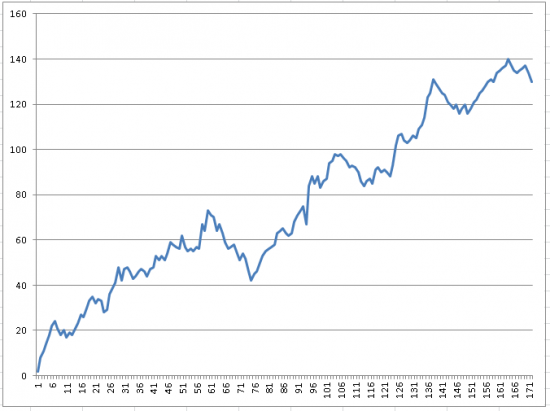

Как видно, пассивная стратегия (в этом конкретном случае представляющая покупку EUR с первоначальным рычагом 1:9) превосходит по доходности стратегию с реинвестированием, которая дает максимальный рост при фиксированном рычаге 1:9.

Основная причина неэффективности активной стратегии здесь заключается в коротком сроке инвестирования. Грубо говоря, пассивная стратегия соответствует банковскому депозиту с простым процентом, а реинвестирование – со сложным. При этом пассивная стратегия дает более высокую простую %ставку, и поэтому вначале обгоняет реинвестирование, которое дает более низкую ставку, но сложного процента. Однако со временем более низкая процентная ставка сложного процента, но начисляемая на возросший капитал, начинает давать более высокую доходность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал