Магнит

Прогноз на неделю с 15.10.2018

- 13 октября 2018, 18:43

- |

Аэрофлот (AF). Восходящий канал с целью 4%. Лонг-. Есть в портфеле

АлРоса (AL). Нисходящий канал с целью -4%. Лонг+. Нет в портфеле

Брент Brent (BR). Консолидация в диапазоне ± 2%. Шорт± соответственно. Есть в портфеле

СеверСталь (CH). Нисходящий канал. Нет в портфеле

Валютная пара Euro|USD (ED). Консолидация в диапазоне -/+ 2%. Лонг± соответственно. Есть в портфеле

ФСК ЕЭС (FS). Консолидация в диапазоне -/+ 2%. Лонг± соответственно. Есть в портфеле

ГазПром (GP). Восходящий канал. Нет в портфеле

ГМК «Норникель» (GM). Нисходящий канал. Есть в портфеле

Золото Gold (GD). Консолидация в диапазоне -/+ 1%. Лонг± соответственно. Есть в портфеле

РусГидро (HY). Консолидация в диапазоне -/+ 2%. Лонг± соответственно. Есть в портфеле

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Магнит, Лента, Х5 чего ждать?

- 13 октября 2018, 17:06

- |

( Читать дальше )

Акции Магнита остаются рискованным вариантом - Финам

- 12 октября 2018, 20:18

- |

Инвестиционная идея

Магнит – один из крупнейших продуктовых ритейлеров в России с сетью свыше 16 тыс. магазинов. Помимо продуктов питания, продает бытовые товары, косметику, открывает сеть аптек и развивает собственное производство продуктов. Выручка в 2017 году достигла рекордных 1,14 трлн.руб.

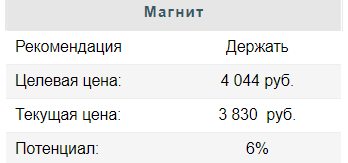

Мы понижаем целевую цену акций Магнита с 4 778 до 4 044 руб. на 18 мес. после презентации стратегии развития. Дальнейшее активное открытие магазинов продолжит размывать выручку, стратегия экстенсивного и интенсивного роста потребует увеличения операционных и капитальных затрат, и мы ожидаем снижения маржи прибыли и увеличения долга в ближайшие годы. Потенциал компании мы связываем с более долгосрочными перспективами, которые откроются после консолидации рынка продуктового ритейла и приведут к оптимизации. портфеля активов, расходов и денежного потока. Рекомендация «держать».Планы до 2023 года предполагают открытие 9,4 тыс. магазинов «у дома», 400 магазинов форматов «семейный» и «семейный+», 4,9 тыс. дрогери, а также 9 тыс. малых торговых точек (аптек, бакалейных лавок и др.). Ключевые территории роста – Москва, Приволжье, Сибирь. Компания также будет инвестировать в улучшение ассортимента, персонал, редизайн, собственное производство, а также выходить в смежные сегменты торговли – кафе, аптеки, товары для детей и животных.

( Читать дальше )

Был ли "Магнит" "пузырём"?

- 12 октября 2018, 14:26

- |

Они обращали внимание, что основным драйвером роста капитализации компании почти всегда была премия за будущий рост компании.

А когда к премии за будущий рост бизнеса добавилась премия за будущий рост капитализации, возник механизм надувания пузыря.

Механизм надувания этого пузыря:

1. Компания растёт.

2. Инвесторы дают акциям премию за будущий рост компании.

3. Поэтому капитализация растёт быстрее самой компании.

4. Инвесторы видят, что капитализация растёт быстрее компании и начинают давать премию акциям уже и за ускоренный рост капитализации.

5. Пока ожидания инвесторов выполняются, механизм работает.

6. Как только показатели компании ухудшились, и ожидания перестали выполняться, начался выход инвесторов.

7. Это ещё больше ухудшило динамику акций, чем ускорило дальнейшее сдувание капитализации и превратило его в панические распродажи.

( Читать дальше )

Магнит готов к повышательной коррекции

- 12 октября 2018, 11:29

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Разрыв вниз и крестообразная свеча при росте объема торгов. Таким образом, котировки остались ниже уровня скользящей средней ЕМА-55 и уровня поддержки в районе 196 рублей. В такой ситуации, похоже, что падающий тренд продолжается. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 24.6%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 81,45*18,5=1506.8 пункта, а биржевое значение находится около 1135.7 пункта. Однако, по примеру 2011-2015 годов, эта недооцененнсть может сохраняться годами.

Газпром. Разрыв вниз и крестообразная свеча, но без роста объема торгов. Таким образом, есть все основания к продолжению понижательной коррекции. Однако «медвежьего» расхождения не наблюдается. Таким образом, долгосрочный растущий тренд не вызывает сомнений пока цены на акции остаются выше уровня скользящей средней ЕМА-55, проходящей в районе 155 рублей.

( Читать дальше )

Обвал на фондовых рынках. Причины и новые крупные ставки. Паники пока ждать не стоит.

- 11 октября 2018, 20:21

- |

Разрыв вниз по всем бумагам

- 11 октября 2018, 12:53

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Умеренное снижение, и котировки остались ниже уровня скользящей средней ЕМА-55 и уровня поддержки в районе 196 рублей. В такой ситуации, похоже, что падающий тренд продолжается. При этом недельная свеча вышла черной, что также способствует возврату «медвежьих» настроений. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 26.4%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 82,10*18,5=1518.9 пункта, а биржевое значение находится около 1118.0 пункта. Однако, по примеру 2011-2015 годов, эта недооцененнсть может сохраняться годами.

Газпром. После неприятной свечи котировки предсказуемо снизились. Таким образом, есть все основания к продолжению понижательной коррекции. Однако «медвежьего» расхождения не наблюдается. Таким образом, долгосрочный растущий тренд не вызывает сомнений пока цены на акции остаются выше уровня скользящей средней ЕМА-55, проходящей в районе 155 рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал