МОсбиржа

Старт ЛЧИ 2022. Смерть лотерейщикам

- 09 сентября 2022, 14:45

- |

7. Порядок определения победителей Конкурса

7.1 «Лучший частный инвестор 2022»

Все Участники Конкурса в номинации «Лучший частный инвестор» оцениваются и ранжируются по показателю доходность (Rann) / риск (Qann). В качестве доходности (Rann) берется превышение накопленной суммарной доходности, выраженной в % годовых, над безрисковой ставкой, принимаемой равной 8%. В качестве риска (Qann) берется стандартное (среднее квадратическое) отклонение дневных доходностей портфеля, умноженное на квадратный корень из 250 (примерное количество торговых дней в году). При этом доходности ниже нуля для целей расчета показателя риска умножаются на 100. Доходности выше нуля остаются без изменений. В результате влияние отрицательных доходностей на показатель риска (Qann) будет существенно выше.

Итоговый показатель K = Rann/Qann

Для целей публикации результатов на Сайте Конкурса описанный показатель начинает рассчитываться по прошествии 20 торговых дней проведения Конкурса. Показатель для конкретного Участника не рассчитывается, если число активных дней (в течение которых дневная доходность отличалась от нуля) составляет меньше 15. Если по итогам всего периода проведения Конкурса совокупное число активных дней составило меньше 15, то данный портфель исключается из Участников Конкурса.

По итогам периода проведения Конкурса из всего списка отбираются 200 Участников Конкурса с самым высоким показателем доходность / риск (K), которые проходят в финал.

Все 200 финалистов Конкурса в номинации «Лучший частный инвестор 2022», отобранные по показателю риск/доходность, оцениваются и ранжируются по 9 показателям:

— Коэффициент Шарпа

— Коэффициент Сортино

— Максимальная просадка доходности

— Средняя просадка доходности

— Максимальное время восстановления после просадки

— Среднее время восстановления после просадки

— Максимальная доля в одном инструменте

— Средняя доля в одном инструменте

— Отношение прибыли к убыткам

По каждому из указанных показателей создается список из n элементов, где n – количество Участников Конкурса в номинации, n=1 – позиция Участника Конкурса с наилучшим показателем, n – позиция Участника Конкурса с наихудшим показателем. Для показателей коэффициент Шарпа, коэффициент Сортино и Отношение прибыли к убыткам самым лучшим является показатель с самым высоким значением, для максимальной и средней просадки доходности, а также для максимального и среднего времени восстановления после просадки и максимальной и средней доли в одном инструменте – показатель с самым низким значением.

После построения 9 проранжированных списков, относящихся к каждому из показателей, следует процесс отсеивания Участников Конкурса, которые не являются лучшими с точки зрения критериев Конкурса. Для этого из всех списков берется последняя строка n. Если один и тот же Участник Конкурса оказывается на последней (n) строке в 6 или более списках (из восьми), он выбывает из числа претендентов на победу в номинации «Лучший частный инвестор 2022».

Далее берутся все Участники Конкурса, попавшие в последнюю (n) и предпоследнюю (n-1) строки каждого из проранжированных списков. Если один и тот же Участник Конкурса встречается в двух рассматриваемых строках 6 или более раз, он выбывает из числа претендентов на победу.

В каждой последующей итерации к рассматриваемым строкам всех списков добавляется следующая, считая с конца, строка (т.е. n, затем n совместно с (n-1), затем n совместно с (n-1) и c (n-2) и т.д.). Целью всех итераций является получение списка финалистов. Число финалистов должно быть минимально возможным, но при этом больше или равно 20. То есть последней итерацией в описанном процессе будет добавление строки n-k, при которой после отсеивания останется больше 20, либо ровно 20 претендентов, при этом добавление строки n-k-1 должно давать число оставшихся претендентов меньше 20.

Среди оставшихся после процесса отсеивания 20 (или более) кандидатов победитель определяется согласно экспертному заключению комиссии, сформированной из представителей ПАО Московская Биржа и Ассоциации CFA Russia. Общий принцип определения победителя заключается в том, что при равнозначных значениях показателей, использованных в процессе отбора финалистов, приоритет отдается Участнику Конкурса, показавшему более высокую доходность. Тем не менее, в расчет также принимаются характер и частота торговых операций, период участия в Конкурсе, используемые торговые инструменты и прочие релевантные с точки зрения членов комиссии критерии.

Теперь не получится купить опционы и «выиграть», качество торговли выходит на первый план, с чем всех и поздравляю

- комментировать

- ★1

- Комментарии ( 11 )

Доллар на Forex утром заметно подорожал - Промсвязьбанк

- 08 сентября 2022, 10:08

- |

В начале торгов на валютной секции МосБиржи курс доллара инерционно тестировал отметку 61,5 руб., однако к окончанию торговой сессии вновь опустился в диапазон 60-61 руб. В целом, колебания валютной пары проходят в рамках дневной волатильности, объемы торгов долларом с расчетами «завтра» остаются низкими.

Что более интересно, пара евро-доллар на МосБирже торговалась у отметки 0,993 цента, когда на FOREX к окончанию дня восстановился паритет, при этом спред между валютными парами сузился в сравнении с прошлым днем. По нашим оценкам, спрос на европейскую валюту в рамках отечественного рынка остается низким ввиду ее «токсичности». Впрочем, мы полагаем, что в скором времени паритет может восстановиться и на МосБирже.

На утро четверга на FOREX рубль заметно ослаб к ключевым валютным парам, открывшись гэпом вниз. Мы считаем, что глобальные инвесторы продают отечественную валюту на фоне ослабления нефтяных котировок. В целом, на МосБирже ожидаем аналогичной динамики и возвращения пары доллар-рубль в район 61,5 руб.Жильников Егор

«Промсвязьбанк»

Ежемесячный традиционный обзор результатов стратегий автоследования.

- 08 сентября 2022, 10:06

- |

Теперь отчёты по стратегиям будут компактнее и нагляднее. Сделал табличку сравнения результатов стратегий с индексами.

На интервале в 6 месяцев удалось по всем трём стратегиям обогнать индексы. С момента старта получились результаты лучше рынка по двум стратегиям из трёх, кроме «Суворовская, рубли». По данной стратегии планирую среднесрочно также обогнать индекс Мосбиржи.

Оценивая результаты стратегий, важно понимать следующее. Текущий год для российского рынка выдался самым тяжёлым, как минимум с 2008 года. Для американского рынка текущий год тоже непростой. При этом рассчитываю, что 2023 год для обоих рынков будет благоприятнее.

По-прежнему делаю акцент в стратегиях на недорогие по финансовым показателям компании с большим потенциалом роста и, преимущественно, с хорошими дивидендами. Приходящие дивиденды реинвестируются.

Если захотите подключиться к стратегиям, то сначала нужно открыть счёт. Это можно сделать дистанционно

( Читать дальше )

Приключения нефти Brent на MOEX

- 07 сентября 2022, 21:32

- |

Ситуация на текущий момент,

цена на нефть Moex: 91,6$

цена на нефть Cme: 87,9$

спред сейчас: 3,7$

В течении дня спред гулял от 2$ до 4$

Сегодня валились прилично по нефти, в стакане наблюдал лимитные заявки на покупку по 150-500 контрактов, люди которые покупали против рынка как обычно, которые и разогнали спред с 2$ до 4$.

Маркетмейкер отсутствует, беспредел продолжается.

Лудомания в трейдинге. Как перестать лудоманить на бирже? | Live investing Group

- 07 сентября 2022, 11:45

- |

⚡️ Мосбиржа впускает "нерезов", Цены на уголь бьют рекорды, Шольц ПРЕДУПРЕЖДАЕТ и многое другое (Актуальные финансовые новости на 07.09.22)

- 07 сентября 2022, 02:49

- |

Коллеги, всем доброго утра!

Публикуем наш ежедневный финансовый дайджест

на сегодня (07.09.22):

( Читать дальше )

Открытие торгов. Торговля в прямом эфире. Скальпинг на Мосбирже. Обзор рынка.

- 05 сентября 2022, 12:29

- |

⚡️ ГАЗПРОМ завернул вентиля, Новая "железная леди" в UK, Мосбиржа подвела итоги августа и др. (Актуальные финансовые новости на 05.09.22)

- 05 сентября 2022, 03:21

- |

Коллеги, всем доброго утра!

Публикуем наш ежедневный финансовый дайджест

на сегодня (05.09.22):

( Читать дальше )

Мнение о рынке Как посчитать справедливое значение индекса РТС

- 02 сентября 2022, 20:22

- |

Друзья, в этом выпуске – новости этой, инсайдерской недели на российском рынке,

Моё мнение о рынках: на рецессии в Европе, США и Китае осенью будет продолжаться падение сырья, а вместе с ним – индекса РТС и рубля.

Индекс PMI в России (без учёта оборонки), США и Европе

Опережающие индикаторы – индексы динамика продаж домов (и другой недвижимости), PMI.

Почему в экономических циклах сырьё растёт последним и как было в 2008 году.

С 2007г. работает подгонка РТС = Urals x 20 – 200

РТС сейчас стоит столько, сколько должен был стоить при URALS $72

(не учтены риски рецессии, падения сырья и всё, что связано с санкциями).

С уважением,

Олег.

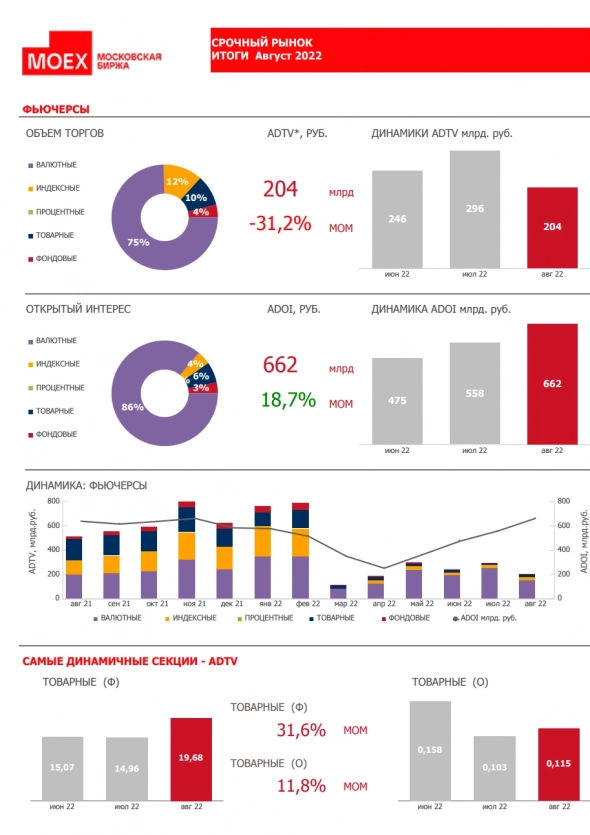

Провальный август СРОЧКИ. Спасибо за тарифы, МосБиржа

- 02 сентября 2022, 19:01

- |

Ну а пока все радуются растущим объемам на МосБирже, давайте же и мы не будет отставать. И порадуемся падению объемов на срочном рынке НА ТРЕТЬ!

Отличный результат. Эффективный менеджмент.

И обратим пристальное внимание на постоянно растущий ОИ, достигший уровней ноября 2021 года.

Что в этом вижу лично я? А вижу я следующее. В июле (а он на удивление рос) все алго-хфт и прочие мастера попробовали поработать в привычном ритме — объем не падал — поработали и в августе послали всё это на хер! Итог? А все стали вставать лимитниками. БЕСПЛАТНО же! Объема нет. А ОИ растет. Ну и кто спекулил минутки, перешли на 5-15 минутки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал