МИнфин

Аукционы ОФЗ ограничивают восстановление рынка госбумаг - Промсвязьбанк

- 27 марта 2024, 11:04

- |

Оборот по индексу RGBI вчера существенно вырос – до 16 млрд руб. против 6 млрд руб. накануне. Отметим, что с утра рынок предпринял попытку подрасти, однако после объявления Минфином параметров сегодняшних аукционов последовали продажи, компенсировав утреней рост. Вероятно, инвесторы рассчитывали, что министерство ограничит объем предложения новых ОФЗ, однако по короткому выпуску объем предложения был увеличен с 10 до 20 млрд руб. В результате сегодня на аукционах будет предложен уже стандартный набор бумаг – длинный выпуск без лимита (14 лет) и короткий (2,5 года) на 20 млрд руб.

Аукционы с премией к рынку будут ограничивать восстановление госбумаг на вторичных торгах после сильного снижения котировок с начала марта. В отсутствии четких сигналов от ЦБ по снижению ставки пока не рекомендуем увеличивать дюрацию облигационного портфеля.Грицкевич Дмитрий

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Вечерний обзор рынков 📈

- 26 марта 2024, 19:00

- |

Курсы валют ЦБ на 27 марта:

💵 USD — ↘️ 92,5745

💶 EUR — ↗️ 100,4121

💴 CNY — ↘️ 12,7844

▫️ Индекс Мосбиржи по итогам основной торговой сессии вторника прибавил 0,12%, составив 3 285,54 пункта.

▫️ Минфин России информирует о проведении 27 марта 2024 г. аукционов по размещению ОФЗ-ПД № 26226RMFS (дата погашения 07.10.2026) и ОФЗ-ПД № 26243RMFS (дата погашения 19.05.2038).

▫️ «Коммерсантъ», ссылаясь на свои источники среди топ-менеджеров в IT-сфере, сообщает о планах крупнейших российских IT-компаний по покупке российских разработчиков операционных систем. В качестве покупателей называются VK, «Ростелеком» и «Росатом», в качестве разработчиков – «Базальт СПО», «Астра», «Ред Софт» и др.: www.kommersant.ru/doc/6593994. Так, на сайте «Софтлайн» (+4,13%) появился раздел M&A («слияния и поглощения»), в котором группа компаний сообщает, что находится в поиске партнеров для расширения портфеля собственных ИТ-продуктов и услуг, — замечает «Интерфакс». Тем временем акции упомянутой ГК «Астра» (+7,14%) сегодня достигли рекорда стоимости.

( Читать дальше )

Дальнейшая динамика доходности ОФЗ будет зависеть от щедрости Минфина - Альфа-Банк

- 26 марта 2024, 17:49

- |

Примечательно, что в пятницу давление на длинные ОФЗ заметно ослабло, а текущую неделю рынок начал на позитивной ноте. Снижение доходности в выпусках ОФЗ 26243 и ОФЗ 26244 составило скромные 2-3 б. п.

( Читать дальше )

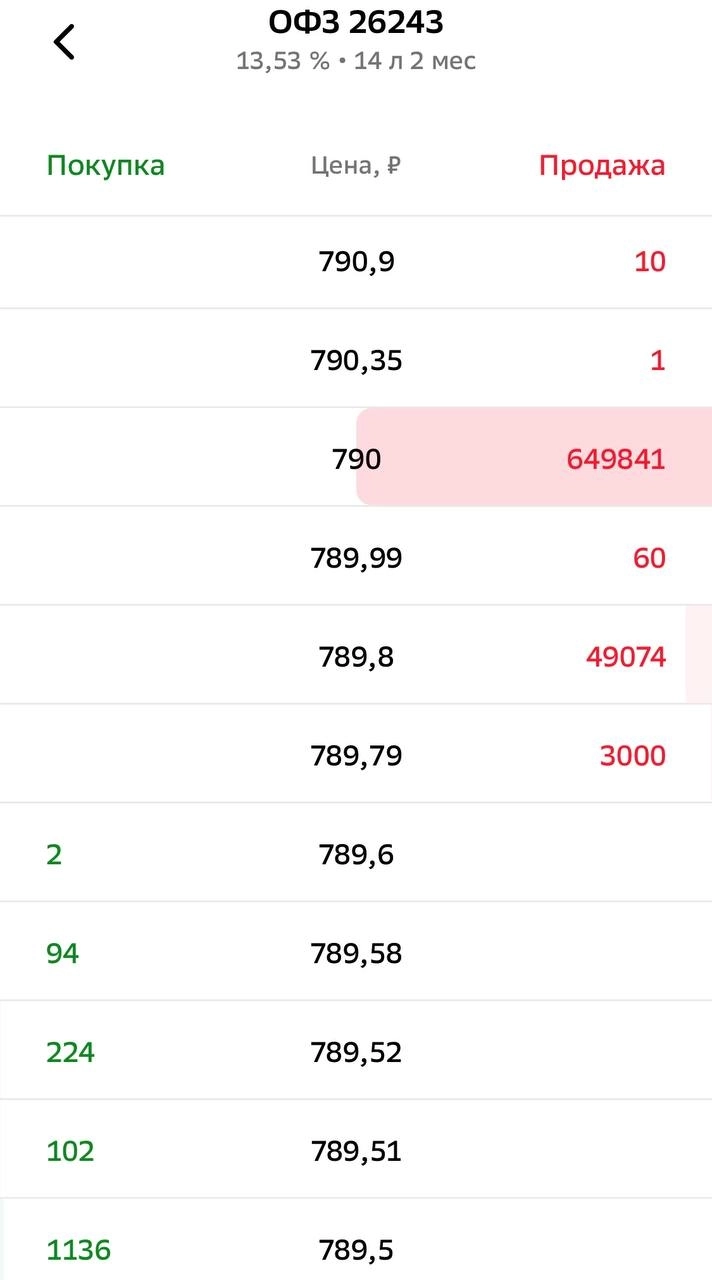

Банки опять шортят ОФЗ, завтра размещение, плиты по пол млрд в стакане

- 26 марта 2024, 17:09

- |

Минфин РФ предложит в среду, уже завтра — 27.03, ОФЗ-ПД 26226 на 20 млрд рублей и ОФЗ-ПД 26243, в объеме остатков, доступных для размещения в указанном выпуске. Это будет последнее размещение в I квартале 2024 г. – всего в нем 800,0 млрд. руб. по номинальной стоимости. (При этом в квартале всего должны быть размещены ОФЗ со сроком погашения до десяти лет на сумму 200 млрд рублей, свыше десяти лет — на 600 млрд рублей)

Два выпуска под наибольшим давлением были в I кв. — 26244 и 26243, остальные подтягиваются потихоньку к этим выпускам по доходности (продаются).

Так что 26243 сегодня под давлением, плиты в стакане более чем на пол миллиарда рублей, банки шортят, завтра получат ее на аукционе

Неплохим планом считаю перекладку, при сохранении конечно джусовых доходностей в ОФЗ, летом из акций в длинные облиги с ПК, готов рассмотреть частично, принимая во внимание новые вводные данные конечно на тот момент.

Мой телеграм канал: https://t.me/ipeinvest

( Читать дальше )

Пока нет активного интереса к ОФЗ с фиксированными ставками - Промсвязьбанк

- 26 марта 2024, 10:59

- |

В целом, пока активного интереса к ОФЗ с фиксированными ставками на рынке не наблюдается – ЦБ в пятницу повторил сигнал возможного начала снижения ключевой ставки не ранее 2 п/г 2024 г.Грицкевич Дмитрий

«Промсвязьбанк»

Пока по-прежнему рекомендуем сохранять превалирующую позицию во флоатерах.

Минфин продолжает наполнять долговой рынок классикой, очередные максимумы в доходности длинной бумаги

- 25 марта 2024, 09:36

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI продолжает своё падение и опускался ниже 115 п., приблизившись к уровням февраля-марта 2022 г. Доходность же самих бумаг значительна выросла за последний месяц, на последней пресс-конференции Эльвира Набиуллина попыталась объяснить данное событие: «Доходности ОФЗ также повысились примерно на 1% с прошлого заседания. Отчасти это связано с ожиданиями более длительного сохранения жёсткости денежно-кредитных условий. Но определённое влияние на ОФЗ оказывают и ожидания по бюджетной политике». Мы с вами обсуждали данные факторы в прошлых постах, обновим их:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II кв., то сейчас акцент сместился вправо и снижение ставки прогнозируют во II п. 2024 г. Примечательно, что ЦБ обновил макроэкономический прогноз, где повысил прогноз инфляции в 2024 с 4,9% до 5,2% (видимо, признав неудовлетворительные темпы инфляции)

( Читать дальше )

Сокращение добычи нефти в России не будет иметь негативного влияния на доходы бюджета — Силуанов

- 22 марта 2024, 19:14

- |

«Никак не скажется. Потому что, если мы контролируем объемы добычи и экспорта нефти вместе с нашими партнерами по этому рынку, регулируем предложение нефти в целом на рынке, значит, контролируем цену. (...) Ничего не будет. Мы видим сейчас рост цен на нефть. И рост цен на нефть — при снижающихся объемах добычи, которые взяла на себя Россия — компенсирует, и даст даже больше, чем если бы мы не договорились с нашими партнерами — странами Персидского залива», — сказал он.

www.interfax.ru/business/951868

Триллиончики ОФЗ.

- 21 марта 2024, 13:49

- |

Вот так, не напрягаясь можно триллиончиками оперировать)

Размещение ОФЗ с премией продавило котировки госбумаг - Промсвязьбанк

- 21 марта 2024, 11:26

- |

Несмотря на снижение рынка последние недели Минфин продолжает размещать большие объемы длинных госбумаг с существенной премией к рынку. Так, вчера был размещен 10-летний выпуск на 96 млрд руб. при спросе 114 млрд руб. по средневзвешенной доходности 13,43% годовых. Соседний более длинный выпуск на кривой ОФЗ накануне аукциона торговался с доходностью 13,19% годовых, таким образом премия на вчерашнем аукционе составила до 24 б.п. Видимо, Минфин решил жестко придерживаться квартального плана по размещению ОФЗ (800 млрд руб., уже выполнен на 90%), в результате чего давление на рынок будет сохраняться.

Данные по инфляции вчера остались нейтральными (на 18 марта годовой рост цен остался на уровне 7,7%) – смягчения риторики от ЦБ в пятницу не ожидаем.

Стратегия на долговом рынке пока остается прежней – минимизация дюрации за счет корпоративных флоатеров и бумаг с фиксированной ставкой срочностью до 2,5-3,0 лет.Грицкевич Дмитрий

( Читать дальше )

Минфин практически выполнил квартальный план по заимствованию

- 21 марта 2024, 09:40

- |

Вчера состоялся очередной аукцион по размещению ОФЗ. При предложении в 266,4 млрд рублей, спрос составил 113,7 млрд. () В общей сложности ведомство удовлетворило заявки на 95 млрд. Ставка по 10-летним бумагам составила 13,44%, что ниже ключевой ставки ЦБ в 16% даже при падении ОФЗ последних недель.

Разместив долговые бумаги, сумма привлеченных денежных средств Минфином в 1-м квартале 2024 г. составила 767,4 млрд рублей, что на 32,6 млрд меньше, чем план на январь-март. Учитывая, что на следующей неделе должен состояться еще один аукцион, можно предположить, что план будет выполнен.

В прошлом году, Минфину не удавалось соответствовать своим планам в течение 1-3 кварталов и к сентябрю разница между план-фактом составила уже около 400 млрд рублей. В этом году, пока таких проблем не намечается, что позитивно, как для бюджета, так и для рубля.

Ссылка на пост

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал