МИнфин

исполнение бюджета

- 16 мая 2018, 13:29

- |

Исполнение бюджета январь-апрель 2018:

Доходы: +16% (5527.9 млрд. против 4763.7 в апреле 2017)

Расходы: +1.3% (5346.6 млрд. против 5277.9)

Профицит: 181 327,0 млн.

Ситуация в рубле

- 15 мая 2018, 13:17

- |

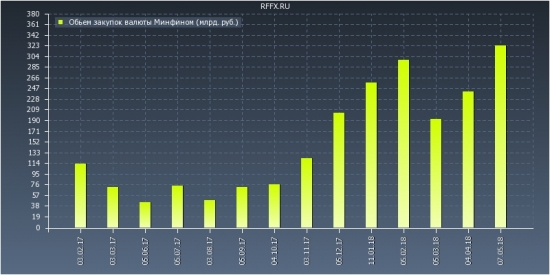

Ответ оказался самый простой: ЦБ по заказу Минфина пылесосит валюту на рынке. В общей сложности до конца года он должен выкупить с рынка валюты на 2,7 трлн. рублей, что по текущему курсу равно порядка 45 млрд долларов.

И с учетом премии 18 долларов (к 60 $/баррель) при стабильной добыче в 10 млн баррелей в сутки этих 45 ярдов он напылесосит как раз примерно до конца года.

Так что, про курс ниже 60, видимо, нам придется забыть, господа.

Российские криптоинвесторы окажутся в специальном реестре

- 15 мая 2018, 09:51

- |

В России будет учрежден реестр, куда будут заносить граждан, которые работают с криптовалютами и намерены вкладывать деньги в ICO-проекты. Такой список, как утверждает близкий к Минфину источник, нужен для борьбы с отмыванием средств.

Криптоинвесторы будут обязаны указать свой паспорт и ИНН, а также пройти процедуру сертификации. Она нужна, чтобы в будущем можно было без труда и преград вкладывать сбережения в ICO. Помимо всего прочего, криптоинвесторов можно будет идентифицировать по биометрическим данным. По мнению экспертов, такая инновация будет полезной, так как она сделает криптоиндустрию в РФ более прозрачной.

Список криптоинвесторов будет подконтролен ЦБ РФ или Минфину. Как заметил председатель комитета Госдумы по финансовому рынку Анатолий Аксаков, такая идентификация криптоинвесторов необходима в рамках борьбы с отмыванием денег. Эксперты Российской ассоциации криптовалют и блокчейна (РАКИБ) также выступили за создание такого реестра. Более того, РАКИБ готовит доклад президенту России Владимиру Путину, в котором будут изложены предложения по ускорению развития криптоиндустрии в России, документ будет направлен главе государства в июле текущего года.

( Читать дальше )

инфляция РФ. планы пересмотрены в сторону снижения 2.8% в год.

- 11 мая 2018, 09:58

- |

они указывают на более жоское снижение.

планировали 4%

станет

2.8%

Да, я верю.

Ещё весною масло было по 45.

затем 44

и вот уже по 42.9

Берёшь 1 бутыль и платишь 42.

Да, и мясо уже шашлыковое по 180 за кило и куры по 76.

А что нам, ещё нужно?

Сытый живот и шезлонг с барбекюрницей.

_____________________________________________

Так что, крепитесь к шортам доллара на 45 к футболу.

В америке с инфляцией борются

в америке инфляция растёт

А мы пока не боремся.

У нас инфляция падает.

ну и какую валюту нужно брать?

инфлюирующуюю или инфляционную?

тоже вопрос. как вопрос.

Ставку ЦБ снизит на 25.

всё может быть.

и традиционно рубль на этом укрепится.

ЦБ РФ и Минфин - разные мнения в вопросе выплат дивидендов госкомпаниями

- 24 апреля 2018, 13:51

- |

Заместитель министра финансов Алексей Моисеев заявил:

«Компании могут платить дивиденды из прибыли прошлых лет, таким образом, компании могут выплачивать эти 50% по МСФО даже в тех случаях, когда их прибыли по РСБУ за текущий год для этого недостаточно — они могут выплачивать за счет нераспределенный прибыли по РСБУ прошлых лет. Такие компании есть»

«Компания должна стремиться обеспечивать более или менее приемлемый равный уровень дивидендов, особенно в ситуациях, когда компания находится на зрелом уровне развития. Поэтому мы продолжим бороться за 50% по МСФО. Я не хотел бы сейчас называть конкретные компании, по которым такие решения приняты, чтобы не попасть под действие закона об инсайде»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал