Лукойл

Лукойл - СДП достаточен для роста дивидендов на 5–10% год к году

- 30 ноября 2017, 12:02

- |

Рост EBITDA в долларах – 46% год к году и 20% квартал к кварталу. Вчера ЛУКОЙЛ опубликовал отчетность за 3 кв. 2017 г. по МСФО. Выручка выросла на 13% год к году и на 9% квартал к кварталу до 1 483 млрд руб. (25,1 млрд долл.), на 2,7% выше нашей оценки и на 3,6% – консенсус- прогноза. EBITDA выросла на 33% год к году и 24% квартал к кварталу до 221 млрд руб. (3,75 млрд долл.), превысив наши и рыночные ожидания на 5,8% 5,3% соответственно. В долларовом выражении EBITDA выросла на 46% год к году и на 20% квартал к кварталу. Рентабельность по EBITDA повысилась на 2,2 п.п. год к году и 1,7 п.п. квартал к кварталу до 14,9%. Чистая прибыль увеличилась на 78% год к году и снизилась на 30% квартал к кварталу до 97 млрд руб. (1,65 млрд долл.), на 8% выше нашей оценки и на 7% – рыночного прогноза.

дивидендов на 5–10% год к году" title="Лукойл - СДП достаточен для роста дивидендов на 5–10% год к году" />

дивидендов на 5–10% год к году" title="Лукойл - СДП достаточен для роста дивидендов на 5–10% год к году" />Стабильный ОДП, несмотря на снижение положительного эффекта оборотного капитала. Выручка и EBITDA выросли год к году и квартал к кварталу в основном благодаря росту цен и нетбэков Urals и нефтепродуктов. Операционный денежный поток (ОДП) без учета изменений в оборотном капитале увеличился на 21% год к году и квартал к кварталу до 203 млрд руб. (3,44 млрд долл.). Однако в 3 кв. 2016 г. и во 2 кв. 2017 г. поддержку ОДП оказало снижение оборотного капитала. Его вклад в ОДП составил 22% в 3 кв. 2016 г., 19% во 2 кв. 2017 г., но только 3% ОДП в 3 кв. 2017 г. Таким образом, ОДП за 3 кв. лучше отражает долгосрочную генерацию денежных потоков. Он снизился на 2% год к году и вырос на 2% квартал к кварталу до 210 млрд руб. (3,55 млрд долл.). Капитальные затраты увеличились всего на 9% год к году, но сократились на 4% квартал к кварталу до 119 млрд руб. (2,01 млрд долл.), СДП уменьшился соответственно на 13% и вырос на 11% до 91 млрд руб. (1,54 млрд долл.).

( Читать дальше )

Свободный денежный поток Лукойла за девять месяцев увеличился на 16,6%

- 30 ноября 2017, 11:13

- |

Чистая прибыль ЛУКОЙЛа по МСФО за девять месяцев 2017 года составила 298,3 млрд руб., что на 86,2% выше, чем за аналогичный период 2016 года, сообщает компания. В третьем квартале 2017 года данный показатель составил 97,3 млрд руб., что на 29,8% ниже по сравнению со вторым кварталом 2017 года. За девять месяцев 2017 года выручка от реализации выросла по сравнению с аналогичным периодом 2016 года на 11,7%, до 4,274 трлн руб. В третьем квартале 2017 года выручка составила 1,484 трлн руб., увеличившись на 9,1% по сравнению со вторым кварталом 2017 года. Показатель EBITDA за девять месяцев 2017 года вырос до 607,8 млрд руб., что на 11,0% больше по сравнению с аналогичным периодом 2016 года. В третьем квартале 2017 года показатель составил 221,1 млрд руб., увеличившись на 23,5% по сравнению со вторым кварталом 2017 года.

Результаты ЛУКОЙЛа являются неплохими. Улучшение ситуации на рынке нефти положительно отразилось на показателях компании. Снижение прибыли в 3 кв. носит разовый характер и связано с продажей во втором квартале 2017 года Архангельскгеолдобыча. С позитивной стороны можно отметить рост свободного денежного потока, который за девять месяцев 2017 года увеличился на 16,6% по сравнению с аналогичным периодом прошлого года и составил 194,1 млрд руб.Промсвязьбанк

Лукойл - финансовые результаты за 3 квартал позитивные для акций и могут получить дополнительную поддержку от телеконференции

- 30 ноября 2017, 10:15

- |

Выручка составила 1 483,5 млрд руб. (+3% по сравнению с прогнозом АТОНа, +4% по сравнению с консенсус-прогнозом Интерфакса), показатель EBITDA достиг 221,1 млрд руб. (+6% по сравнению с прогнозом АТОНа, +5% по сравнению с консенсус-прогнозом). Чистая прибыль составила 97,3 млрд руб. (+9% по сравнению с прогнозом АТОНа, +6% по сравнению с консенсус-прогнозом). ЛУКОЙЛ ожидаемо нарастил генерацию FCF в 3К17 на фоне роста EBITDA, а значит и операционных денежных потоков, а также снижения капзатрат на 5% кв/кв — 90,7 млрд руб. в 3К17 (+11% кв/кв).

Нам нравятся результаты, и мы считаем их ПОЗИТИВНЫМИ для акций, которые могут получить дополнительную поддержку от телеконференции, намеченной на сегодня, на 16:00 по московскому времени. Мы ожидаем услышать обновленный прогноз по добыче и капзатратам на 2017-2018, особенно в контексте возможного продления соглашения ОПЕК+, и информацию о том, как оно может повлиять на планы ЛУКОЙЛа в отношении гринфилдов (если оно вообще повлияет). Информация для набора: Москва: +7 495 249 9843; Великобритания: 0808 109 0700; США: +1 866 966 5335, пароль: LUKOIL.АТОН

Портфель 30.11.2017

- 30 ноября 2017, 10:04

- |

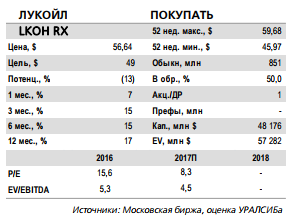

Сегодня хочу рассказать об одной недооцененной акции которая при этом является очень ликвидной это Лукойл.

Чем мне нравится Лукойл:

За 9мес. прибыль составила 298 млрд., за год вполне можно ожидать 330 млрд и P/E в районе 7, дивиденд за 2017 год ожидаю в размере 230 руб. и див. дох. Около 7%

Лукойл является одной из 3-х самых ликвидных компаний на ММВБ, это Сбербанк, Газпром и Лукойл, вместе они составляют 46% индекса ММВБ, причём из 3-х компаний P/E ниже только у Газпрома, а дивидендная доходность самая высокая у Лукойла.

Сбербанк не правильно было бы сравнивать с Лукойлом а Газпром очень даже правильно.

После последних заявлений менеджмента, ждать дивиденды от Газпрома более 8 руб.в ближайшие 2 года нет смысла, да и без всяких заявлений понятно что бешенный капекс не оставляет возможностей для повышения дивидендов.

Мало того что у Лукойла выше див. доходность так дивиденды ещё и постоянно растут, а кроме того менеджмент постоянно наращивает свой пакет акций!

( Читать дальше )

Что интересного по рынку 29.11.2017

- 29 ноября 2017, 23:19

- |

Лукойл

Бумага торгуется в ровном горизонтальном диапазоне.

Роснефть

( Читать дальше )

Акции Лукойла продолжат расти быстрее рынка за счет хороших фундаментальных показателей

- 29 ноября 2017, 20:41

- |

Бумаги «ЛУКОЙЛа» снижаются после публикации отчетности, хотя стоит отметить, что это происходит на общем негативном фоне и среди лидеров падения акций нефтяной компании нет. За месяц котировки «ЛУКОЙЛа» повысились на 10%. По одной из версий, это могло быть связано со слухами относительно возможного недружественного поглощения и/или с защитой самой компании от него. Впрочем, и без этого акции имеют сильный драйвер роста.Ващенко Георгий

Уровень добычи за июль-сентябрь остался на уровне 2-го квартала, однако выручка за счет повышения цены на нефть увеличилась на 13%, до 1,483 трлн руб. Укрепление курса рубля и снижение объема компенсационной нефти по иракскому проекту ослабили эффект от изменения цены. Я ожидаю, что по итогам текущего квартала продажи поднимутся до 1,61 трлн на фоне роста цены на нефть (+9%). Удорожание нефти и умеренное укрепление рубля обусловило увеличение показателя EBITDA опережающими темпами к выручке (+23%). По итогам года EBITDA ожидается в диапазоне 800–820 млрд руб. Компании удалось сохранить общий уровень капзатрат (118 млрд руб.) вблизи среднегодовых значений за счет перераспределения средств между проектами. Негативные эффекты, связанные с резким падением объема нефти с Западной Курны, в основном остались в прошлом.

Я ожидаю, что акции «ЛУКОЙЛа» продолжат расти быстрее рынка за счет хороших фундаментальных показателей. В частности, мультипликатор Р/В у компании равен 0,7, а Р/Е — 6,8, и это ниже, чем у таких аналогов, как «Роснефть» и «Татнефть». Цель на горизонте трех месяцев — 3600 руб., рекомендация — «держать».

ИК «Фридом Финанс»

Лукойл – мсфо за 9 мес 2017г.

- 29 ноября 2017, 14:44

- |

Лукойл – мсфо

850 563 255 акций moex.com/s909

Free-float 46%

Капитализация на 29.11.2017г: 2,807 трлн руб

Общий долг на 31.12.2016г: 1,787 трлн руб

Общий долг на 30.06.2017г: 1,615 трлн руб

Общий долг на 30.09.2017г: 1,585 трлн руб

Выручка 9 мес 2016г: 3,826 трлн руб

Выручка 9 мес 2017г: 4,275 трлн руб

Операционная прибыль 9 мес 2016г: 316,707 млрд руб

Операционная прибыль 9 мес 2017г: 358,979 млрд руб

Прибыль 9 мес 2015г: 357,292 млрд руб

Прибыль 2015г: 292,745 млрд руб

Прибыль 1 кв 2016г: 42,83 млрд руб

Прибыль 6 мес 2016г: 105,66 млрд руб

Прибыль 9 мес 2016г: 160,767 млрд руб

Прибыль 2016г: 270,642 млрд руб

Прибыль 1 кв 2017г: 62,684 млрд руб

Прибыль 6 мес 2017г: 201,478 млрд руб

Прибыль 9 мес 2017г: 299,263 млрд руб

Прибыль 2017г: 400 млрд руб – Прогноз. Р/Е 7

http://www.lukoil.ru/new/finreports/2016

ЛУКОЙЛ - чистая прибыль за 9 месяцев по МСФО выросла в 2 раза

- 29 ноября 2017, 13:41

- |

Чистая прибыль ЛУКОЙЛа по МСФО за 9 месяцев 2017 года, относящаяся к акционерам, составила 298,3 млрд рублей, что стало в 2 раза выше, чем за аналогичный период 2016 года. В третьем квартале 2017 года данный показатель составил 97,3 млрд рублей

Выручка компании за 9 месяцев выросла по сравнению с аналогичным периодом 2016 года на 11,7%, до 4 274,3 млрд рублей. Основное положительное влияние на динамику выручки оказало увеличение цен на углеводороды, а также рост объемов трейдинга нефтью. В третьем квартале 2017 года выручка составила 1 483,5 млрд руб., увеличившись на 9,1% по сравнению со вторым кварталом 2017 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал