Ленэнерго

Сегодня вышел отчет Ленэнерго за I полугодие 2023 года.

- 08 августа 2023, 11:01

- |

1. Выручка за полугодие выросла на 16%, а за второй квартал на 19%. Рост за счет увеличения тарифов при нейтральной динамике передачи э/э

2. EBITDA за полугодие прибавила 17%, а за второй квартал выросла на 19%. Себестоимость не поспевает за ростом выручки. В принципе, это была главная идея в электросетях на этот год.

3. Чистая прибыль за полугодие выросла на 36%, а за второй квартал на 26%. Отметим, что чистый долг Ленэнерго стал отрицательным, что приводит к снижению расходов на обслуживание долга. Динамика прочих доходов/расходов также приемлемая.

Как итог, за первое полугодие на дивиденды на префы «накапало» уже 15 рублей. В целом есть все шансы побить рекорд 2021 года и выйти на дивиденды в районе 23-25 рублей. Получается, что форвардная дивдоходность сейчас 11-12%, что неплохо, но на уровне Сбербанка, например. Поэтому, как говорится, «на инвестидею не тянет», но докупить в портфель можно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Мой сектор энергетиков в портфеле видоизменился, остаётся вопрос по ЭЛ5–Энерго

- 10 июля 2023, 07:14

- |

С начала года я видоизменил свой сектор энергетиков, он поистине был раздут, потому что некоторые компании были у меня на БС, а основной пакет я держал на ИИС. Так я разменял Русгидро, ОГК-2 и Ленэнерго-п на МРСК ЦП, ЭЛ5-Энерго, вот основные краткие претензии по эмитентам которых я продал:

🔌 Ленэнерго-п. За счёт устава компании (10% на дивиденды) цена привилегированных акций раздута. Владельцы 1% капитала компании (столько составляет доля префов) получают 10% ЧП. Долго ли продлится аттракцион невиданной щедрости непонятно, но если устав поменяют, то стоимость привилегированных акций сложится в несколько раз (чтобы внести изменения в Устав необходимо ¾ голосов обычки и ¾ голосов префов). Видимо, пока останавливает, то, что ФСК получает прибыль через свою дочку МРСК Урала (25% от префов). Но достаточно ли это на сегодняшний день?

🔌 Русгидро. У компании на постоянной основе увеличивается долговая нагрузка, выручка выросла только за счёт гос. субсидий, а прибыль просела в более чем 2 раза за 2022 год. Как итог компания стагнирует, а дивидендная доходность за 2022 год равна — 6%, с такой перспективой можно набрать ОФЗ.

( Читать дальше )

Россети Ленэнерго рекомендовали финальные дивиденды за 2022г., выплата в соответствии с уставом.

- 16 мая 2023, 15:47

- |

🔋 Совет директоров Россети Ленэнерго рекомендовал финальные дивиденды за 2022 год в размере — 0,0588₽ на обыкновенную и 18,8302₽ на привилегированную акцию (дивидендная доходность составит порядка 11,2% по привилегированным и 0,4% по обыкновенным, если отталкиваться от текущих цен на акцию). Дата закрытия реестра — 27 июня 2023 года.

Напомню вам, что ещё в ноябре 2022 года совет директоров Россети Ленэнерго рекомендовал выплатить дивиденды за 9 месяцев 2022 года в размере — 0,4435₽ на одну обыкновенную и привилегированную акцию, впоследствии акционеры утвердили данную выплату. Если отталкиваться от ноябрьских цен того года на акцию, то дивидендная доходность на тот момент составила порядка — 6,1% по обыкновенным и 0,3 по привилегированным. Данная рекомендация ввела в ступор некоторых частных инвесторов, но именно устав Ленэнерго даёт всё разъяснения.

📄 Сегодняшняя выплата была предсказуема, потому что в уставе Ленэнерго прописано: «Общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10 (Десяти) процентов чистой прибыли Общества по итогам последнего отчетного года, определенной пропорционально числу реализованных привилегированных акций типа А».

( Читать дальше )

📌 Россети Ленэнерго продолжает плавно идти к цели

- 11 мая 2023, 11:48

- |

🔸 Можно долго восторгаться суперсилой Сбербанка, которую он активно демонстрирует последний год, однако не стоит забывать и о других компаниях. Например, привилегированные акции Ленэнерго, о которых я писал 21 апреля, плавно приближаются к первой цели.

🔸 Вчера, после закрытия основной сессии, у компании вышел сущ. факт, что ГОСА назначено на 13 июня. Дата фиксации лиц, которые могут участвовать в собрании — 19 мая. Таким образом, в ближайшую неделю компания должна представить повестку ГОСА, а также чуть позже дать рекомендацию по распределению чистой прибыли.

🔸 Опираясь на опыт прошлых лет, рекомендация появлялась примерно за неделю до фиксации списка акционеров на ГОСА. Исходя из этого я делаю вывод, что в ближайшие 3 дня (включая текущий), Совет директоров даст рекомендацию по дивидендам. Напомню, что согласно Уставу, компания должна рекомендовать 18,83 руб. на привилегированную акцию.

Также подписывайтесь на Телеграмм-канал!

Ленэнерго

- 22 апреля 2023, 23:13

- |

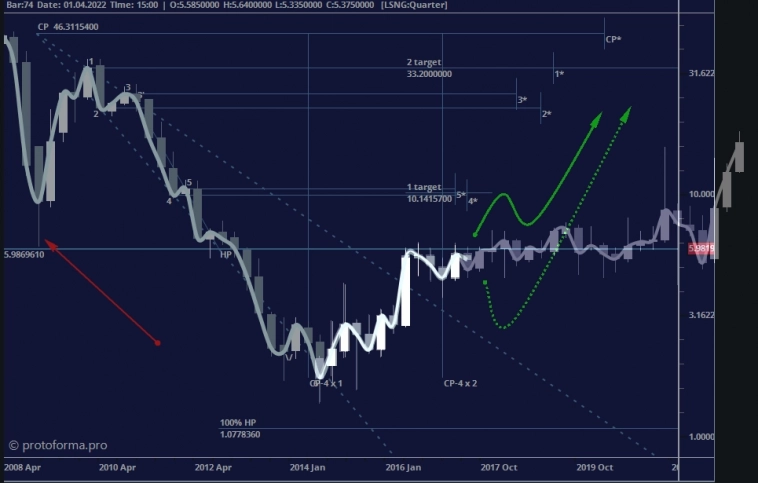

Отработка сценариев от 15.10.2017 года (квартальный план): +200%:

Телега: https://t.me/Tactica_Adversa

📌 Россети Ленэнерго (ап) - привлекательная ставка на ожидание дивидендов

- 21 апреля 2023, 21:32

- |

🔸 Россети Ленэнерго — это одна из крупнейших и старейшая распределительная сетевая компания страны. Ленэнерго является дочерней структурой ФСК-Россети, которая осуществляет свою деятельность в Северо-западном регионе.

🔸 Интерес представляют исключительно привилегированные акции Ленэнерго, так как дивидендная выплата по этому типу акций гарантирована Уставом компании. Согласно документу общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10% чистой прибыли по РСБУ, а дивиденд по привилегированным акциям не может быть меньше дивиденда по обыкновенным акциям.

🔸 Опираясь на опубликованный отчет РСБУ, Совет Директоров компании должен рекомендовать дивиденд в размере 18,83 руб. на одну привилегированную акцию за вычетом выплаты по итогам 9 месяцев 2022 года. При текущей цене 148 руб. это дает 12,72% дивидендную доходность.

🔸 О Собрании Совета Директоров как правило объявляют в промежутке с 27 апреля по 14 мая. Таким образом, стоит ожидать существенный рост котировок привилегированных акций Ленэнерго после объявления существенного факта вплоть до одобрения дивидендов Собранием Акционеров.

( Читать дальше )

Увеличение дивидендов Красноярскэнергосбыта на треть может быть позитивно воспринято участниками рынка - Открытие Инвестиции

- 18 апреля 2023, 15:32

- |

Таким образом, «Красноярскэнергосбыт» направит на выплату дивидендов 66,4% чистой прибыли, что примерно соответствует среднеисторической норме выплат по данной компании. Дивидендная доходность по АО составляет 8,9%, по АП — 8,7%.

По сравнению с прошлым годом, когда компания направила на дивиденды половину чистой прибыли, дивиденды вырастут на треть, что может быть позитивно воспринято участниками рынка.

Что делать инвестору. В секторе электроэнергетики у нас есть актуальные инвестидеи в акциях ТГК-1 с целью 0,011 (потенциал роста с текущих уровней — 15,4%) и «Ленэнерго»-ап с целью 171,3 (потенциал роста с текущих уровней — 14,8%).Корнилов Алексей

( Читать дальше )

Россети Ленэнерго в 2022 году увеличили чистую прибыль по МСФО на 50,6% - Ренессанс Капитал

- 17 апреля 2023, 18:39

- |

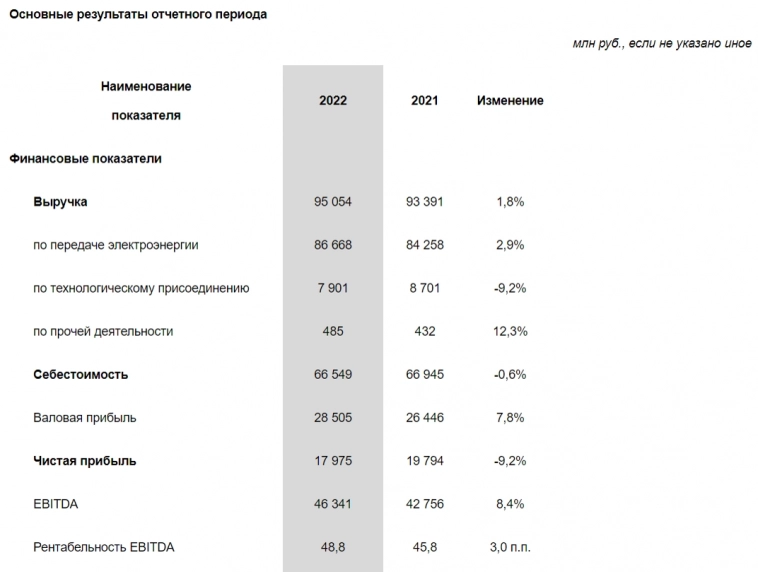

14 апреля ПАО Россети Ленэнерго опубликовало финансовые результаты по МСФО за 2022 год.

Выручка выросла на 1,8% г/г до 95,2 млрд руб. EBITDA компании увеличилась на 10,4% г/г до 46,7 млрд руб. Чистая прибыль достигла 19,9 млрд руб., увеличившись на 50,6% г/г.

Рост был преимущественно обусловлен изменением политики учета основных средств. Ранее акционеры компании приняли решение выплатить промежуточные дивиденды за 9 месяцев 2022 года в размере 0,4435 руб. на обыкновенную и привилегированную акцию.Синицын Борис

«Ренессанс Капитал»

У меня есть сомнения в перспективах Ленэнерго и вот почему

- 17 апреля 2023, 08:17

- |

🔋 Не так давно я рассказывал, что собираюсь пересмотреть эмитентов из энергетического сектора в своём портфеле и многим была интересна ситуация с префами Ленэнерго (с Русгидро уже попрощался). На прошлой неделе вышел годовой отчёт по МСФО от Ленэнерго, но он не столь важен, как, например, по РСБУ, который компания представила ещё в конце марта. Владельцы привилегированных акций данного эмитента должны знать, что согласно уставу компании она направляет на дивиденды 10% от чистой прибыли по российским стандартам. Давайте для начала выделим главные результаты компании:

▪️ Выручка: 95,05₽ млрд (1,8% г/г)

▪️ Чистая прибыль: 17,97₽ млрд (-9,2% г/г)

▪️ EBITDA: 46,34₽ млрд (8,4% г/г)

▪️ Чистый долг: 10,43₽ млрд (-53,7% г/г)

По сути, неплохой отчёт, который должен успокоить акционеров и дать надежду на вполне себе приемлемые дивиденды (18,83₽ на акцию, а значит див. доходность — 12,6%), но давайте копнём поглубже:

🔌 Основное влияние на динамику чистой прибыли оказало обесценение финансовых вложений, связанное с ситуацией на финансовых рынках (~6₽ млрд). Миноритарии в этой ситуации расплачиваются рублём (за счёт сокращения выплаты по дивидендам).

( Читать дальше )

Отчет ЭЛ5-Энерго умеренно негативный - Открытие Инвестиции

- 14 апреля 2023, 15:07

- |

Из значимых событий года стоит отметить запуск Кольской ВЭС и начало поставки электроэнергии с 1 декабря 2022 года, а также продажу оборудования «силового острова». Выручка выросла на 5%, несмотря на снижение выработки электроэнергии на 4%. Компания продемонстрировала неплохой контроль над затратами — переменные затраты снизились на 1%, постоянные — на 5%.

Убыток по результатам 2022 года был сформирован из-за неденежного обесценения основных средств «ЭЛ5-Энерго» на 29,5 млрд руб. В 2022 г. «ЭЛ5-Энерго» признала обесценение основных средств по результатам тестирования активов в основном по причине ухудшения общего макроэкономического сценария. Чистая прибыль от обычных видов деятельности составила 3,35 млрд руб. (в 2021 году этот показатель был 3,9 млрд руб.). Чистый долг компании вырос с 25,9 млрд. руб., до 29,8 млрд руб. и составляет 3,2 EBITDA, что является повышенным показателем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал