Кредит

Очередные меры Банка России по поддержке граждан и кредиторов — текст

- 02 марта 2022, 21:50

- |

1. Отменены макропруденциальные надбавки к коэффициентам риска по выданным с 1 марта 2022 года:

- необеспеченным потребительским кредитам в рублях (за исключением кредитов с ПСК1 свыше 35% и кредитов с ПСК от 20 до 35% с показателем долговой нагрузки более 80%);

- ипотечным кредитам в рублях (за исключением кредитов с LTV2 свыше 90%);

- кредитам, предоставленным физическим лицам в рублях на финансирование по договору участия в долевом строительстве.

2. Снижены макропруденциальные надбавки к коэффициентам риска по выданным с 1 марта 2022 года необеспеченным потребительским кредитам в рублях с показателем долговой нагрузки заемщика свыше 80% и значением ПСК от 20 до 35%.

3. Отложено до 1 января 2023 года введение макропруденциальных лимитов в отношении необеспеченных потребительских кредитов (займов).

4. Кредитным и микрофинансовым организациям, кредитным потребительским кооперативам, сельскохозяйственным кредитным потребительским кооперативам, жилищным накопительным кооперативам рекомендуется приостановить до 31 декабря 2022 года процедуры принудительного выселения должников (бывших собственников и лиц, совместно с ними проживающих) из жилых помещений, на которые кредиторами ранее было обращено взыскание.

Меры Банка России по поддержке граждан и кредиторов | Банк России (cbr.ru)

- комментировать

- Комментарии ( 0 )

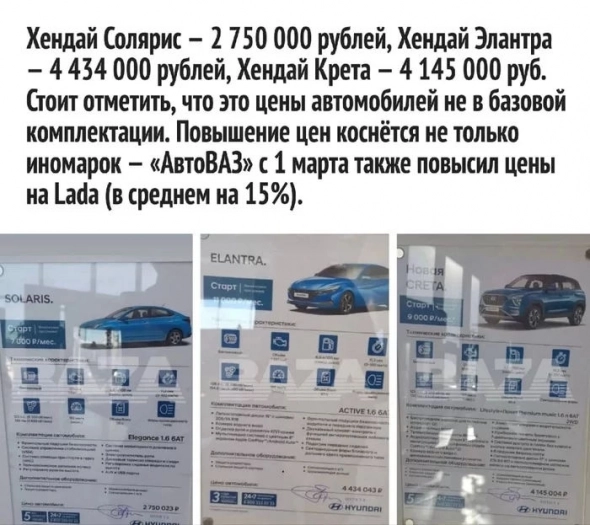

Hyundai Creta 1.6 за 4+

- 02 марта 2022, 11:57

- |

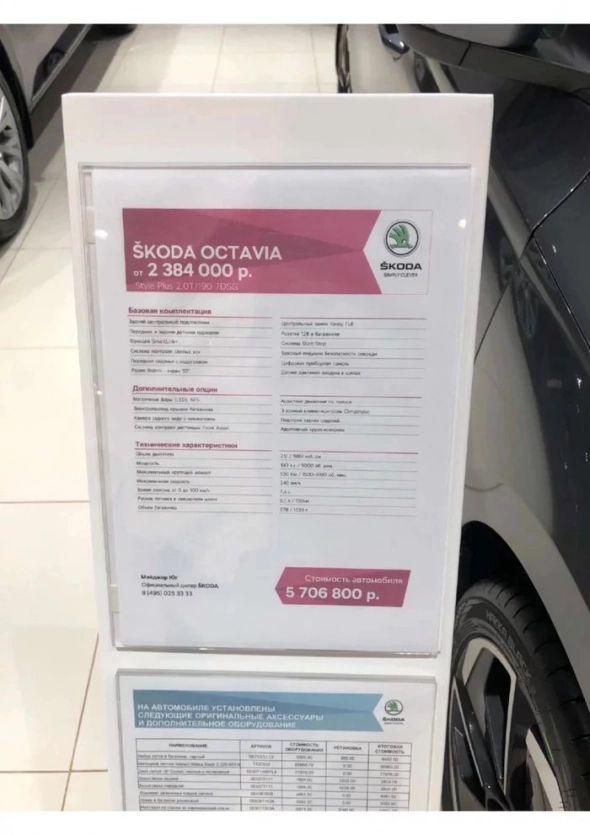

Но это как оказалось были цветочки.

А вот вам и вишенка на торте. Шкода Октавия за 5,7 млн рублей.

( Читать дальше )

ЦБ снизил ставки по кредитам постоянного действия на сроки от 2 до 90 дней

- 28 февраля 2022, 19:21

- |

Процентные ставки по кредитам на сроки от 91 до 549 дней сохранятся на прежнем уровне, то есть на уровне ключевой ставки Банка России, увеличенной на 1,75 процентного пункта.

Процентные ставки по кредитам Банка России на все сроки остаются плавающими.

Банк России снизил ставки по кредитам постоянного действия на сроки от 2 до 90 дней | Банк России (cbr.ru)

Президент РФ поручил сохранить все процентные ставки, которые указаны в кредитных договорах до повышения ставки ЦБ до 20% — Песков

- 28 февраля 2022, 16:24

- |

— ПесковНа совещании по экономическим вопросам президент дал поручение обеспечить сохранение всех кредитных ставок, которые указаны в кредитных договорах, после того, как ключевая ставка была увеличена до 20%

В совещании не принимал участие глава Сбербанка Герман Греф, которого он ранее назвал в числе участников совещания.

Путин поручил сохранить ставки по кредитам на прежнем уровне — Экономика и бизнес — ТАСС (tass.ru)

Законопроект, направленный на ужесточение расчета полной стоимости кредита, не понравился участникам рынка — Коммерсант

- 18 февраля 2022, 08:24

- |

Участники финансового рынка раскритиковали законопроект, направленный на ужесточение расчета полной стоимости кредита (ПСК).

Предложенные поправки заметно увеличат нагрузку на капитал, затруднят работу с целым рядом сегментов рынка потребкредитования — кредитных карт, рефинансирования и реструктуризации займов.

Такие меры могут привести к дополнительной нагрузке на капитал банков и к сокращению предложения кредитов, считают в НСФР.

ПСК для кредитов на рефинансирование будет считаться по максимальному значению, как для нецелевого использования, и их выдача станет невыгодной: «В случае реструктуризации кредита банк вынужден будет отказать клиенту в возможности снизить платеж».

Доход от дополнительных услуг, которые включены в расчет ПСК, составляют до 1 трлн руб. в год, а, как показывает практика европейских стран, борьба с ними может снизить продажи допуслуг в 2–2,5 раза.

Цена кредитов не понравилась банкирам – Газета Коммерсантъ № 30 (7231) от 18.02.2022 (kommersant.ru)

Банки повышают ставки на ипотеку и потребкредиты — Известия

- 18 февраля 2022, 08:17

- |

С начала февраля 44 банка повысили ставки на ипотеку, а 23 — на потребительские кредиты — статистика финансового маркетплейса «Сравни.ру». Рост ставок зафиксирован как в крупных, так и в региональных банках.

Например, в разрезе кредитных организаций, входящих в топ-15 по активам, проценты по ипотеке увеличили 6 банков, а по потребзаймам — 7.

В результате средний размер ставок на эти продукты достиг 10,67% и 14,28% соответственно

Банки активно повышают ставки на ипотеку и потребкредиты | Новости | Известия | 18.02.2022 (iz.ru)

Обзор прессы: Новатэк, кредит, ставки, резервы, Binance — 18/02/22

- 18 февраля 2022, 08:08

- |

Binance вошла в экспертный совет по цифровым валютам АБР

Президиум совета Ассоциации банков России (АБР) решил создать экспертный центр по цифровым финансовым активам и цифровым валютам. Его возглавила GR-директор Binance в России и СНГ Ольга Гончарова. Сама же криптоплощадка через BN KZ Technologies Limited вступила в ассоциацию, об этом рассказал источник «Ъ» и подтвердили в Binance.

https://www.kommersant.ru/doc/5219004

Банки активно повышают ставки на ипотеку и потребкредиты

С начала февраля 44 банка повысили ставки на ипотеку, а 23 — на потребительские кредиты, рассказали «Известиям» в финансовом маркетплейсе «Сравни.ру». Рост ставок зафиксирован как в крупных, так и в региональных банках. Например, в разрезе кредитных организаций, входящих в топ-15 по активам, проценты по ипотеке увеличили шесть банков, а по потребзаймам — семь, сказали в маркетплейсе.

( Читать дальше )

Банки будут оценивать риски ипотечных заемщиков по внутренним рейтингам

- 15 февраля 2022, 08:28

- |

Крупные российские банки расширяют направления, в которых используют подход к оценке риска на основе внутренних рейтингов (ПВР), который, как предполагается, в будущем станет обязательным для системно значимых банков.

Применять ПВР-подход к какому-либо одному сегменту кредитования можно лишь в течение переходного этапа и с разрешения регулятора — старший кредитный эксперт Moody`s Ольга Ульянова. После этого «в течение нескольких лет происходит перевод на этот подход различных сегментов кредитования, причем обычно начинают с крупных корпоративных кредитов, а далее «подтягивают» сегменты МСБ и розницу»

Не во всех банках видят преимущества перехода на новую систему.

Заемщики получат внутренние оценки – Газета Коммерсантъ № 27 (7228) от 15.02.2022 (kommersant.ru)

С июля банкам и другим финорганизациям придется выкупать любой навязанный финансовый продукт, кредитные каникулы на постоянной основе — ЦБ

- 15 февраля 2022, 08:18

- |

✓ С июля банкам и другим финорганизациям придется выкупать любой финансовый продукт — например, пресловутое инвестиционное страхование жизни или любую другую страховку, инвестинструмент и т.п. — если он был навязан или клиент был недостаточно проинформирован, введен в заблуждение. Если нарушения будут постоянными, регулятор приостановит продажу этого продукта. Соответствующие нормативы ЦБ к закону, который был принят в прошлом году, готовы и вступят в силу во второй половине 2022 г.

✓ Когда у людей непредсказуемо могут измениться жизненные обстоятельства, а на рынке всё больше «длинных» задолженностей, механизм кредитных каникул нужно распространить на потребительское кредитование на постоянной основе. И сейчас активно участвуем в подготовке законопроекта об этом.

✓ Навязывание страховок влечет серьезные штрафы, и мы продолжим бороться с навязыванием через контрольные мероприятия. Кроме того, у нас должны появиться полномочия приостанавливать продажу страховок в случаях системных нарушений правил продаж.

«Человек получит право взять каникулы по каждому кредиту» | Статьи | Известия (iz.ru)

У банков растет просрочка по розничным кредитам

- 11 февраля 2022, 08:23

- |

По итогам 2021 года средний платеж по всем категориям просроченных розничных долгов восстановился после провала в 2020 году.

Самый большой средний платеж в 2021 году приходился на категорию автокредитов — 8672 руб., самый маленький — на POS (2883 руб.) — данные НАПКА.

Увеличение суммы среднего погашения связано и с ростом среднего объема кредита в связи с ростом стоимости товаров и услуг (ипотечного, автокредита, POS-кредита, по кредитной карте).

Темпы роста просроченной задолженности будут в 2022 году выше и составят 10% против 6% в 2021 году — эксперт

Граждане привыкли к долгам – Газета Коммерсантъ № 25 (7226) от 11.02.2022 (kommersant.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал