КИВИ финанс

Коротко о главном на 12.07.2022

- 12 июля 2022, 10:28

- |

Новые выпуски, ставка купона и кредитные рейтинги:

- ГК «Самолет» 12 июля с 11:00 до 15:00 по московскому времени откроет книгу заявок на трехлетний выпуск облигаций серии БО-П12 объемом 10 млрд рублей. Ориентир доходности — премия не более 500 базисных пунктов к трехлетним ОФЗ. Организаторы: Газпромбанк, банк «ДОМ.РФ», БК «Регион», Россельхозбанк, Тинькофф банк, инвестиционный банк «Синара» и Экспобанк.

- Московская биржа зарегистрировала выпуск облигаций «Биннофарм Групп» серии 001P-02. Регистрационный номер — 4B02-02-00054-L-001P. Бумаги включены во Второй уровень котировального списка.

- Банк России зарегистрировал двухлетний выпуск облигаций «Элемент Лизинг» серии 01А объемом 2 млрд рублей. Регистрационный номер — 4-03-36193-R. Выпуск будет размещен по закрытой подписке в пользу СПАО «Ингосстрах».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 29.12.2021

- 29 декабря 2021, 09:09

- |

Старт размещений, новый выпуск и рейтинг облигаций:

- Сегодня «Автодом» начинает размещение дебютного выпуска трехлетних облигаций серии 001Р-01 объемом 5 млрд рублей. Регистрационный номер — 4B02-01-12586-A-001P. Ставка купона установлена на уровне 12,25% годовых на весь срок обращения бумаг.

- Сегодня «Инкаб» начинает размещение дебютного выпуска трехлетних облигаций серии БО-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00064-L. Ставка 1-6-го купонов установлена на уровне 13,5% годовых, купоны ежеквартальные. Организаторы: «ФК Открытие» и BCS Global Markets.

- Московская биржа зарегистрировала облигации «Новосибирский завод резки металла» (НЗРМ) серии БО-01. Регистрационный номер — 4B02-01-00418-R. Бумаги включены в Третий уровень котировального списка.

- «Эксперт РА» подтвердило кредитный рейтинг облигаций «КИВИ Финанс» серии 001P-01 на уровне ruA.

( Читать дальше )

Облигации КИВИ ~10% годовых

- 01 сентября 2021, 09:33

- |

Всем добра и позитива.

В связи с последними событиями вокруг компании киви (отозвали лицензию на транзакции для «ставок на спорт») вместе с акциями на локальные минимумы упали и облигации!

Краткое наименование КИВИФ 1Р01

Код ценной бумаги RU000A1028C7

на 01.09.21

Простая доходность к погашению = 9,40% годовых

(без учета реинвестиции купонов)

А эффективная доходность = 9,80% годовых

(с реинвестицией купонов)

Облигации торгуются по цене ~98% от номинала и даже ниже. Срок погашения через 2 года.

Проанализировав новости и мнения инвест. домов по данным бондам я пришел к выводу, что риск дефолта киви и невыплаты долга достаточно низок и фактически не изменился с момента выпуска облигаций год назад. Да, выручка компании оказалась под ударом и ожидаемо снизится по итогам 2021 на 20-25%.

Но кредитные метрики остаются сильными, собственный капитал в активах по итогам 2кв2021 года составляет высокие 50%; долговая нагрузка общий долг/ EBITDA находится на уровне порядка 0,5х; денежных средств на счетах достаточно для погашения всех обязательств.

( Читать дальше )

Коротко о главном на 05.03.2021

- 05 марта 2021, 10:15

- |

Начало размещений, новый выпуск и кредитный рейтинг Киви банка:

- Сегодня «Трубная Металлургическая Компания» начинает размещение выпуска облигаций серии 001Р-03 объемом 10 млрд рублей. Срок обращения выпуска — 4 года. Ставка купона установлена на уровне 7,35% годовых, купоны квартальные.

- «Юнисервис Капитал» завершил размещение по закрытой подписке облигаций с залоговым обеспечением недвижимым имуществом серии 02К объемом 90 млн рублей за один день торгов. Срок обращения выпуска — 7 лет 9 месяцев (2880 дней). Ставка купона установлена на уровне 8,8% годовых, купоны ежемесячные. По выпуску предусмотрена амортизация.

- «Сибирская Нива» зарегистрировала выпуск биржевых облигаций на Московской бирже. Бумаги включены в Третий уровень листинга. Присвоенный регистрационный номер — 4B02-01-00026-L от 04.03.2021.

- АКРА сохранило статус «Рейтинг на пересмотре — негативный» по кредитному рейтингу АО Киви банк. Сохранение статуса отражает мнение АКРА о сохраняющемся уровне неопределенности, связанной с установлением Банком России в начале декабря 2020 года ограничений трансграничной деятельности Киви банка.

( Читать дальше )

Коротко о главном на 11.12.2020

- 11 декабря 2020, 11:36

- |

«Трио из ВДО» – регистрация новых выпусков и многое другое:

- Московская биржа зарегистрировала выпуск биржевых облигаций «Охта Групп» серии БО-П01. Присвоенный регистрационный номер —4B02-01-00551-R-001P от 10.12.2020. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи.

- «ТЕПЛОЭНЕРГО» зарегистрировал выпуск биржевых облигаций серии 001P-01. Присвоенный регистрационный номер — 4B02-01-00574-R-001P от 10.12.2020. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи. Ставка купона определена на уровне 10% годовых и зафиксирована на весь период обращения, купоны полугодовые.

- ГК «Пионер» зарегистрировала выпуск четырехлетних биржевых облигаций серии 001Р-05. Присвоенный регистрационный номер — 4B02-05-67750-H-001P от 10.12.2020. Бумаги включены во Второй уровень листинга Московской биржи.

( Читать дальше )

Коротко о главном на 13.10.2020

- 13 октября 2020, 14:29

- |

Книга заявок, регистрация новых программ и выпуска:

- «КИВИ финанс» сегодня начал размещение дебютного выпуска облигаций серии 001Р-01 объемом 5 млрд рублей

- «СофтЛайн трейд» 20 октября откроет книгу заявок на облигации серии 001Р-04 на 3 млрд рублей. Ориентир ставки купона — 9-9,5% годовыхё

- ФПК «Гарант-Инвест» зарегистрировал программу биржевых облигаций серии 002Р объемом 15 млрд рублей или эквивалент суммы в иностранной валюте

- «Сибнефтехимтрейд» зарегистрировал выпуск облигаций объемом 300 млн рублей, размещение запланировано на 14 октября

- «ПРОМОМЕД ДМ» зарегистрировал программу биржевых облигаций серии 002Р объемом 1,5 млрд рублей или эквивалент суммы в иностранной валюте

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в

( Читать дальше )

Коротко о главно на 12.10.2020

- 12 октября 2020, 11:16

- |

Новый выпуск, итоги букбилдинга и оферты:

- «Лизинг-трейд» сообщил о планах по размещению выпуска серии 001Р-02 объемом 300 млн рубей, ориентир ставки купона — 10,8% годовых

- «КИВИ-финанс» завершил сбор заявок инвесторов, спрос более чем в 3,5 раза превысил объем выпуска. Размещение выпуска объемом 5 млрд рублей запланировано на 13 октября

- «СК Легион» выкупило по оферту облигаций серии БО-01 на сумму 2 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

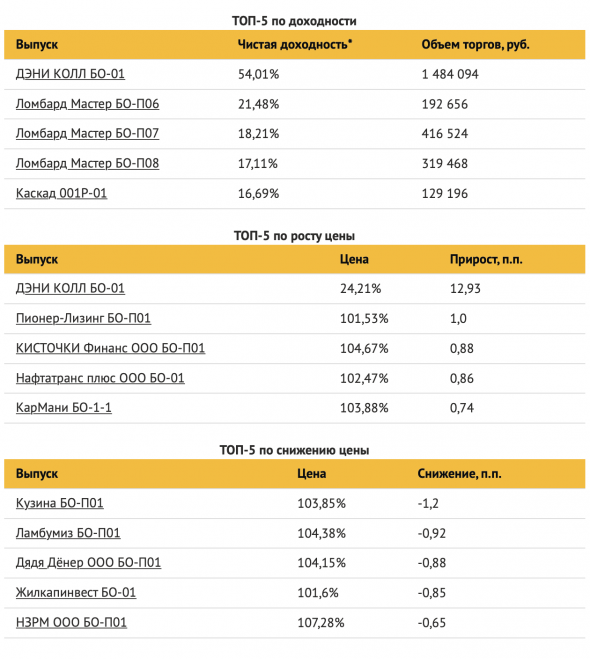

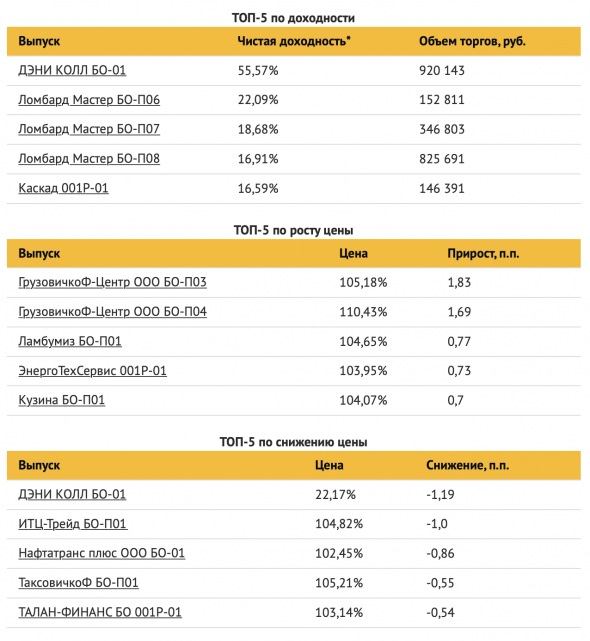

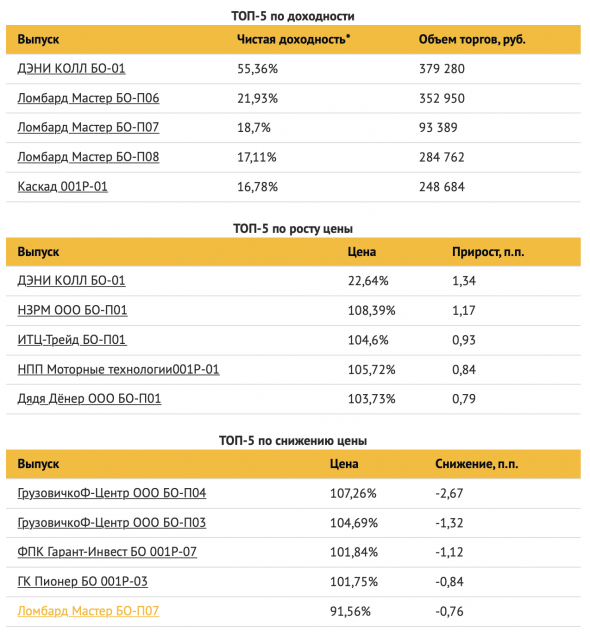

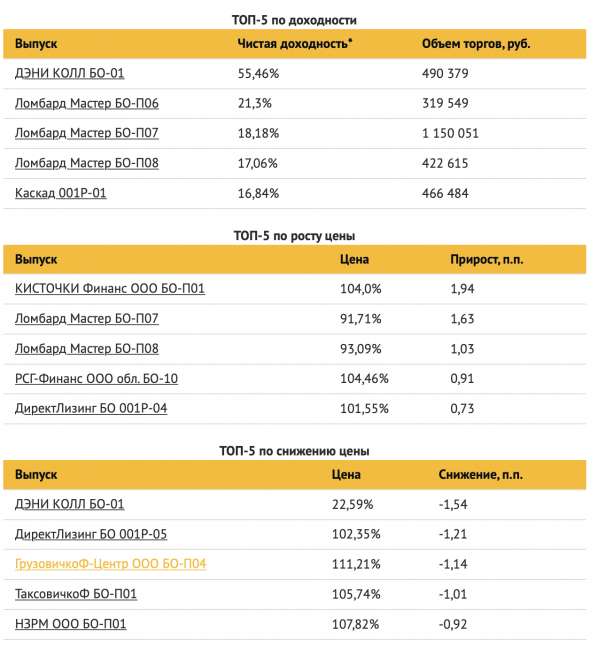

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 09.10.2020

- 09 октября 2020, 10:14

- |

Сбор заявок от инвесторов и оферта:

- «КИВИ Финанс» установило финальный ориентир ставки купона облигаций серии 001Р-01 на уровне 8,4-8,5% годовых. По итогам букбилдинга объем выпуска увеличен до 5 млрд руб

- «Авангард-АГро» выкупило в рамках оферты облигации серии БО001Р-01 на 370 млн рублей

- «Грузовичкоф-Центр» внесло изменения в решение о выпуске облигаций серии БО-П04, осуществив замену эмитента

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 08.10.2020

- 08 октября 2020, 11:05

- |

Сбор заявок от инвесторов и оферта:

- «КИВИ Финанс» сегодня собирает заявки инвесторов на участие в первичном размещении. С 11 до 15 по московскому времени заявки принимает ВТ Капитал.

- «Инград» объявил оферту по выпуску серии 002Р-02 из-за предстоящей реогранизации

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 07.10.2020

- 07 октября 2020, 11:16

- |

Регистрация выпусков, кредитный рейтинг и итоги оферты:

- «КИВИ Финанс» зарегистрировал дебютный выпуск облигаций, бумаги включены в третий уровень списка ценных буммаг

- «МСБ-Лизинг» зарегистрировал выпуск биржевых облигаций серии 002Р-03. Бумаги включены в Сектор ПИР

- «Пионер-Лизинг» прошел оферту по выпуску серии БО-П01, обязательств по выкупу не возникло

- «Лизинг-Трейд» получил кредитный рейтинг АКРА на уровне BB+(RU) со стабильным прогнозом

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал