Интер рао

Майская охота за дивидендами: когда и какие акции покупать, чтобы получить дивиденды

- 05 мая 2020, 18:42

- |

Утвержденные на ГОСА

НОВАТЭК. Размер дивиденда — 18,1 руб на акцию. Последний день для покупки акций перед отсечкой — 6 мая 2020.Polymetal. Размер дивиденда — $0,42 на акцию. Последний день для покупки акций — 6 мая 2020.

ЛСР. Размер дивиденда — 30 руб. Последний день для покупки акций — 7 мая 2020.

Таттелеком. Размер дивиденда — 0,02021 руб на акцию. Последний день для покупки акций — 8 мая 2020.

Мосбиржа. Размер дивиденда — 7,93 руб на акцию. Последний день для покупки акций — 13 мая 2020.

Рекомендации СД

Норильский никель. Размер дивиденда — 557,2 руб. Последний день для покупки акций — 21 мая 2020. ГОСА 13 мая.( Читать дальше )

- комментировать

- ★13

- Комментарии ( 12 )

Интер РАО - ГЭХ рассматривает продажу 0,099% акций IRAO

- 30 апреля 2020, 14:27

- |

«Определить, что сделки ООО „Газпром энергохолдинг“ по отчуждению 103 559 623 обыкновенных именных акций ПАО „Интер РАО“ номинальной стоимостью 2,809767 рубля каждая, общей стоимостью 290 978 411 рублей 24 копейки, что составляет 0,099% уставного капитала ПАО „Интер РАО“, не требуют согласования с советом директоров ПАО „Газпром“

Cогласование не требуется, если сделка будет совершена по цене не ниже средневзвешенной цены сделок, совершенных через организатора торговли на рынке ценных бумаг в течение трех месяцев или пяти торговых дней, предшествующих дате заключения договора купли-продажи акций.

источник

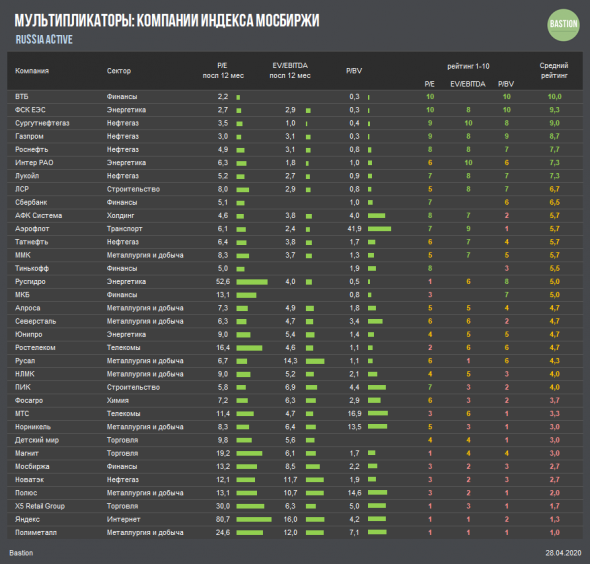

Компании с наименьшими мультипликаторами в индексе Мосбиржи

- 28 апреля 2020, 18:23

- |

ВТБ: P/E=2,2; P/BV=0,3

Банк искусственно завышает прибыль, например, за счет более раннего признания дохода от продажи мобильного оператора Tele2 Ростелекому. В совокупности с наличием привилегированных акций и ожидаемым падением прибыли из-за кризиса это объясняет сильную недооценку по мультипликаторам.

ФСК ЕЭС: P/E=2,7; EV/EBITDA=2,9

Энергетическая компания корректирует прибыль на множество статей при выплате дивидендов, что занижает их и оценку по мультипликаторам. Кроме того, компания ожидает заметного снижения показателя в 2020 году.

Сургутнефтегаз: P/E=3,5; EV/EBITDA=1

Капитализация компании сравнима с объемом кэша, который лежит у нее на балансе. Однако, получат ли когда-нибудь этот кэш миноритарные акционеры, большой вопрос. У Сургутнефтегаза неизвестны конечные бенефициары и отсутствует адекватная дивидендная политика.

Газпром: P/E=3; EV/EBITDA=3,1

( Читать дальше )

Интер РАО - ожидает снижения экспорта в 2 раза

- 17 апреля 2020, 20:44

- |

«Интер РАО» уже зафиксировала снижение продаж около 50% в начале года из-за теплой погоды, затем проявился и эффект распространения коронавируса.

По итогам года «Интер РАО» вряд ли сможет нарастить поставки.

Владимир Скляр из «ВТБ Капитала» считает, что с точки зрения влияния на всю группу «Интер РАО» снижение экспорта даже на 50% приведет к снижению EBITDA лишь на 3%, не повлияет на финансовую и операционную устойчивость системы и, очевидно, в свете ослабления рубля будет иметь краткосрочный характер.

Денис Красновский из АКРА полагает, что потребление электроэнергии в основных странах—импортерах электроэнергии во втором полугодии будет восстановлено практически на уровне 2019 года, что уменьшит падение выручки «Интер РАО» от трейдинговых операций.

источник

Идея: покупка акций Интер РАО

- 17 апреля 2020, 16:15

- |

💡Инвестиционная идея!💡

Покупка акций Интер РАО не дороже 5,2 руб. с целью 6,1 руб. и стоп-лоссом 4,5 руб.

🔹Компания торгуется по низкому мультипликатору 2.4х EV/EBITDA 2020, обладая самым низким уровнем долговой нагрузки в секторе.

🔹В рамках новой стратегии развития компании до 2030 года будет сделан акцент на рост стоимости компании.

🔹Новая программа мотивации топ-менеджмента.

🔹Программа модернизации 2022-25 гг. позволит обновить около 19% установленной мощности Интер РАО с гарантированным возвратом на капитал.

🔹Возможное увеличение дивидендных выплат — с 25% до 35-50% от чистой прибыли МСФО.

⚠️ Риски:

👉 Более низкий спрос на электроэнергию из-за теплой зимы и карантина.

👉 Отмена или перенос на более поздний срок дивидендных выплат.

👉 M&A активность, размывающая акционерную стоимость

Источник- телеграм-канал ВТБ Мои Инвестиции

В текущих условиях Интер РАО обеспечивает дивидендную доходность на уровне 4,7% - Промсвязьбанк

- 19 марта 2020, 11:19

- |

В текущих условиях компания обеспечивает дивидендную доходность на уровне 4,7%. В перспективе «Интер РАО» может увеличить долю от чистой прибыли, направляемой на дивиденды, что приведет к росту ее капитализации.Промсвязьбанк

Дивидендная доходность акций Интер РАО не окажет поддержку акциям - Атон

- 19 марта 2020, 10:38

- |

В общей сложности компания планирует потратить на выплату дивидендов 25% от своей чистой прибыли по МСФО или 20.5 млрд руб. Дата закрытия реестра — 30 мая.

Коэффициент выплаты соответствует первоначальному прогнозу менеджмента, но ниже того, на что рассчитывали инвесторы, учитывая, что другие компании в секторе электроэнергетики платят 50%. Дивидендная доходность Интер РАО составляет 4.7% — это невысокий уровень, и он не оказывает поддержку акциям.Атон

Акции Интер РАО интересны на коррекции - Финам

- 05 марта 2020, 17:29

- |

Мы подтверждаем рекомендацию «Держать» и повышаем целевую цену до 5,37 руб. В долгосрочной перспективе IRAO обладает более высоким потенциалом, который реализуется после улучшения дивидендного профиля, и поэтому покупка акций целесообразна на волне рыночной коррекции.

Отчет по МСФО за 2019 год раскрыл улучшение ключевых финансовых показателей: прибыль акционеров выросла на 15,3%, до рекордных 81,6 млрд руб., денежный поток составил почти 90 млрд руб. (+17%). Выручка впервые превысила 1 трлн руб. Чистая ликвидность на балансе достигла почти 200 млрд руб. (+18% г/г).

Прогнозы по прибыли на 2020 год позитивны — EBITDA 137,5 млрд руб. (+9%), прибыль — 91 млрд руб. (+11%). Денежный поток может превысить 90 млрд руб. при несущественных капзатратах.

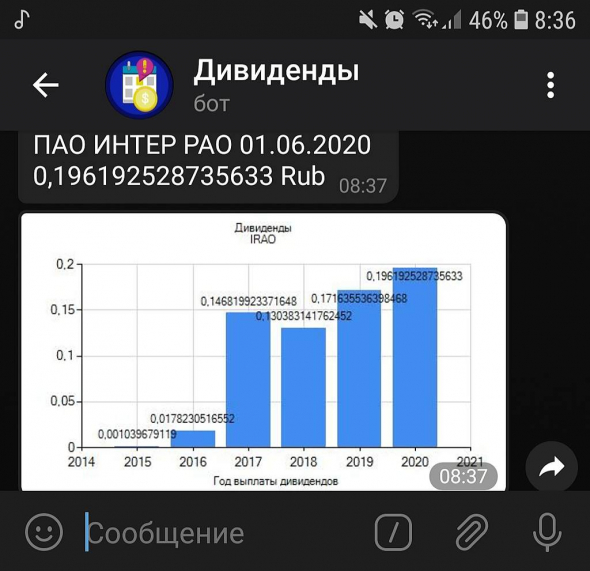

Прогноз по дивиденду 2019П 0,196 руб. (+14% г/г) предполагает доходность 3,6%. Доходность небольшая, но инвесторы фокусируются на ожиданиях повышения коэффициента выплат, нежели на ближайшем дивиденде. Увеличение нормы выплат может быть прописано в новой стратегии. С учетом перспектив развития бизнеса и дивидендного подхода имеет смысл включить акции «Интер РАО» в список на покупку на коррекции.Малых Наталия

ГК «Финам»

Рост чистой прибыли Интер РАО положительно влияет на дивидендную базу - Промсвязьбанк

- 02 марта 2020, 11:43

- |

Чистая прибыль Интер РАО по МСФО в 2019 г. по сравнению с 2018 г. выросла на 14,3%, до 81,9 млрд руб. EBITDA увеличилась на 16,7% и составила 141,5 млрд руб. Выручка за период достигла 1032,1 млрд руб. (+7,2%). Этот показатель включает в себя, в том числе, 11,3 млрд руб., полученные ООО «Интер РАО Инжиниринг» за строительство Прегольской ТЭС и Приморской ТЭС в Калининградской области. Операционные расходы за период выросли меньшими темпами, чем выручка — на 6,8%, до 946 млрд руб.

Интер РАО продемонстрировала сильные результаты по итогам 2019 года. На финансовые показатели, в частности, повлиял рост платы за мощность по договорам о предоставлении мощности (ДПМ) и благоприятная ценовая конъюнктура на рынке на сутки вперёд (РСВ) в первой ценовой зоне. Увеличение чистой прибыли положительно влияет на дивидендную базу, что создает предпосылки для роста капитализации компании. По нашим оценкам, фундаментальный потенциал роста акций компании составляет 28%.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

дивиденды

дивиденды