Инград

Инград

- 22 марта 2022, 09:16

- |

- комментировать

- Комментарии ( 0 )

📰"ИНГРАД" Решения совета директоров

- 15 марта 2022, 19:30

- |

2.1. Сведения о кворуме заседания совета директоров эмитента и результатах голосования:

В заседании приняло участие 7 членов Совета директоров из 7 избранных.

Кворум для принятия решений по вопросам повестки дня заседания имеется....

( Читать дальше )

Коротко о главном на 15.03.2022

- 15 марта 2022, 08:45

- |

Новый выпуск, ставка купона и рейтинги:

- Банк России зарегистрировал выпуск облигаций «Элит Строй» (входит в ГК «Страна Девелопмент») серии 001P-01. Регистрационный номер — 4-01-00593-R-001P.

- «Трейд менеджмент» установил ставку 29-го купона облигаций серии БО-П01 на уровне 14% годовых.

- Fitch Ratings понизило долгосрочный рейтинг дефолта «Атомэнергопром» с В до CC, краткосрочный рейтинг дефолта — с B до C.

- «Инград» подвел итоги оферты по биржевым облигациям серии 002P-02: инвесторы не предъявили бумаги к выкупу.

- НРА присвоило кредитный рейтинг «ХК Эволюция» на уровне B-|ru| со стабильным прогнозом.

- «ОР» (прежнее название «Обувь России», входит в OR GROUP) 12 марта завершила размещение выпуска облигаций серии 002P-02 номинальным объемом 300 млн рублей, реализовав 41% займа на 123 млн рублей.

( Читать дальше )

Девелоперы сворачивают программы субсидирования ставок — Коммерсант

- 15 марта 2022, 08:17

- |

Застройщики жилья лишаются одного из важных инструментов поддержки спроса.

Некоторые девелоперы решили свернуть собственные программы субсидирования ипотеки для покупателей, другие — повысили ставки по таким кредитам.

Поддерживать прежний уровень стоимости займов в 5–6% годовых после резкого роста в феврале ключевой ставки ЦБ стало невозможно.

Те игроки, у которых субсидированные программы еще действуют, теперь предлагают ставку не менее 10% годовых, хотя до февральского повышения ключевой ставки ЦБ она была около 5–6%

Участники рынка надеются вернуться к этой практике при стабилизации ситуации.

Ипотека от застройщика подорожает – Газета Коммерсантъ № 43 (7244) от 15.03.2022 (kommersant.ru)

📰"ИНГРАД" Совершение подконтрольной эмитенту организацией существенной сделки

- 11 марта 2022, 19:00

- |

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): подконтрольная эмитенту организация, имеющая для него существенное значение.

2....

( Читать дальше )

📰"ИНГРАД" Проведение заседания совета директоров и его повестка дня

- 09 марта 2022, 19:55

- |

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента: 09 марта 2022 года....

( Читать дальше )

Коротко о главном на 18.02.2022

- 18 февраля 2022, 11:37

- |

Старт размещения, оферта и рейтинг:

- Сегодня «Экспомобилити» начинает размещение трехлетних коммерческих облигаций серии КО-П02 объемом 300 млн рублей. Регистрационный номер — 4CDE-02-00608-R-001P. Ставка 1-4-го купонов установлена на уровне 12% годовых. Купоны ежеквартальные. Бумаги будут размещены по закрытой подписке. Потенциальные приобретатели облигаций — Экспобанк и его клиенты.

- «СЕЛЛ-сервис» 22 февраля начнет размещение дебютного выпуска трехлетних облигаций серии БО-П01 объемом 65 млн рублей. Регистрационный номер — 4B02-01-00645-R-001P. Ориентир ставки купона установлен на уровне 16% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация, а также возможность досрочного погашения по усмотрению эмитента в дату окончания 18-го купонного периода.

- «Инград» объявил оферту по облигациям серии 002P-02 на 14 марта. Период предъявление бумаг к выкупу — со 2-го по 9-е марта включительно. Цена приобретения — 100% от номинала плюс накопленный купонный доход. Оферта предполагает выкуп до 15 млн бумаг.

( Читать дальше )

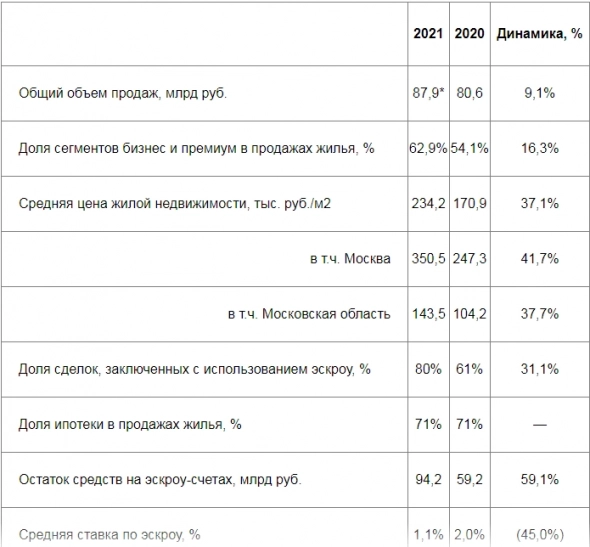

Общий объем продаж Инграда в 21 г вырос на 9,1% и составил ₽87,9 млрд

- 17 февраля 2022, 15:39

- |

Общий объем продаж Группы компаний «Инград» за 2021 год составил 87,9 млрд рублей*.

Доля ипотечных сделок с жильем составила 71%.

По программе TRADE-IN за 2021 год совершено 417 сделок.

Доля сегментов бизнес и премиум в продажах жилья составила 62,9% (54,1% по итогам 2020 года).

80% в общем объеме сделок заключено с использованием эскроу-счетов (61% по итогам 2020 года).

Остаток средств на эскроу-счетах по состоянию на 31.12.2021 составил 94,2 млрд руб. (59,2 млрд руб. на 31.12.2020 года); средняя ставка по эскроу составила 1,1% (2,0% на 31.12.2020 года).

ГК Инград | Квартиры в новостройках Москвы и области от застройщика (ingrad.ru)

📰"ИНГРАД" Совершение подконтрольной эмитенту организацией существенной сделки

- 15 февраля 2022, 19:47

- |

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): подконтрольная эмитенту организация, имеющая для него существенное значение.

2....

( Читать дальше )

Коротко о главном на 15.02.2022

- 15 февраля 2022, 10:40

- |

Старт размещения, новые выпуски и ставка купона:

- Сегодня ГК «Самолет» начинает размещение выпуска шестилетних облигаций серии БО-П11 объемом 20 млрд рублей. Регистрационный номер — 4B02-11-16493-A-001P. Ставка 1-6-го купонов установлена на уровне 12,7% годовых. Оферта по выпуску предусмотрена через три года. Организаторами выступают Альфа-банк, BCS Global Markets, «ВТБ Капитал», Газпромбанк, Московский кредитный банк (CBOM), Райффайзенбанк, БК «Регион», Россельхозбанк, Sber CIB, Инвестбанк Синара, Совкомбанк, «Универ капитал» и Экспобанк.

- Московская биржа зарегистрировала облигации «Транс-Миссия» (агрегатор сервиса «Таксовичкоф») серии БО-01. Регистрационный номер — 4B02-01-00447-R. Бумаги включены в Третий уровень котировального списка и сектор ПИР.

- Московская биржа зарегистрировала дебютный выпуск облигаций «Соби-лизинг» серии 001P-01. Регистрационный номер — 4B02-01-00632-R-001P. Бумаги включены в Третий уровень котировального списка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал