SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвестиции

Я не знаю как торговать такие низкие доходности. Вот мой Инвестиционный прогноз на ноябрь 2014 :)

- 04 ноября 2014, 11:16

- |

По мотивам поста Тимофея smart-lab.ru/blog/213933.php

"… Но самый главный вывод, который прослеживается в строках Гросса, это то, что центральные банки своей политикой полностью дискриминировали положение инвесторов-сберегателей в пользу заемщиков. То есть такая политика реально обесценивает доллары сберегателей и передает благосостояние тем, кто деньги занимает..." — Совершенно верно. И у ЦБ мировых резервных валют нет другого выхода. Поддерживая минимальную стоимость капитала при сохранении ценовой стабильности (!!! что очень важно) ведущие ЦБ таким образом отчаянно пытаются продолжать стимулировать внутренний спрос со стороны низко-капитализированных слоев населения. Ведь эффект кредита уже использован, осталось только понизить его стоимость, чтобы и дальше стимулировать потребительский спрос. Но бесплатным и бессрочным, как для бизнеса, этот кредит сделать нельзя — иначе раб-сила просто перестанет работать. Но что-то дать нищебродам надо, хотя бы максимально возможный дешевый кредит. Поэтому и приносят в жертву социальной справедливости владельцев капиталов ))) А богатеи со своими милиардами носятся в страшном стрессе, как тараканы на горячей сковороде от одного финансового шарлатана к другому в поисках хоть какой-нибудь доходности… Ведь ночи не спят бедолаги — все переживают, что их капитал больше не приносит приемлемой доходности ))) Их триллионы бизнесу не нужны, всем кому надо денег вольет ФРС через бессрочные и практически беспроцентные кредиты через банковские кредиты. Вот и кормятся за счет них всякие разные финансовые шарлатаны. Но когда была доходность, то еще ладно… можно было рисковать деньгами. Но теперь-то доходностей нет практически никаких… Ведь владельцы капиталов не идиоты. Нафига им нужен старина Билли (Гросс), если можно и без него купить трежерей (тем кто осторожен) и забыть про все страхи, держа до погашения, или купить убыточный Твиттер — растет ведь(тем кто посмелее) или СиПи (тем кто разумен). А ведь старина Билли ушел из Пимки именно из-за своей профнепригодности. Дядя просидел на больших деньгах последние годы, но дополнительной доходности относительно доходностей к погашению своим инвесторам не приносил. Тот кто следит за деятельностью Билли, тот в курсе, что за последние годы он несколько раз откупал проданные им облигации дороже, чем продавал, сокращая таким образом доходность своих инвесторов относительно доходности к погашению (и без того небольшой). Именно поэтому в последние годы пошел мощный отток капитала из его фонда, по причине неудовлетворительной инвестиционной доходности. Но имя работает на дядю, его взяли на работу в небольшой (по меркам PIMCO) фонд, как бренд. Точно также покупают практически уже не играющих престарелых звезд в спортивные клубы, чтобы собрать на стадион зрителей… А в новый фонд наберут инвесторов под вывеску Билл Гросс. Но звезда то уже не светит… и довольно давно.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Госдума хочет угнаться за Америкой

- 02 ноября 2014, 10:10

- |

Можно ли избавить реальный сектор от диктата банков?

Тема: Экономический кризис

Как поднять российскую экономику? Этот вопрос сегодня беспокоит всех. Наконец, и депутаты Госдумы озаботились этой проблемой. Так, «единоросс», член комитета по бюджету и налогам Евгений Федоров разработал законопроект о финансовых вливаниях в экономику страны в виде беспроцентных рублевых кредитов для банков. Как рассказал депутат газете «Известия», документ будет направлен на рассмотрение в правительство на следующей неделе.

Антикризисный законопроект, вносящий изменения в закон «О Центральном банке», предлагает за счет эмиссии национальной валюты компенсировать средства, которые поступали отечественным банкам и предприятиям с западных финансовых рынков. Сегодня они практически закрыты, и российская экономика испытывает инвестиционный голод.

Поможет ли нам русская QE?

По замыслу депутата, нужно обязать Центробанк в 2015 году выдать российским частным банкам беспроцентные кредиты в размере 25 трлн рублей, а в 2016 году — еще 30–35 трлн рублей. Таким образом, фактически правительству предлагается осуществить российский вариант американской программы количественного смягчения – QE, в рамках которой с конца 2008 года ФРС влила в экономику США 4 трлн долларов путем покупки ценных бумаг у банков. Похожие программы количественного смягчения с 2010 года идут в Японии, и намечены на эту осень в Евросоюзе.

Вот и России не нужно отставать, считает Евгений Федоров. По замыслу депутата, полученные от Центробанка деньги банки должны инвестировать в отечественную в промышленность, и с помощью этих инвестиций она начнет модернизацию, плавно переходящую в импортозамещение. При этом деньги регулятора будут предоставляться кредитным организациям на фиксированный срок, например на 3 года. После чего, получив свою маржу с инвестиций в 3%–4%, банки будут погашать беспроцентные кредиты Центробанка.

И тогда свершится то, о чем сейчас мечтают чиновники: экономический рост уже в 2015 году составит 20%, а зарплаты россиян вообще вырастут наполовину. По прогнозам депутата, ожидаемая в таком случае инфляция, несмотря на все теории американца Милтона Фридмана, будет на уровне 0%. Достичь столь фантастического для нас результата удастся «за счет переориентации России на внутренние инвестиции, вкупе с колоссальным притоком иностранных инвестиций».

Действительно, денежная масса в России недостаточна для роста ВВП и составляет лишь половину от валового экономического показателя. К примеру, во всех развитых странах Евросоюза и в США она достигает почти 100% ВВП, а в Китае все 130%, давая толчок промышленному росту. И что самое интересное, никакой инфляции при этом не наблюдается. А в Японии, которая тоже много лет активно накачивает свою экономику иенами, даже наоборот – наблюдается дефляция. Может, на азиатов теория Фридмана не распространяется?

Самое интересное в этой истории следующее: чтобы влить в банковскую систему 25 трлн рублей, не нужен никакой специальный законопроект — у Центробанка и без того есть на это все полномочия. Но идеи Федорова осложняются самой структурой экономики России, в которой деньги регулятора через банки не доходят до малого и среднего бизнеса на приемлемых условиях. Допустим, сейчас банки получают средства Центробанка под 9%, а кредитуют промышленные компании уже под 30%. Конечно, банки должны иметь маржу – они ведь инвесторы, а не меценаты, но получать 21% с каждого кредита – не много ли им будет?

Есть и еще одна проблема: Центробанк выдает деньги не в рамках рефинансирования — под реальные активы банков, а в основном по программе РЕПО – обмену определенных ценных бумаг из списка ЦБ, которые есть на руках у банков, на свеженапечатанные рубли. Или в рамках ломбардных аукционов, когда банки закладывают свои ценные бумаги и получают за них денежные средства. Таким образом, Центробанк не может контролировать, на что пойдут выданные им деньги, а ставка рефинансирования, по которой работают центробанки всего мира, у Банка России чисто формальная.

Именно поэтому во время кризиса в 2009 году, когда Центробанк выдал банкам рублевые кредиты, практически все они были конвертированы в валюту, что увеличило отток капитала и снижение объема золотовалютных резервов. Где гарантия, что и в этот раз беспроцентные кредиты Центробанка будут направлены на развитие промышленности, а не переведены в доллары и выведены за рубеж?

Гарантия одна – запустить систему рефинансирования, которая успешно работает во всем мире. Но ЦБ ее запускать не собирается, и депутаты Госдумы – единственные, кто может своими законами обязать Центробанк сделать это — о системе рефинансирования даже не вспоминают.

Но есть и другая мера, способная заставить банки тратить деньги в отечественной экономике, а не выводить за рубеж – вернуть закон об ограничении трансграничного движения капиталов, отмененный аккурат накануне кризиса в 2008 году (случайное совпадение?). Но и эту тему депутаты Госдумы не поднимают.

Деньги — кровь экономики

И все-таки, насколько реально провести в российской экономике нечто подобное американской программе QE, и сможет ли это помочь нам поднять производство и благосостояние народа? Об этом «СП» спросила экс-советника председателя Центробанка, банковского омбудсмена, доктора экономических наук Павла Медведева.

— Я был знаком с Федоровым лет пятнадцать назад — хороший был экономист, и честно говоря, мне непонятно, что с ним произошло, если он теперь высказывает такие предложения.

«СП»: — Как объяснить нашим читателям суть идеи депутата?

— Объясните на простом примере. Есть врачи, а есть знахари, и знахарь хорош тем, что обещает больному моментальное чудесное выздоровление, внушает надежду. И люди склонны ему верить, несмотря на всю абсурдность предлагаемого лечения. А когда у вас кончаются деньги, чтобы платить ему за лечение, оказывается, что у вас рак четвертой степени, который уже не лечится.

Слава Богу, у людей, от которых зависит принятие решения в Центральном банке и правительстве, отношение к таким проектам соответствующее – никто и никогда не последует таким предложениям и всерьез разговаривать на эту тему не будет.

«СП»: — Но ведь говорят, российская экономика недофинансирована?

— Задайте читателям такой вопрос. Вот сейчас, при всей недофинансированности экономики, при всей «жадности» Центрального банка, который, якобы, не дает ей достаточно денег для развития, за год из страны утекает 100 млрд долларов. Как надо еще ослабить рубль триллионными вливаниями, чтобы из страны утекло не 100, а 200 млрд долларов? Ведь совершенно очевидно, что чем больше денег вольется, тем больше утечет, и ни предприятиям, ни населению эти триллионы не достанутся. Возьмем для примера кризисный 2009 год, когда председатель ЦБ Сергей Игнатьев вынужден был кредитовать банки, чтобы они не обрушили банковскую систему страны. И все деньги – 200 млрд в долларовом эквиваленте из его золотовалютных запасов, пошли на валютный рынок, были конвертированы в доллары и ушли за рубеж.

«СП»: — А что же тогда надо делать?

— Инвестиционный климат надо улучшать, а не пытаться осчастливить всех, просто раздав деньги. Конечно, у Центрального банка денег бесконечно много, хорошо бы раздать каждому гражданину по миллиону, представьте себе, как бы все были счастливы. Именно это предлагает сделать депутат Федоров.

«СП»: — Это как бывший глава ФРС Бен Бернанке, который предлагал разбрасывать деньги с вертолета, чтобы поднять покупательский спрос в США?

— Это не совсем корректное сравнение – разница между Россией и США состоит в том, что из Америки деньги не утекают, а наоборот. Когда наступает кризис в любой стране мира, все деньги текут в США, и это происходит уже 150 лет. Потому что Америке доверяют, потому что американский доллар всегда можно обменять на любую валюту.

Расскажу для примера такую историю. Как-то ко мне пришла женщина, которой вернули портфель расстрелянного в 37-году отца, и в нем оказались доллары. Одна бумажка была напечатана в 19 веке, и она спросила, обменяют ли ее в Сбербанке на рубли. Я ее умолял не ходить в Сбербанк, а продать эту бумажку нумизматам, но она пошла. И ей обменяли ее по действующему курсу, потому что все доллары, которые когда-либо были выпущены, до сих пор имеют хождение. А рубль 1961 года у вас есть? Если есть, попробуйте-ка обменять его в Сбербанке. Вот вам и ответ на все ваши вопросы…

Но есть и другая точка зрения на возможность вливания денег в российскую экономику, которую высказал «СП» председатель Русского экономического общества, профессор кафедры финансов МГИМО, доктор экономических наук Валентин Катасонов.

— Вливать деньги в российскую экономику возможно, но надо это делать системно. То, что предлагает сделать депутат Федоров для поднятия отечественной экономики, необходимо, но недостаточно. И если параллельно с этим не принять меры по контролю за денежным рынком страны, то может получиться, что хотели как лучше, а вышло как всегда. Потому что триллионы рублей будут влиты не в реальный сектор экономики, а в банки, которые должны будут их доводить до предприятий. А они почти наверняка просто выведут их в офшоры – это будет просто золотой дождь для спекулянтов.

«СП»: — И какие меры нужно принять на денежном рынке?

— Прежде всего, необходимо навести порядок в банковской системе страны, нужно ввести ограничения или даже запрет на вывоз капитала за рубеж и многое другое.

Знаете, я немного работал в Центральном банке, и могу сказать, что там нет людей, которые понимают, что такое рефинансирование коммерческих банков, которые могли бы грамотно оценивать риски, заключать с банками договора рефинансирования, контролировать прохождение денег до конечного получателя в реальном секторе – наш регулятор никогда этим не занимался.

«СП»: — Денежная масса в России составляет около половины ВВП, а не 100%, как в западных странах. Значит, наша экономика недофинансирована?

— Я бы не стал проводить параллели монетизации экономики России с западными странами, потому что здесь имеет значение не только денежная масса, которую центробанк вливает в рынок, но и скорость обращения денег, которая зависит от того, насколько активно работают экономические агенты. В России скорость обращения очень мала, потому что в ее финансовой системе существуют «тромбы» — коммерческие банки, которые не выполняют своей основной функции – кредитования предприятий. Поэтому две основных функции денег – средство обращения и платежа – у нас работают слабо, зато функция накопления работает вовсю. В результате деньги где-то лежат или двигаются медленно, а они должны двигаться как кровь по артериям. Для сравнения: здоровому организму нужно много крови – у него энергичное кровообращение, а слабому — гораздо меньше.

«СП»: — Если через банки деньги не доходят, так, может, нам создать какие-то государственные фонды, которые будут напрямую давать средства предприятиям?

— Можно, идеальной системой для этого является та, которая была в советской экономике. Там было три государственных банка: среди которых был Промстройбанк, который занимался рефинансированием предприятий под конкретные производственные проекты, занимался инвестициями. Затем Инвестторгбанк, который обеспечивал государственную валютную монополию. И, наконец, Сберегательный банк, который работал с населением. Можно создать какой-то государственный фонд по принципу того же Промстройбанка, который работал бы в тесной связке с Госбанком и Минфином, и через него деньги просто проходили в реальный сектор.

Это было даже не кредитование, а финансирование капитальных вложений государства. У Промстройбанка была очень разветвленная сеть и специалисты, которые могли работать с инвестиционными проектами на местах – по всей стране. Кроме того, они же выполняли контрольные и надзорные функции за инвестированными деньгами государства. Это нормальная практика, ее надо просто вспомнить и применить. И чем скорее – тем лучше.

Читайте далее: svpressa.ru/economy/article/102731/

Тема: Экономический кризис

Как поднять российскую экономику? Этот вопрос сегодня беспокоит всех. Наконец, и депутаты Госдумы озаботились этой проблемой. Так, «единоросс», член комитета по бюджету и налогам Евгений Федоров разработал законопроект о финансовых вливаниях в экономику страны в виде беспроцентных рублевых кредитов для банков. Как рассказал депутат газете «Известия», документ будет направлен на рассмотрение в правительство на следующей неделе.

Антикризисный законопроект, вносящий изменения в закон «О Центральном банке», предлагает за счет эмиссии национальной валюты компенсировать средства, которые поступали отечественным банкам и предприятиям с западных финансовых рынков. Сегодня они практически закрыты, и российская экономика испытывает инвестиционный голод.

Поможет ли нам русская QE?

По замыслу депутата, нужно обязать Центробанк в 2015 году выдать российским частным банкам беспроцентные кредиты в размере 25 трлн рублей, а в 2016 году — еще 30–35 трлн рублей. Таким образом, фактически правительству предлагается осуществить российский вариант американской программы количественного смягчения – QE, в рамках которой с конца 2008 года ФРС влила в экономику США 4 трлн долларов путем покупки ценных бумаг у банков. Похожие программы количественного смягчения с 2010 года идут в Японии, и намечены на эту осень в Евросоюзе.

Вот и России не нужно отставать, считает Евгений Федоров. По замыслу депутата, полученные от Центробанка деньги банки должны инвестировать в отечественную в промышленность, и с помощью этих инвестиций она начнет модернизацию, плавно переходящую в импортозамещение. При этом деньги регулятора будут предоставляться кредитным организациям на фиксированный срок, например на 3 года. После чего, получив свою маржу с инвестиций в 3%–4%, банки будут погашать беспроцентные кредиты Центробанка.

И тогда свершится то, о чем сейчас мечтают чиновники: экономический рост уже в 2015 году составит 20%, а зарплаты россиян вообще вырастут наполовину. По прогнозам депутата, ожидаемая в таком случае инфляция, несмотря на все теории американца Милтона Фридмана, будет на уровне 0%. Достичь столь фантастического для нас результата удастся «за счет переориентации России на внутренние инвестиции, вкупе с колоссальным притоком иностранных инвестиций».

Действительно, денежная масса в России недостаточна для роста ВВП и составляет лишь половину от валового экономического показателя. К примеру, во всех развитых странах Евросоюза и в США она достигает почти 100% ВВП, а в Китае все 130%, давая толчок промышленному росту. И что самое интересное, никакой инфляции при этом не наблюдается. А в Японии, которая тоже много лет активно накачивает свою экономику иенами, даже наоборот – наблюдается дефляция. Может, на азиатов теория Фридмана не распространяется?

Самое интересное в этой истории следующее: чтобы влить в банковскую систему 25 трлн рублей, не нужен никакой специальный законопроект — у Центробанка и без того есть на это все полномочия. Но идеи Федорова осложняются самой структурой экономики России, в которой деньги регулятора через банки не доходят до малого и среднего бизнеса на приемлемых условиях. Допустим, сейчас банки получают средства Центробанка под 9%, а кредитуют промышленные компании уже под 30%. Конечно, банки должны иметь маржу – они ведь инвесторы, а не меценаты, но получать 21% с каждого кредита – не много ли им будет?

Есть и еще одна проблема: Центробанк выдает деньги не в рамках рефинансирования — под реальные активы банков, а в основном по программе РЕПО – обмену определенных ценных бумаг из списка ЦБ, которые есть на руках у банков, на свеженапечатанные рубли. Или в рамках ломбардных аукционов, когда банки закладывают свои ценные бумаги и получают за них денежные средства. Таким образом, Центробанк не может контролировать, на что пойдут выданные им деньги, а ставка рефинансирования, по которой работают центробанки всего мира, у Банка России чисто формальная.

Именно поэтому во время кризиса в 2009 году, когда Центробанк выдал банкам рублевые кредиты, практически все они были конвертированы в валюту, что увеличило отток капитала и снижение объема золотовалютных резервов. Где гарантия, что и в этот раз беспроцентные кредиты Центробанка будут направлены на развитие промышленности, а не переведены в доллары и выведены за рубеж?

Гарантия одна – запустить систему рефинансирования, которая успешно работает во всем мире. Но ЦБ ее запускать не собирается, и депутаты Госдумы – единственные, кто может своими законами обязать Центробанк сделать это — о системе рефинансирования даже не вспоминают.

Но есть и другая мера, способная заставить банки тратить деньги в отечественной экономике, а не выводить за рубеж – вернуть закон об ограничении трансграничного движения капиталов, отмененный аккурат накануне кризиса в 2008 году (случайное совпадение?). Но и эту тему депутаты Госдумы не поднимают.

Деньги — кровь экономики

И все-таки, насколько реально провести в российской экономике нечто подобное американской программе QE, и сможет ли это помочь нам поднять производство и благосостояние народа? Об этом «СП» спросила экс-советника председателя Центробанка, банковского омбудсмена, доктора экономических наук Павла Медведева.

— Я был знаком с Федоровым лет пятнадцать назад — хороший был экономист, и честно говоря, мне непонятно, что с ним произошло, если он теперь высказывает такие предложения.

«СП»: — Как объяснить нашим читателям суть идеи депутата?

— Объясните на простом примере. Есть врачи, а есть знахари, и знахарь хорош тем, что обещает больному моментальное чудесное выздоровление, внушает надежду. И люди склонны ему верить, несмотря на всю абсурдность предлагаемого лечения. А когда у вас кончаются деньги, чтобы платить ему за лечение, оказывается, что у вас рак четвертой степени, который уже не лечится.

Слава Богу, у людей, от которых зависит принятие решения в Центральном банке и правительстве, отношение к таким проектам соответствующее – никто и никогда не последует таким предложениям и всерьез разговаривать на эту тему не будет.

«СП»: — Но ведь говорят, российская экономика недофинансирована?

— Задайте читателям такой вопрос. Вот сейчас, при всей недофинансированности экономики, при всей «жадности» Центрального банка, который, якобы, не дает ей достаточно денег для развития, за год из страны утекает 100 млрд долларов. Как надо еще ослабить рубль триллионными вливаниями, чтобы из страны утекло не 100, а 200 млрд долларов? Ведь совершенно очевидно, что чем больше денег вольется, тем больше утечет, и ни предприятиям, ни населению эти триллионы не достанутся. Возьмем для примера кризисный 2009 год, когда председатель ЦБ Сергей Игнатьев вынужден был кредитовать банки, чтобы они не обрушили банковскую систему страны. И все деньги – 200 млрд в долларовом эквиваленте из его золотовалютных запасов, пошли на валютный рынок, были конвертированы в доллары и ушли за рубеж.

«СП»: — А что же тогда надо делать?

— Инвестиционный климат надо улучшать, а не пытаться осчастливить всех, просто раздав деньги. Конечно, у Центрального банка денег бесконечно много, хорошо бы раздать каждому гражданину по миллиону, представьте себе, как бы все были счастливы. Именно это предлагает сделать депутат Федоров.

«СП»: — Это как бывший глава ФРС Бен Бернанке, который предлагал разбрасывать деньги с вертолета, чтобы поднять покупательский спрос в США?

— Это не совсем корректное сравнение – разница между Россией и США состоит в том, что из Америки деньги не утекают, а наоборот. Когда наступает кризис в любой стране мира, все деньги текут в США, и это происходит уже 150 лет. Потому что Америке доверяют, потому что американский доллар всегда можно обменять на любую валюту.

Расскажу для примера такую историю. Как-то ко мне пришла женщина, которой вернули портфель расстрелянного в 37-году отца, и в нем оказались доллары. Одна бумажка была напечатана в 19 веке, и она спросила, обменяют ли ее в Сбербанке на рубли. Я ее умолял не ходить в Сбербанк, а продать эту бумажку нумизматам, но она пошла. И ей обменяли ее по действующему курсу, потому что все доллары, которые когда-либо были выпущены, до сих пор имеют хождение. А рубль 1961 года у вас есть? Если есть, попробуйте-ка обменять его в Сбербанке. Вот вам и ответ на все ваши вопросы…

Но есть и другая точка зрения на возможность вливания денег в российскую экономику, которую высказал «СП» председатель Русского экономического общества, профессор кафедры финансов МГИМО, доктор экономических наук Валентин Катасонов.

— Вливать деньги в российскую экономику возможно, но надо это делать системно. То, что предлагает сделать депутат Федоров для поднятия отечественной экономики, необходимо, но недостаточно. И если параллельно с этим не принять меры по контролю за денежным рынком страны, то может получиться, что хотели как лучше, а вышло как всегда. Потому что триллионы рублей будут влиты не в реальный сектор экономики, а в банки, которые должны будут их доводить до предприятий. А они почти наверняка просто выведут их в офшоры – это будет просто золотой дождь для спекулянтов.

«СП»: — И какие меры нужно принять на денежном рынке?

— Прежде всего, необходимо навести порядок в банковской системе страны, нужно ввести ограничения или даже запрет на вывоз капитала за рубеж и многое другое.

Знаете, я немного работал в Центральном банке, и могу сказать, что там нет людей, которые понимают, что такое рефинансирование коммерческих банков, которые могли бы грамотно оценивать риски, заключать с банками договора рефинансирования, контролировать прохождение денег до конечного получателя в реальном секторе – наш регулятор никогда этим не занимался.

«СП»: — Денежная масса в России составляет около половины ВВП, а не 100%, как в западных странах. Значит, наша экономика недофинансирована?

— Я бы не стал проводить параллели монетизации экономики России с западными странами, потому что здесь имеет значение не только денежная масса, которую центробанк вливает в рынок, но и скорость обращения денег, которая зависит от того, насколько активно работают экономические агенты. В России скорость обращения очень мала, потому что в ее финансовой системе существуют «тромбы» — коммерческие банки, которые не выполняют своей основной функции – кредитования предприятий. Поэтому две основных функции денег – средство обращения и платежа – у нас работают слабо, зато функция накопления работает вовсю. В результате деньги где-то лежат или двигаются медленно, а они должны двигаться как кровь по артериям. Для сравнения: здоровому организму нужно много крови – у него энергичное кровообращение, а слабому — гораздо меньше.

«СП»: — Если через банки деньги не доходят, так, может, нам создать какие-то государственные фонды, которые будут напрямую давать средства предприятиям?

— Можно, идеальной системой для этого является та, которая была в советской экономике. Там было три государственных банка: среди которых был Промстройбанк, который занимался рефинансированием предприятий под конкретные производственные проекты, занимался инвестициями. Затем Инвестторгбанк, который обеспечивал государственную валютную монополию. И, наконец, Сберегательный банк, который работал с населением. Можно создать какой-то государственный фонд по принципу того же Промстройбанка, который работал бы в тесной связке с Госбанком и Минфином, и через него деньги просто проходили в реальный сектор.

Это было даже не кредитование, а финансирование капитальных вложений государства. У Промстройбанка была очень разветвленная сеть и специалисты, которые могли работать с инвестиционными проектами на местах – по всей стране. Кроме того, они же выполняли контрольные и надзорные функции за инвестированными деньгами государства. Это нормальная практика, ее надо просто вспомнить и применить. И чем скорее – тем лучше.

Читайте далее: svpressa.ru/economy/article/102731/

Фонд Марка Мобиуса предупредил инвесторов о конфискации активов в РФ

- 30 октября 2014, 20:33

- |

Инвестиционный фонд Марка Мобиуса Templeton Emerging Markets предупредил инвесторов, что его российские активы могут быть конфискованы в случае эскалации обмена санкциями между Россией и США.

«Фонд может вкладывать часть находящихся под управлением средств в российские ценные бумаги, — цитирует ТАСС материалы Templeton. — США и некоторые другие страны ввели санкции в отношении ряда российских эмитентов и могут ввести дополнительные ограничения на фоне региональных конфликтов. Санкции могут привести к девальвации рубля, снижению кредитных рейтингов компаний и их акций. Фонду могут запретить инвестиции в бумаги компаний, подпавших под санкции. Если фонд уже держит их в портфеле, активы могут быть заморожены. Также существует риск контрмер со стороны правительства России, которые могут предусматривать конфискацию активов фонда».

По данным на 31 августа, на инвестиции в Россию приходилось $23,7 млн — 6,3% от общего объема портфеля под управлением Марка Мобиуса, сообщает ТАСС. Фонд держит бумаги «Газпрома» на $6,6 млн, «Лукойла» — на $7,6 млн, «Норникеля» — на $7,8 млн и ТМК — на $1,6 млн. По сравнению с отчетом на 31 мая портфель фонда не изменился.

Оригинал: http://www.vedomosti.ru/companies/news/35422241/fond-marka-mobiusa-predupredil-investorov-o-vozmozhnoj#ixzz3He8loLRo

«Фонд может вкладывать часть находящихся под управлением средств в российские ценные бумаги, — цитирует ТАСС материалы Templeton. — США и некоторые другие страны ввели санкции в отношении ряда российских эмитентов и могут ввести дополнительные ограничения на фоне региональных конфликтов. Санкции могут привести к девальвации рубля, снижению кредитных рейтингов компаний и их акций. Фонду могут запретить инвестиции в бумаги компаний, подпавших под санкции. Если фонд уже держит их в портфеле, активы могут быть заморожены. Также существует риск контрмер со стороны правительства России, которые могут предусматривать конфискацию активов фонда».

По данным на 31 августа, на инвестиции в Россию приходилось $23,7 млн — 6,3% от общего объема портфеля под управлением Марка Мобиуса, сообщает ТАСС. Фонд держит бумаги «Газпрома» на $6,6 млн, «Лукойла» — на $7,6 млн, «Норникеля» — на $7,8 млн и ТМК — на $1,6 млн. По сравнению с отчетом на 31 мая портфель фонда не изменился.

Оригинал: http://www.vedomosti.ru/companies/news/35422241/fond-marka-mobiusa-predupredil-investorov-o-vozmozhnoj#ixzz3He8loLRo

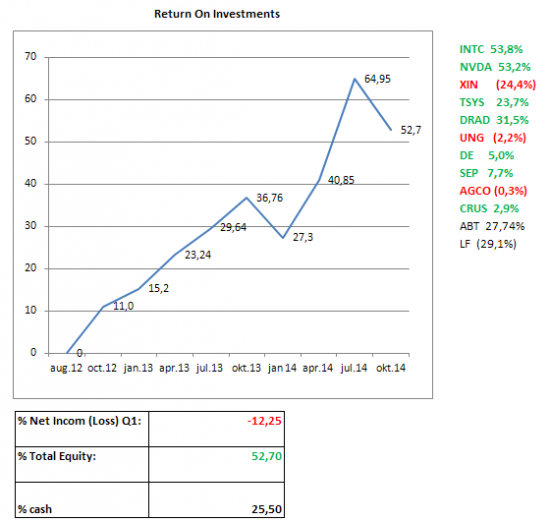

Инвестиционная тактика проста.

- 29 октября 2014, 11:40

- |

«О, сколько нам открытий чудных

Готовят просвещенья дух,

И опыт, сын ошибок трудных,

И гений, парадоксов друг»

А.С. Пушкин

Давно не писал про экспериментальный счёт, действующий по методике:

«Эксперимент моделирует поведение портфеля акций, согласно оценки стоимости предприятий, без влияния текущих новостей и факторов ( «политика, отраслевые данные и т.д. в расчётах присутствуют, но в виде долгосрочных циклов, учитывающих уже непосредственное влияние на финансово-хозяйственную деятельность», т.е. они включаются в текущую оценку когда их влияние на стоимость компании уже бесспорно (а не предполагается) и поэтому подвержено математической оценке»).»

Впрочем новостей не много, так как его позиции чётки и прямолинейны, в отличии от общих прогнозов, а в целом он оправдывает принцип критикуемого Баффета: " покупай, то что считаешь недооценённым и не продавай до … (здесь допустимы свободны трактовки)".

( Читать дальше )

Готовят просвещенья дух,

И опыт, сын ошибок трудных,

И гений, парадоксов друг»

А.С. Пушкин

Давно не писал про экспериментальный счёт, действующий по методике:

«Эксперимент моделирует поведение портфеля акций, согласно оценки стоимости предприятий, без влияния текущих новостей и факторов ( «политика, отраслевые данные и т.д. в расчётах присутствуют, но в виде долгосрочных циклов, учитывающих уже непосредственное влияние на финансово-хозяйственную деятельность», т.е. они включаются в текущую оценку когда их влияние на стоимость компании уже бесспорно (а не предполагается) и поэтому подвержено математической оценке»).»

Впрочем новостей не много, так как его позиции чётки и прямолинейны, в отличии от общих прогнозов, а в целом он оправдывает принцип критикуемого Баффета: " покупай, то что считаешь недооценённым и не продавай до … (здесь допустимы свободны трактовки)".

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал