Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Премаркет без графикоффф

- 02 сентября 2015, 09:28

- |

Внешний фон перед открытием торгов в России сегодня нейтральный. В азиатском регионе вновь всех продолжает пугать китайский фондовый рынок, где несмотря на все действия властей и регулятора продолжается падение. После подрыва доверия к Народному Банку Китая успокоить китайских инвесторов сейчас очень сложно, впрочем и последние слабые данные по экономике поднебесной также подливают масло в огонь. Сегодня, накануне национального праздника – Дня Победы, китайский фондовый индекс Shanghai Composite в первой половине торговой сессии проваливался почти на 4%, но ближе к закрытию торгов почти полностью восстановил потери дня. Падение на китайских площадках носит уже больше технический характер и связано с вынужденным закрытием большого числа маржинальных позиций. Все фундаментальные негативные факторы уже явно в цене.

Слабые данные по экономике Китая и обвальное падение на китайском фондовом рынке вызвали вчера негативную цепную реакцию на всех остальных мировых площадках, включая рынок сырья. Ключевые американские индексы вчера потеряли в пределах 3%, а цены на нефть рухнули почти 8%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 17 )

Инфляция в Евросоюзе остается 0,2 процента, ЕЦБ видит риски снижения

- 31 августа 2015, 12:46

- |

Потребительские цены выросли за год на 0,2 процента, превысив средний прогноз экономистов 0,1 процент. Базовая инфляция удержалась на отметке 1 процент, говорится сегодня в докладе из бюро статистики ЕС в Люксембурге.

ЕЦБ снизил процентные ставки и покупку облигаций, чтобы бороться с дефляцией. Инфляция была ниже цели центрального банка 2-х процентов в течение двух лет, на фоне охлаждения экономики Китая и снижения цен на нефть. Член исполнительного совета Петр Прэт заявил на прошлой неделе, что в задачах стоит стать жестче, политики готовы сделать больше, если необходимо.

«Это драйвер для энергии, а для ЕЦБ палка о двух концах», сказал Хольгер Сандте, главный европейский аналитик Nordea Markets в Копенгагене. «Это хорошо для реального дохода, и мы видим, что восстановление в еврозоне обусловлено внутренним потреблением», сказал он. «Обратная сторона здесь в том, что инфляция находится далеко от цели.»

Чтобы помочь изменить курс и выполнить свой мандат, ЕЦБ планирует продолжать количественное смягчение до сентяборя 2016 года.

( Читать дальше )

Китай выдвигает ФРС ультиматум. Обзор на предстоящую неделю от 30.08.2015

- 30 августа 2015, 22:14

- |

На уходящей неделе:

Китай, фондовые рынки и Джексон Хоул.

Бегство от риска, начавшееся после публикации протокола ФРС, продолжилось в начале уходящей недели.

Остановка торгов на биржах помогла остановить панические продажи, а после снижения ставки и вливания очередной порции ликвидности ЦБ Китая на рынки начало возвращаться спокойствие.

ЦБ Китая официально обвинил ФРС в падении фондового рынка и считает, что ФРС должно отложить повышение ставки, т.к. иначе это может привести к кризису развивающихся стран.

Китай собирает продолжить продажи ГКО США ежемесячно на сумму 40 ярдов до конца года для увеличения валютных резервов с целью поддержания фондового рынка.

( Читать дальше )

Инфляция слишком мала- массивная скупка займов стран еврозоны европейским ЦБ ничего не дала

- 26 августа 2015, 19:19

- |

ЕЦБ еще с марта месяца вливает миллиарды в финансовую систему, чтобы подстегнуть конъюнктуру и увеличить инфляцию. Однако успеха пока нет, в июле инфляция составляла порядка 0.2%

Программа выкупа займов должна продолжаться до сентября 2016 года, размер вливаний за это время порядка 1.14 триллионов евро.

Возможно Драги пытается таким образом держать проценты по облигациям европейских стран низкими, иначе они одна за другой могли бы стать жертвами спекулянтов и банкротами.

Падать будем до октября.

- 24 августа 2015, 15:40

- |

2. Ставку ФРС повысет.

3. Одновременно запустят QE (под конец финансового года?).

4. Выкуп от ЕЦБ ожидать в конце сентября.

5. Про банк Японии ничего не знаю).

6. Нефть 35, доллар 87.

Кредитная карусель: Греция сразу же перевела часть денег назад "тройке"

- 20 августа 2015, 15:14

- |

Старт недели пройдёт в нейтральном ключе.

- 17 августа 2015, 09:44

- |

Перед открытием торгов на российском фондовом рынке сложился нейтральный внешний фон. В азиатском регионе сегодня нет единой динамики. Все индексы показывают разнонаправленную динамику с небольшими изменениями. Фьючерсы на основные американские индексы вкупе с нефтяными котировками также торгуют практически без изменений к пятничному закрытию. В целом, несмотря на слабый старт по российским индексам сегодня есть высокие шансы увидеть закрытие дня на положительной территории.

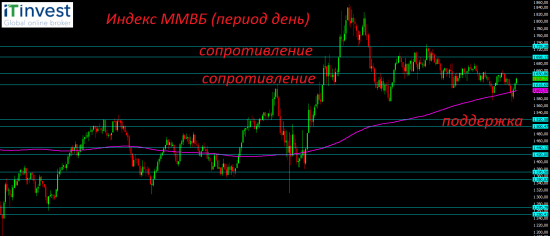

С технической точки зрения, российский рублёвый индекс ММВБ сейчас вплотную подошёл в верхней границе диапазона сопротивления 1700-1730 пунктов, и если мы увидим закрытие дня выше него, то будет открыта дорога к максимальным отметкам текущего года, вблизи диапазона 1820-1840 пунктов. Что же касается валютного индекса РТС, то по нему техническая картина продолжает выглядеть негативно, хотя сильный уровень поддержки 800-820 пунктов индексу удаётся удерживать. В случае закрытия любого дня ниже отметки 800 пунктов откроется дорога вниз до отметки 720 пунктов.

( Читать дальше )

Мысли по итогам понедельника. Хорошие моменты.

- 10 августа 2015, 17:41

- |

В позитивном ключе прошёл старт торговой недели на российском фондовом рынке. Небольшую долю оптимизма в понедельник принёс Китай, где после публикации на выходных провальных данных по экономике инвесторы вновь начали делать ставку на новые стимулирующие меры со стороны правительства, ибо жёсткой посадки явно никто не хочет. Рост ожиданий новых стимулов в Китае оказал в понедельник небольшую поддержку всем сырьевым активам. Более существенный рост был отмечен в промышленных металлах, чуть слабее отреагировали драгоценные металлы, а вот цены на нефть внутри дня и вовсе показывали уверенный рост, хотя устойчивым его назвать пока сложно.

Из других событийных потоков понедельника стоит выделить выступление Стэнли Фишера, вице-председателя центрального банка США. По его мнению, ФРС не будет пока повышать учетную ставку в сентябре. Он считает, что произошло сильное замедление инфляции, при том, что уровень занятости продолжает расти, и растет темпами, лучше, чем в предыдущие периоды. Слабая инфляция имеет высокие шансы перерасти в дефляцию, если резко или не вовремя повысить учетную ставку. Другие члены ФРС также обеспокоены низким уровнем инфляции в США. Многие опережающие индикаторы по экономике США также свидетельствуют о неустойчивом росте американской экономики, поэтому сентябрьское заседание ФРС действительно может преподнести позитивный сюрприз для всех инвесторов. Подобные намёки оказали в понедельник хорошую поддержку ключевым индексам за океаном, впрочем этот же позитив дал возможность и российским индексам выйти на положительную территорию.

( Читать дальше )

От августа позитива ждать не стоит.

- 03 августа 2015, 09:31

- |

Август, традиционно не лучший месяц для инвесторов, поэтому увеличивать сейчас долю рисковых активов в портфелях явно не стоит. Если развитые рынки продолжают уверенно держаться вблизи исторических максимумов, то развивающиеся рынки чувствуют себя намного хуже и глобально ничего не меняется.

Закрытие месяца практически по всем сырьевым активам сигнализирует о дальнейшем движении вниз. Нефтяные котировки марки Brent в первые с 2009 года закрыли месяц ниже отметки 52$ за баррель. Торможение и риски Китайской экономики вкупе с ожиданиями повышения процентной ставки в США будут и дальше давить цены на нефть и промышленные металлы вниз. Исключением может стать лишь золото и серебро, которые на фоне ухудшений экономических показателей в США могут немного отскочить от пятилетних минимумов.

С технической точки зрения, российский рублёвый индекс ММВБ подошёл к верхней границе диапазона сопротивления 1620-1650, откуда он с высокой вероятностью покажет ещё одно снижение. Фактор девальвация рубля помог индексу ММВБ на прошлой неделе неплохо подрасти, ибо падение национальной валюты это большой плюс для всех российских экспортно ориентированных сырьевых компаний, а вот валютный индекс РТС хоть и сумел удержать важный уровень на отметке 825 пунктов, но закрыл неделю на отрицательной территории. Следующая цель снижения на отметке 730 пунктов пока остаётся актуальной.

( Читать дальше )

Мысли на предстоящую, очень важную неделю.

- 27 июля 2015, 15:20

- |

Очень важная неделя.

Предстоящая неделя действительно будет очень важной для всех фондовых рынков, которые в последние дни явно показывают слабость. Если в ближайшую рабочую пятидневку не последует новой дозы хороших новостей, то распродажи на рынках акций могут усилиться. Главный сейчас вопрос – стоит ли ждать позитив и откуда он может прийти?

Главными событиями на текущей неделе станут июльское заседание Федерального комитета по открытым рынкам (FOMC) и публикация предварительной оценки роста ВВП США во втором квартале 2015 года. На текущий момент, есть высокая вероятность того, что в среду ФРС объявит о повышении ставки в сентябре – это, по сути, негативный сигнал, но есть один нюанс. Повышение ставки – событие, давно ожидаемое, и уже в большей степени отыграно рынками. Более того, большинство участников закладывалось в этом году на двукратное повышение ставки, но это вряд ли случится. Позитив может быть в том, что ФЕД не станет пугать инвесторов и объявит лишь о разовом повышении ставки на скромные 0.1%, т.е. вместо плавающей ставки от 0% до 0.25%, она станет 0.35%. Такое решение может запросто даже поддержать фондовые площадки, ибо сработает правило — продавай на ожиданиях, покупай на фактах. А поскольку дальнейшая монетарная политика американского регулятора будет зависеть от данных по экономике, то шансов на дальнее её ужесточение очень и очень мало, так как скорое ухудшение всех показателей после первого повышения не заставит себя долго ждать. Даже сейчас почти все опережающие показатели по США показывают серьёзный спад, радует лишь рынок труда, точнее ситуация с занятостью, но эти цифры явно все подрисовывают и они давно не отражают всей реальности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал