Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Торговые идеи от Артема Деева на 28 июня 2016

- 28 июня 2016, 10:52

- |

Европейская валюта большую часть вчерашней торговой сессии находилась под фундаментальным давлением доллара, реагируя на начало распада европейского интеграционного союза. Несмотря на ранее присутствующие ожидания, что первой ласточкой подобного распада выступит Греция, позиция рынка была неверна. Все началось именно с Англии. Евровалюта остается подвержена рискам дальнейшего снижения. Учитывая, что выход Англии из ЕС усилил политическую неопределённость в Европе, параллельно создав еще большие проблемы для перспектив экономического роста, ЕЦБ имеет все основания для рассмотрения дополнительных мер монетарной поддержки региона. Напомню, что председатель европейского регулятора Марио Драги на прошлой неделе отметил, что Brexit может привести к спаду промышленного производства и снижению потребительской активности в стране. Драги подчеркнул, что в арсенале ЕЦБ по-прежнему имеется достаточно инструментов для стимулирования роста экономики и все они могут быть задействованы в случае ухудшения конъюнктуры мировых рынков. Дополнительное давление на рисковые активы оказало решение рейтинговых агентств Moody's, Fitch и S&P понизить рейтинг Британии, что тут же спровоцировало уход инвесторского капитала в защиту. Учитывая сохраняющуюся турбулентность на финансовых площадках, европейская валюта может удержать за собой статус одного из основных аутсайдеров рынка, а комментарии Марио Драги только повышают вероятность дальнейших продаж.

Европейская валюта большую часть вчерашней торговой сессии находилась под фундаментальным давлением доллара, реагируя на начало распада европейского интеграционного союза. Несмотря на ранее присутствующие ожидания, что первой ласточкой подобного распада выступит Греция, позиция рынка была неверна. Все началось именно с Англии. Евровалюта остается подвержена рискам дальнейшего снижения. Учитывая, что выход Англии из ЕС усилил политическую неопределённость в Европе, параллельно создав еще большие проблемы для перспектив экономического роста, ЕЦБ имеет все основания для рассмотрения дополнительных мер монетарной поддержки региона. Напомню, что председатель европейского регулятора Марио Драги на прошлой неделе отметил, что Brexit может привести к спаду промышленного производства и снижению потребительской активности в стране. Драги подчеркнул, что в арсенале ЕЦБ по-прежнему имеется достаточно инструментов для стимулирования роста экономики и все они могут быть задействованы в случае ухудшения конъюнктуры мировых рынков. Дополнительное давление на рисковые активы оказало решение рейтинговых агентств Moody's, Fitch и S&P понизить рейтинг Британии, что тут же спровоцировало уход инвесторского капитала в защиту. Учитывая сохраняющуюся турбулентность на финансовых площадках, европейская валюта может удержать за собой статус одного из основных аутсайдеров рынка, а комментарии Марио Драги только повышают вероятность дальнейших продаж.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Whoexit fallout Brexit. Обзор на предстоящую неделю от 26.06.2016

- 26 июня 2016, 23:18

- |

На уходящей неделе:

Brexit

Перекошенные от ужаса и негодования лица лидеров ЕС, шок на финансовых рынках, ожидания цепной реакции проведения аналогичных референдумов в других странах ЕС…

51,9% против 48,1% за выход Британии из ЕС.

Жаль, что не 50,01% против 49,99%, было бы красивее.

В рамках статистической ошибки, возможно причиной отчасти стали ливни, которые привели к закрытию нескольких участков в городах, некоторые избиратели не смогли ве

( Читать дальше )

Итак, что мы имеем на текущий момент.

- 24 июня 2016, 15:53

- |

Извиняйте, но сегодня без графиков. И да, это НЕ ПРОГНОЗ! Я просто делюсь своими мыслями.

Итак, что мы имеем на текущий момент. Большие игроки явно не делали ставку на “Брекзит” поэтому им сейчас поздно заскакивать в рынок и отыгрывать эту тему, а также, значит им не столь интересен дальнейший негативный сценарий. Не стоит забывать, что на носу закрытие квартала и многие фонды захотят подрисовать свои балансы. Ещё стоит отметить один важный факт: объём ликвидности у фондов сейчас достиг почти в 300 млрд долларов — это рекорд с 2001 года. Эти деньги для рисковых активов и они могут хлынуть в рынок в любой момент, как только появится повод. А повод уж точно появится.

После прошедшего референдума теперь можно забыть про повышение ставки в США в текущем году. Единственное окошко для этого было в июле, но теперь про это даже никто не думает. В сентябре, перед выборами в США, ФЕД тем более повышать ставку не будет, да и дела в экономике к этому времени будут ещё хуже. Поскольку ФРС будет вынужден смягчать риторику, ссылаясь на внешние риски, то для всех фондовых рынков это позитивный сигнал. Ввиду такого расклада, стоит покупать рисковые активы (акции) на любых коррекциях. Не исключено, что мы увидим даже обновление максимумов по американским индексам до выборов, если конечно, Д.Трамп не начнёт вновь набирать рейтинг. Кстати, после референдума ставки на Трампа выросли на 6%.

( Читать дальше )

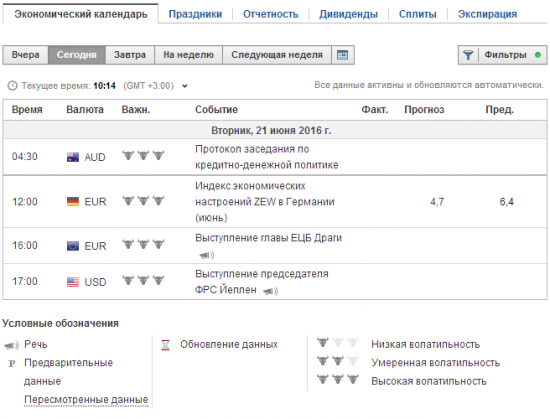

Выступление Марио Драги, главы ЕЦБ

- 21 июня 2016, 16:10

- |

* инфляционная динамика остается весьма слабой

* Дальнейшие стимулы последуют

* ЕЦБ готов ко всем возможным исходам голосования Brexit

* ожидаем, что инфляция будет оставаться низкой в ближайшие месяцы

* восстановление экономики продолжается умеренным и устойчивым темпом

* риски для экономики все еще очень существенные, а неопределенность высока

Золото. Особое мнение....

- 21 июня 2016, 06:36

- |

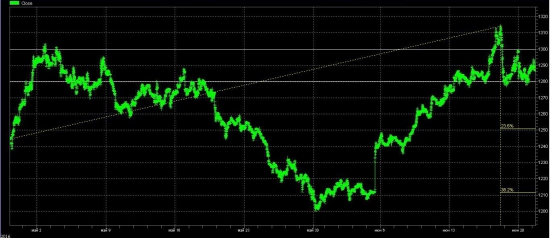

Брексит-повод, причина иная. Есть у кого то из «сильных мира сего» идея «завалить Европу». Не так, так иначе… В любом случае, пути реализации этой идеи будут найдены… а золото… этот металл всегда растет на неопределенностях и смутах.

Теперь с небес на Землю. Картинка.

Имеем зону флета 1300-1280, но это ненадолго, сегодня прям День Банкира, выступает и Европа и Америка, самые главне по банкам, выступают, в обед кстати ZEW еще.

Что буду делать? Смотреть, просто смотреть, я жду шорт а шорта нет лонг взять не могу, стоп не хочу ставить.

P.S. А в деревне летом хорошо))) Пришлось прогулять понедельник.

Есть поза по нефти не мог с утра не продать, глядя на вчерашнее беспредельство.

( Читать дальше )

Мысли по итогам понедельника.

- 20 июня 2016, 17:37

- |

Риски выхода Великобритании из ЕС сходят на нет.

После убийства британского депутата, ожидания относительно итогов предстоящего референдума несущественно, но изменилась. Согласно последним опросам, которые были проведены после убийства Джо Кокс, количество сторонников за членство Великобритании в ЕС выросло на 3%. А вот согласно букмекерским ставкам, вероятность выхода Британии из ЕС, снизилась с пиковой отметки в 44%, которая была до трагического события, до отметки 28%. Стало ли это убийство случайностью, или это всё ставки в большой политике, мы вряд ли узнаем, но, возможно, именно это событие предрешило дальнейшую судьбу Великобритании и всей Еврозоны.

Ещё в пятницу на всех европейских площадках мы видели существенное закрытие коротких позиций. А в понедельник, после публикации новых данных соц. опросов, практически все европейские фондовые рынки оказались во власти эйфории. Пока некоторые ещё гадают, чем закончится предстоящий референдум, фондовые рынки уже сделали однозначную ставку на позитивный исход. По итогам понедельника, европейские площадки показали рост, в пределах 3-3.5%.

( Читать дальше )

в случае Brexit ждите интервенций

- 20 июня 2016, 08:47

- |

Банк Англии также вряд ли будет смотреть на все это ничегонеделанием, если фунт к доллару упадет ниже 1.30 и продолжит снижение, то Банк Англии будет иметь основания для валютного вмешательства. ЕЦБ или ФРС, а может быть и вместе, вероятно, в знак солидарности могут присоединиться к нему. Правда вероятность интервенции ЕЦБ низка, поскольку вряд ли евро в случае Brexit станет эпицентром движения активов.

Листья дуба падают с ясеня. Обзор на предстоящую неделю от 19.06.2016

- 19 июня 2016, 22:39

- |

На уходящей неделе:

Заседание ФРС

Решение ФРС было оглушающе голубиным.

Обширное снижение точечных прогнозов траектории повышения ставок на фоне крайне мирного сопроводительного заявления могли бы привести к росту евродоллара до 1.18 к концу недели, если бы не предстоящий референдум Британии по ЕС.

Прогнозы ФРС:

— Самым большим изменениям подверглись прогнозы по траектории повышения ставок:

Невзирая на то, что средние прогнозы предполагают по-прежнему два повышения ставки в этом году, изменения в точечных прогнозах членов ФРС говорят о тенденции к возможному однократному повышению ставки в 2016:

( Читать дальше )

Глобальные риски и неопределённость продолжают расти.

- 14 июня 2016, 16:37

- |

Уже четвёртый день подряд на всех мировых фондовых рынках продолжают расти негативные настроения. В фокусе внимания инвесторов сейчас только одно событие – предстоящий референдум в Великобритании, который пройдёт 23 июня. Вероятность выхода Великобритании из ЕС сейчас высока, как никогда, поэтому инвесторы по всему миру предпочитают выходить из рисковых активов, и перекладываться в безриск: облигации и золото. На фоне роста рисков, во вторник, доходность 10-летних облигаций Германии впервые в истории опустились ниже нулевой отметки. От безысходности инвесторы продолжают искать активы, где можно временно парковать деньги с доходностью выше нулевой, но повышенный спрос приводит к тому, что таких активов становится всё меньше. В настоящее время объём облигаций в мире с отрицательной доходностью уже превысил 10 трлн. долларов, и цифра эта продолжает стремительно расти каждый месяц. Данный факт ещё раз показывает неуверенность инвесторов в завтрашнем дне. Становится всё меньше желающих, готовых кредитовать реальную экономику или вкладываться в рынки акций. Слишком много сейчас глобальных рисков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал