ЕЦБ

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Фокус рынка 06.07.2017 (нефть/золото/акции/евро) Лондон

- 06 июля 2017, 10:30

- |

наш обычный подкаст, рассказывающий про новости, находящиеся в фокусе рынка.

Подкаст выходит перед открытием Лондона.

Приятного прослушивания!

Обсудить, спросить можно тут, кому интересно.

Сам пост на смартлабе с брифом.

- комментировать

- Комментарии ( 0 )

#1 Новостной бриф (нефть/золото/акции/евро)

- 06 июля 2017, 08:57

- |

утренний бриф на сегодня:

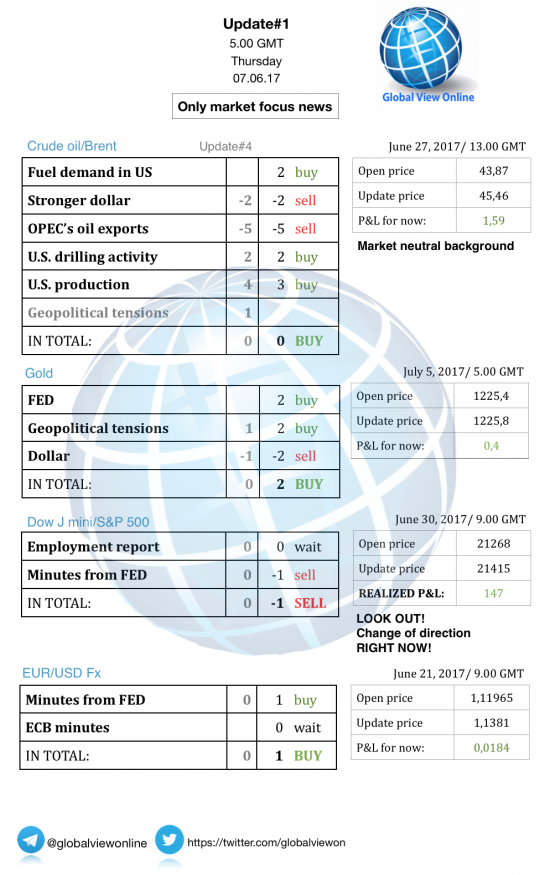

— по золоту новые новости на лонг 2 балла, продолжаем оставаться в покупке;

— лонг по евро был с 21 июня, мы зафиксировали прибыль, однако новые новости показывают также покупку 1 балл.

— лонг по нефти с 27 июня — пока ждем разворот; новостной фон нейтральный (0 баллов), можно пофиксить и остаться без позиции до более определенных новостей; (тоже самое, что и на последнем обновлении)

— делаем переворот на шорт по по Dow и SP500 — новые новости дали фон на продажу 1 балл.

Обсудить бриф или новости, а также узнать, что у за система можно тут, кому интересно

Торговые идеи от Артема Деева на 5 июля 2017 года

- 05 июля 2017, 11:28

- |

Европейская валюта против доллара продолжает постепенное снижение от достигнутых на прошлой неделе максимумов. Давление на евро обусловлено не только техническими факторами, но и фундаментальным фоном, который явно не располагает к покупкам. Снижение индекса цен производителей в Еврозоне в мае стало самым значительным более чем за год. В месячном измерении индекс цен просел на 0,4%, в годовом также спад — до 3,3%. Напоминаю, данный отчет является опережающим индикатором будущей инфляции, а на фоне его очевидной слабости следует, что основной индекс потребительских цен также останется под давлением. Тем временем инфляция в Еврозоне уже замедлилась до 1,3%, что ниже целевого уровня ЕЦБ в 2%. Еще одним важным событием дня стала пресс-конференция главного экономиста европейского регулятора Питера Прата, который, как и ожидалось, отметил, что «миссия ЕЦБ ещё не завершена». По его мнению, «инфляция остаётся чрезвычайно волатильной, а показатели внутреннего ценового давления — подавленными». Прат добавил, что «до тех пор, пока на внутреннем рынке ЕС не будут сформированы устойчивые инфляционные ожидания, говорить о нормализации денежно-кредитной политики преждевременно». Косвенно, именно это дал понять еще и сам ЕЦБ, который на прошлой неделе заявил, что «участники рынка неверно интерпретировали слова Драги о допущении более длительного периода низких процентных ставок». Учитывая сказанное, паре EURUSD самое время возобновить нисходящую коррекцию к более справедливым ценовым уровням, особенно с учетом сохраняющегося контраста монетарных политик ЕЦБ и ФРС.

Европейская валюта против доллара продолжает постепенное снижение от достигнутых на прошлой неделе максимумов. Давление на евро обусловлено не только техническими факторами, но и фундаментальным фоном, который явно не располагает к покупкам. Снижение индекса цен производителей в Еврозоне в мае стало самым значительным более чем за год. В месячном измерении индекс цен просел на 0,4%, в годовом также спад — до 3,3%. Напоминаю, данный отчет является опережающим индикатором будущей инфляции, а на фоне его очевидной слабости следует, что основной индекс потребительских цен также останется под давлением. Тем временем инфляция в Еврозоне уже замедлилась до 1,3%, что ниже целевого уровня ЕЦБ в 2%. Еще одним важным событием дня стала пресс-конференция главного экономиста европейского регулятора Питера Прата, который, как и ожидалось, отметил, что «миссия ЕЦБ ещё не завершена». По его мнению, «инфляция остаётся чрезвычайно волатильной, а показатели внутреннего ценового давления — подавленными». Прат добавил, что «до тех пор, пока на внутреннем рынке ЕС не будут сформированы устойчивые инфляционные ожидания, говорить о нормализации денежно-кредитной политики преждевременно». Косвенно, именно это дал понять еще и сам ЕЦБ, который на прошлой неделе заявил, что «участники рынка неверно интерпретировали слова Драги о допущении более длительного периода низких процентных ставок». Учитывая сказанное, паре EURUSD самое время возобновить нисходящую коррекцию к более справедливым ценовым уровням, особенно с учетом сохраняющегося контраста монетарных политик ЕЦБ и ФРС.

( Читать дальше )

Торговые идеи от Артема Деева на 4 июля 2017 года

- 04 июля 2017, 10:57

- |

Пара GBPUSD завершила торговую сессию понедельника на отрицательной территории, просев ниже поддержки 1,30. Британская валюта попала под давление слабых данных PMI в обрабатывающем секторе Англии. Как стало известно, индекс активности в промышленности снизился до 54,3, показав один из худших результатов в этом году. Не меньшее давление на курс британца оказало восстановление доллара, укрепившегося вдоль всего рынка. Индекс доллара показал существенное восстановление от зоны 96,00, после достижения дна на 95,20 в пятницу, ставшего минимальным уровнем с сентября. Бычий настрой в отношение доллара усилился после выхода данных по производственной активности США от ISM. В прошлом месяце индекс вырос до 57,8 – максимума с 2010 года. На настроения трейдеров вполне могли повлиять и сообщения о том, что Банк Англии может столкнуться с первой более чем за 50 лет забастовкой: сотрудники служб безопасности и технического обслуживания, недовольные своими зарплатами, намерены оставить рабочие места 31 июля сроком на четыре дня. Стоит отметить, что на работников британского банка распространяются нормативы зарплат госслужащих. Повышение их окладов ограничено 1% в год вплоть до 2020 года, но это почти втрое ниже инфляции, которая ускорилась до 2,9% в мае. На текущий момент профсоюзы проводят активные переговоры с британским регулятором, однако, судя по жесткой позиции председателя Карни, компромисс труднодостижим. Учитывая сказанное, шансы на продолжение нисходящей динамики пары GBPUSD весьма высоки.

Пара GBPUSD завершила торговую сессию понедельника на отрицательной территории, просев ниже поддержки 1,30. Британская валюта попала под давление слабых данных PMI в обрабатывающем секторе Англии. Как стало известно, индекс активности в промышленности снизился до 54,3, показав один из худших результатов в этом году. Не меньшее давление на курс британца оказало восстановление доллара, укрепившегося вдоль всего рынка. Индекс доллара показал существенное восстановление от зоны 96,00, после достижения дна на 95,20 в пятницу, ставшего минимальным уровнем с сентября. Бычий настрой в отношение доллара усилился после выхода данных по производственной активности США от ISM. В прошлом месяце индекс вырос до 57,8 – максимума с 2010 года. На настроения трейдеров вполне могли повлиять и сообщения о том, что Банк Англии может столкнуться с первой более чем за 50 лет забастовкой: сотрудники служб безопасности и технического обслуживания, недовольные своими зарплатами, намерены оставить рабочие места 31 июля сроком на четыре дня. Стоит отметить, что на работников британского банка распространяются нормативы зарплат госслужащих. Повышение их окладов ограничено 1% в год вплоть до 2020 года, но это почти втрое ниже инфляции, которая ускорилась до 2,9% в мае. На текущий момент профсоюзы проводят активные переговоры с британским регулятором, однако, судя по жесткой позиции председателя Карни, компромисс труднодостижим. Учитывая сказанное, шансы на продолжение нисходящей динамики пары GBPUSD весьма высоки.

( Читать дальше )

Драги проверяет болевой порог рынков. Обзор на предстоящую неделю от 02.07.2017

- 02 июля 2017, 22:01

- |

По ФА…

— Выступление главы ЕЦБ Драги

Форум ЕЦБ начался без сюрпризов, первые два выступления Драги сопровождались снижением курса евро.

Но во вторник Драги заявил, что «угроза дефляции ушла, дефляционные силы сменились на рефляционные» и «по мере роста экономики корректировка политики ЕЦБ должна быть постепенной».

Если не выдергивать отдельные цитаты из выступления Драги: основной акцент был на необходимости сохранения стимулов при восстановлении экономики, любая корректировка политики должны быть постепенной с сохранением значительных стимулов ЕЦБ, т.к. глобальная неопределенность остается на высоком уровне.

Но факт остается очевидным: риторика Драги стала более ястребиной, ЕЦБ меняет курс на сворачивание стимулов.

Перемена риторики Драги привела к росту доходностей ГКО стран Еврозоны и, как следствие, к росту евро.

Неожиданностью для рынков стал не сам факт грядущего сокращения стимулов ЕЦБ, снижение размера QE с января 2018 года было ожидаемым, но время, выбранное оглашения смены курса, застало инвесторов врасплох.

Непонятны причины, по которым Драги изменил риторику в конце июня в то время как была возможность сохранения голубиной риторики до осени, что позволило бы сохранить доходности ГКО Еврозоны и курс евро на низких уровнях ещё минимум в течение 2-3 месяцев.

Рост доходностей ГКО стран Еврозоны и евро наносит вред в первую очередь экономикам южных стран и увеличивает вероятность роста популярности евроскептиков в Италии перед предстоящими выборами в парламент.

Многие банки после выступления Драги изменили прогнозы и теперь ожидают оглашение о сокращении размера программы QE на заседании 7 сентября.

( Читать дальше )

Фокус Рынка 30.06.2017

- 30 июня 2017, 14:24

- |

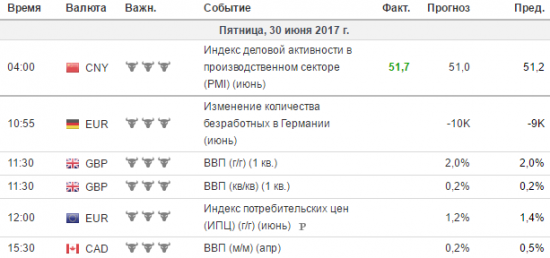

Экономический календарь

— ФРС одобрила планы движения финансового капитала крупнейших 34 финансовых компаний, включая и банки по результатам стресс-тестов;

- Deutsche Bank: пара EUR/USD вырастет до 1,1700 к концу текущего года;

— Аналитики BTIG Research повысили целевую стоимость акций компании McDonald’s до 175$;

— Инфляция в Германии ускорила свой рост с +1,5% до +1,6%;

— Рост ВВП США в первом квартале составил +1,4%;

— Аналитики Goldman понизили трехмесячный прогноз по ценам на нефть с 55,00$ до 47,50$;

- Morgan Stanley рекомендует покупать евро против иены;

- Morgan Stanley: пара EUR/USD к концу 2017 года вырастет до 1,1800;

— Вероятность повышения ставки ЕЦБ в июле 2018 года составляет 90%;

- Westpac прогнозирует краткосрочное снижение пары USD/JPY и советует ее покупать от уровня 110,00;

— Уровень безработицы в Японии вырос с 2,8% до 3,1%;

— Индекс производственной активности в Китае вырос с 51,2 до 51,7;

— Индекс активности в непроизводственном секторе Китая вырос с 54,5 до 54,9;

— В Societe General резко понизили прогноз по ценам на нефть на 2017 и 2018 гг.

Фокус Рынка 29.06.2017

- 29 июня 2017, 14:52

- |

Экономический календарь

— Число активных пользователей Facebook достигло 2 млрд. людей;

- ING: рост евро может привести к снижению японской иены;

— Аналитики Mizuho рекомендуют покупать акции компании Visa (V);

— Аналитики Morgan Stanley рекомендуют покупку акций компании General Motors (GM) с целевым уровнем 40$;

- Rabobank прогнозирует рост пары EUR/USD до максимумов 2016 года;

— Минфин Германии ожидает, что ЕЦБ вскоре повысит процентные ставки;

- Societe General: пара EUR/USD недооценена на 5 – 15%;

— Глава Банка Англии Карни заявил о возможном ужесточение денежно-кредитной политики;

- TD Research: пара USD/CAD может вернуться к уровню цены 1,3400;

- ING прогнозирует снижение пары NZD/USD до 0,6900 в течение трех месяцев;

- Danske Bank закрыл короткую позицию по паре EUR/USD;

- JP Morgan: выборы в Италии несут в себе минимальный риск для евро;

- BAML закрыл длинные позиции по паре EUR/GBP;

- JP Morgan: потенциал роста у евро больше чем у доллара США;

— Добыча нефти в США за неделю упала на 100 000 барр/день.

Торговые идеи от Артема Деева на 29 июня 2017 года

- 29 июня 2017, 11:14

- |

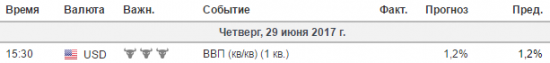

Фондовые рынки США завершили прошлую торговую сессию положительной динамикой, получив поддержку от роста финансового сектора и энергетики, а также сообщений о том, что рынки неправильно интерпретировали слова главы ЕЦБ Марио Драги относительно мер экономического стимулирования. Европейский регулятор обратил внимание рынка на то, что комментарии Драги были направлены на то, чтобы сигнализировать о допущении более длительного периода слабой инфляции, а не ужесточения политики. Американский фондовый рынок продолжает торговаться вблизи исторических максимумов, однако, из-за слабых экономических данных, а также отсутствия конкретики по срокам реализации реформ Трампа, участники рынка не решаются на повторное тестирование сопротивления 2450 пунктов по USA500. Есть и положительные моменты: глава Федрезерва Джанет Йеллен во вторник заявила, что регулятор продолжит постепенное повышение ставок, обращая меньше внимания на низкие значения такого волатильного индикатора потребительской активности как инфляция. Сегодня в центре внимания трейдеров годовые данные по ВВП США, а также статистика по индексу расходов на личное потребление, выход которых запланирован на 15:30 МСК. Если данные не разочаруют, USA500 получит хорошую возможность перевалить за 2450 пунктов.

Фондовые рынки США завершили прошлую торговую сессию положительной динамикой, получив поддержку от роста финансового сектора и энергетики, а также сообщений о том, что рынки неправильно интерпретировали слова главы ЕЦБ Марио Драги относительно мер экономического стимулирования. Европейский регулятор обратил внимание рынка на то, что комментарии Драги были направлены на то, чтобы сигнализировать о допущении более длительного периода слабой инфляции, а не ужесточения политики. Американский фондовый рынок продолжает торговаться вблизи исторических максимумов, однако, из-за слабых экономических данных, а также отсутствия конкретики по срокам реализации реформ Трампа, участники рынка не решаются на повторное тестирование сопротивления 2450 пунктов по USA500. Есть и положительные моменты: глава Федрезерва Джанет Йеллен во вторник заявила, что регулятор продолжит постепенное повышение ставок, обращая меньше внимания на низкие значения такого волатильного индикатора потребительской активности как инфляция. Сегодня в центре внимания трейдеров годовые данные по ВВП США, а также статистика по индексу расходов на личное потребление, выход которых запланирован на 15:30 МСК. Если данные не разочаруют, USA500 получит хорошую возможность перевалить за 2450 пунктов.

( Читать дальше )

Динамика индекса доллара — ведущие ЦБ переходят к ужесточению монетарной политики

- 28 июня 2017, 18:46

- |

Во вторник произошло значительное укрепление евро и рост доходностей немецких гос. облигацийпосле ястребиных комментариях Драги во время форума ЕЦБ в Португалии. Сегодня, аналогичная риторика исходила от главы ЦБ Англии Карни, заявившего, что прекращение стимулирования экономики становится необходимым.

Как отмечает Morgan Stanley, значительное число ЦБ, включая центробанки США, Канады, Англии, Норвегии и Европы, перешли к более жестким заявлениям относительно своей монетарной политики, чем это ранее ожидалось рынком. В краткосрочной перспективе это чревато ростом волатильности из-за необходимости переоценки своей позиции участниками рынка. Доходности государственных облигаций начинают быстро расти, как это уже произошло с 2 летними бондами Германии и кривой доходности трежерис, а рынки акций испытывают давление, которое уже вылилось в недавние распродажи высокотехнологических акций в США.

( Читать дальше )

Обзор рынка: Европейские индексы снижаются, евро подорожал после оптимистичного выступления Марио Драги

- 27 июня 2017, 17:35

- |

Европейские акции снижаются после оптимистичных слов президента ЕЦБ Марио Драги.

По итогам финансового отчета Банка Англии контрциклический резерв для британских банков был увеличен с 0,0% до 0,5%.

События дня: Выступления представителей ФРС Джанет Йеллен, Патрика Харкера и Нила Кашкари.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал