Блог им. Kitten

Драги проверяет болевой порог рынков. Обзор на предстоящую неделю от 02.07.2017

- 02 июля 2017, 22:01

- |

По ФА…

— Выступление главы ЕЦБ Драги

Форум ЕЦБ начался без сюрпризов, первые два выступления Драги сопровождались снижением курса евро.

Но во вторник Драги заявил, что «угроза дефляции ушла, дефляционные силы сменились на рефляционные» и «по мере роста экономики корректировка политики ЕЦБ должна быть постепенной».

Если не выдергивать отдельные цитаты из выступления Драги: основной акцент был на необходимости сохранения стимулов при восстановлении экономики, любая корректировка политики должны быть постепенной с сохранением значительных стимулов ЕЦБ, т.к. глобальная неопределенность остается на высоком уровне.

Но факт остается очевидным: риторика Драги стала более ястребиной, ЕЦБ меняет курс на сворачивание стимулов.

Перемена риторики Драги привела к росту доходностей ГКО стран Еврозоны и, как следствие, к росту евро.

Неожиданностью для рынков стал не сам факт грядущего сокращения стимулов ЕЦБ, снижение размера QE с января 2018 года было ожидаемым, но время, выбранное оглашения смены курса, застало инвесторов врасплох.

Непонятны причины, по которым Драги изменил риторику в конце июня в то время как была возможность сохранения голубиной риторики до осени, что позволило бы сохранить доходности ГКО Еврозоны и курс евро на низких уровнях ещё минимум в течение 2-3 месяцев.

Рост доходностей ГКО стран Еврозоны и евро наносит вред в первую очередь экономикам южных стран и увеличивает вероятность роста популярности евроскептиков в Италии перед предстоящими выборами в парламент.

Многие банки после выступления Драги изменили прогнозы и теперь ожидают оглашение о сокращении размера программы QE на заседании 7 сентября.

Список всех возможных причин перемены риторики Драги:

— Тестирование реакции рынка для преодоления раскола в ЕЦБ, чрезмерная реакция должна охладить пыл ястребов и вернуть Драги полноценный единоличный контроль над решениями ЕЦБ.

— Донесение до рынков планируемого сворачивания стимулов ЕЦБ в будущем и последующая корректировка позиции рынков с помощью чередования голубиной и ястребиной риторики в зависимости от поступающих экономических данных, что позволит адаптировать рынки к сворачиванию стимулов с минимальными колебаниями в течение значительного времени.

— Необходимость повышения курса евродоллара перед переговорами Меркель и Трампа на саммите Б20 7-8 июля по торговому соглашению ЕС и США для более выгодной позиции ЕС.

— Исполнение просьбы Германии по началу сворачивания стимулов ЕЦБ до выборов в парламент Германии 24 сентября.

Наиболее вероятным является смешанный вариант.

Уступки Германии перед выборами в парламент маловероятны, т.к. Драги никогда ранее не шел на поводу просьб политиков.

Повышение курса евродоллара перед саммитом Б20 нельзя исключать, ибо выгодное торговое соглашение с США в интересах всех стран Еврозоны, но эта причина не может быть единственной для Драги, она могла стать дополнительным поводом.

Более вероятным является вариант тестирования реакции рынков заранее с целью оказания давления на членов ЕЦБ и возможность откорректировать позицию ЕЦБ в зависимости от реакции рынков до принятия окончательного решения осенью.

Данное предположение подтверждается попытками ЕЦБ в среду изменить ситуацию с разъяснениями по заявлению Драги.

Утром среды, после резкого роста доходностей ГКО стран Еврозоны и курса евро, Констанцио, заместитель Драги, дал интервью CNBC.

Констанцио сообщил, что у ЕЦБ нет уверенности в устойчивом росте инфляции по причине отсутствия роста зарплат и поэтому важно продолжение текущей политики ЕЦБ.

Также он заявил, что не понимает реакцию рынков на выступление Драги, ибо риторика главы ЕЦБ была идентична с риторикой на крайней пресс-конференции ЕЦБ и его выступлением в Европарламенте.

Но рынки не отреагировали на интервью Констанцио, и позже в среду ЕЦБ организовал «утечку инсайда» через Блумберг.

Согласно информации от трех анонимных членов ЕЦБ рынки неправильно интерпретировали выступление Драги, ЕЦБ не посылал сигнал об ужесточении политики, заявление главы ЕЦБ было направлено на поиск баланса между ростом экономики и необходимостью сохранения стимулов.

Реакция рынков на инсайд Блумберга была бурной, но непродолжительной, т.к. в ходе форума ЕЦБ в среду Драги не дал пояснений к своей позиции.

Из всей истории можно сделать вывод о том, что ЕЦБ не понравилась реакция рынков на ужесточение риторики Драги и в ближайшее время следует ждать корректировки мнения рынков через смягчение риторики ЕЦБ.

Весь вопрос во времени новой порции вербальных интервенций.

Не исключено, что Драги подождет до заседания ЕЦБ 20 июля, ибо две попытки ЕЦБ по изменению ситуации закончились поражением и, чтобы не палить из пушки по воробьям, Драги может выждать и потом развернуть рынки со всей мощью.

Вывод по ЕЦБ:

Реакция рынков на ужесточение риторики Драги не устраивает ЕЦБ и в ближайшее время нужно быть готовым к вербальным интервенциям, что развернет доходности ГКО Еврозоны и, как следствие, евро вниз.

Но более вероятно, что Драги дождется заседания ЕЦБ 20 июля для снижения рыночных ожиданий.

Рыночные ожидания на повышение ставки ЕЦБ в июне 2018 года достигли 90%, но это максимально оптимистичный вариант из возможных, поэтому при замедлении роста экономики и инфляции в Еврозоне следует ожидать пересмотр ожиданий вниз, что приведет к падению евро.

— Реформа здравоохранения

Трамп был вынужден отменить голосование по реформе здравоохранения по причине нехватки голосов.

Глава большинства Сената Митч Макконнелл заявил, что работа над поправками к реформе здравоохранения продолжается, дата нового голосования будет назначена после 4 июля.

Трамп сначала сообщил, что настаивает на принятии реформы здравоохранения, но если не получится её принять – он будет недоволен и это нормальная реакция.

В пятницу Трамп заявил, что если Сенат не может принять реформу здравоохранения на основе проекта Белого дома: пусть отменит Obamacare, а потом работает над заменой.

Отсутствие ратификации реформы здравоохранения нанесло удар по доллару, т.к. рынок не видит перспектив принятия фискальных стимулов Трампа, ибо нахождение консенсуса по ним является более сложной задачей, чем отмена и замена Obamacare, которая была мечтой республиканцев на протяжении 7 лет.

На предстоящей неделе:

1. Протокол ФРС, 5 июля

Протокол заседания ФРС 14 июня следует ожидать более голубиным в сравнении с риторикой Йеллен на пресс-конференции.

В задачи Йеллен входило оправдание повышения ставки без наличия достаточных причин, в то время как многие члены ФРС не уверены во временном характере замедления инфляции.

Главное в протоколе: количество членов ФРС, которые не готовы голосовать за дальнейшее повышения ставок без возобновления роста инфляции или без достижения цели ФРС по инфляции в 2%.

Если количество голубей ФРС будет значительным, на языке протокола отображено как «многие»: доллар получит очередной повод для падения, по евродоллару возможен перехай при условии встречи протокола ФРС на хаях.

Аналогичное влияние на доллар окажет готовность «большинства» или «многих» членов ФРС отложить ещё одно планируемое повышение ставки в этом году до декабря с целью наблюдения за ростом экономики и инфляции в США.

2. Nonfarm Payrolls, 7 июля

Рынок труда является крайним оплотом ФРС уже длительное время.

Члены ФРС беспокоятся относительно значительного падения уровня безработицы, т.к. в будущем это может привести к резкому росту инфляции, но недоумевают, почему до сих пор рост рынка труда не привел к росту зарплат.

В связи с этим реакцию ФРС на нонфармы и, как следствие, на доллар определят две крайние тенденции в отчете по рынку труда:

— Неизменный или ниже текущего в 4,3% уровень безработицы на фоне значительного роста зарплат выше 2,8% по году приведет к среднесрочному росту доллара;

— Рост уровня безработицы при отсутствии роста участия в рабочей силе с текущих 4,3% на фоне слабого роста зарплат привет к падению курса доллара, критическим следует считать рост уровня безработицы до 4,6% или выше, но хватит и простого отскока вверх на фоне отсутствия роста зарплат.

Все остальные расклады в отчете рынка труда не окажут значительного влияния на рынки при условии роста количества новых рабочих мест выше 125К.

Согласно отчету Markit рост количества новых рабочих мест в июне составит 170К.

Отчеты ISM и ADP на предстоящей неделе помогут составить более четкое косвенное понимания качества нонфармов.

Логично ожидать ревизию вверх количества новых рабочих мест за май.

Первый шип по евродоллару будет на количество новых рабочих мест, второй на уровень безработицы и рост зарплат.

Но первый шип может быть минимальным, если количество новых рабочих мест выйдет в диапазоне 150К-200К.

Для сильного первого шипа на падение доллара количество новых рабочих мест должно быть менее 75К, для роста — выше 250К с учетом отсутствия провальных сопутствующих данных.

Вывод по июньским нонфармам:

Основное внимание следует уделить динамике уровня безработицы и росту зарплат.

Разворот доллара вверх (евродоллара вниз) можно считать подтвержденным при сохранении уровня безработицы не выше 4,4% при условии значительного роста зарплат не ниже 2,8%гг.

Значительный рост уровня безработицы до 4,6% или выше на фоне падения зарплат приведет к отсутствию ожиданий рынка на повышение ставки ФРС как минимум в этом году, доллар будет под нисходящим давлением, динамика евродоллара перейдет в полную зависимость от позиции ЕЦБ.

3. Саммит G20, 7-8 июля

Основная нить переговоров: протекционизм США и будущие торговые соглашения с США.

Администрация Трампа готовит повышение пошлин на экспорт стали или запрет на экспорт стали некоторыми странами Б20, включая Германию.

Основное поле битвы развернется между Меркель и Трампом, нахождение консенсуса крайне маловероятно, ибо Меркель нужно принести голову Трампа к выборам в сентябре, а Трапу нужно принести голову Меркель к промежуточным выборам в Конгресс США в 2018 году.

Нельзя исключать высказывания относительно курса евро и политики ЕЦБ.

Меркель, для смягчения ситуации, может подчеркнуть, что ЕЦБ готовится к сворачиванию стимулов, что поможет росту курса евро и улучшит позиции ЕС на переговорах с США, что может привести к шипу вверх по евродоллару.

Если Трамп повторит о готовности введения налога или запрета на экспорт немецких авто: евро рухнет.

4. Экономические данные

На предстоящей неделе главными данными США станут ISM промышленности и услуг, ADP.

По Еврозоне следует отследить финальную оценку PMI и уровень безработицы.

Фунт на уходящей неделе поддержали комменты главы ВоЕ Карни о «дискуссии в ближайшие месяцы о необходимости повышения ставки», но ВВП Британии в финальном чтении не был пересмотрен вверх, как прогнозировал глава ВоЕ.

На предстоящей неделе главными факторами для фунта станут PMI промышленности и услуг с публикацией в понедельник и среду соответственно.

Подтверждение замедления экономики Британии приведут к сильному нисходящему корректу курса фунта, выход данных лучше прогноза может привести фунтдоллар к 1,34 фигуре.

Китай продолжит радовать рынки своими PMI, но основное внимание будет направлено на отношения лидеров Китая и США в рамках саммита Б20.

В крайнее время идет утечка информации о том, что Трамп недоволен действиями Китая в отношении Северной Кореи, в связи с этим нельзя исключать возобновление риторики о необходимости торговых санкций США против Китая.

— США:

Понедельник: PMI и ISM промышленности, расходы на строительство;

Вторник: выходной;

Среда: фабричные заказы;

Четверг: ADP, торговый баланс, недельные заявки по безработице, PMI и ISM сектора услуг;

Пятница: отчет по рынку труда за июнь.

— Еврозона:

Понедельник: PMI промышленности и уровень безработицы;

Вторник: инфляция цен производителей;

Среда: PMI сектора услуг.

5. Выступления членов ЦБ

До нонфармов риторика членов ФРС может быть только голубиной, т.к. инфляция в США продолжила падение, а стимулы Трампа остаются на уровне обещаний.

Отчет по рынку труда скажет больше, чем возможные комментарии членов ФРС, но при замедлении рынка труда следует ожидать перерыв в политике нормализации ставок ФРС.

В пятницу в 18.00мск ФРС опубликует двухлетний отчет перед выступлением Йеллен перед Конгрессом США 12 июля.

По ЕЦБ ситуация интереснее.

Невзирая на то, что до заседания 20 июля комментарии маловероятны: вероятность их появления исключать нельзя.

В среду состоится промежуточное заседание ЕЦБ, после которого возможна порция очередного инсайда через СМИ.

Публикация протокола ЕЦБ в четверг в этот раз представляет интерес, инвесторы изучат протокол под микроскопом на предмет возможных указаний на грядущее сворачивание стимулов.

Если ничего нового найдено не будет: евро окажется под давлением.

----------------

По ТА…

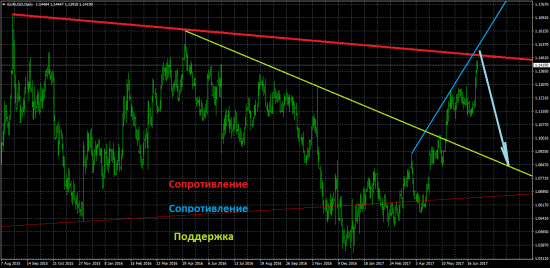

Евродоллар достиг ключевых сопротивлений и с околотекущих уровней логично увидеть снижение к поддержке по хаям 1,161Х и 1,1298:

Нельзя исключать ещё один рывок вверх с проскальзыванием на стопах выше красного сопротивления и возможным сносом опционного барьера на 1,1500, но усилия, затраченные на преодоление сопротивлений должны развернуть евродоллар если не с текущих уровней, то из диапазона 1,1470-1,1540.

Локально на мелких ТФ евродоллара есть подобие неподтвержденного проекта ГП:

Но перенос неподтвержденного проекта через выходные может его сломать.

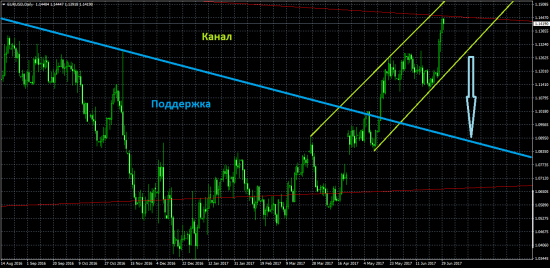

Для среднесрочного разворота евродоллара вниз нужно закрепление под каналом:

----------------

Рубль

Ситуация с Катаром перешла в вялотекущую фазу после того, как Катар заявил о готовности к урегулированию кризиса со странами Персидского залива.

Но в выходные Катар заявил о готовности пропустить крайний срок ультиматума, развитие событий на предстоящей неделе окажет влияние на котировки нефти.

Добыча нефти в США упала на 100К баррелей:

Влияние шторма на снижение добычи нефти в США очевидно, но согласно отчету Baker Hughes количество активных нефтяных вышек снизилось до 756 против 758 неделей ранее, что говорит в пользу негативного влияния падения цен на нефть.

Нефть WTI пробила канал на часах и ближайшей целью роста станут сопротивления в районе 49-50 долларов:

Рубль пока определяется в том, за чем ему следовать: за ростом нефти или продолжать печалиться по поводу перспектив сохранения санкций.

Встреча Трампа с Путиным в кулуарах саммита Б20 поможет определиться рублю.

Долларрубль отбился от шеи двойного дна:

Возможен ретест поддержки.

----------------

Выводы:

Уходящая неделя стала самой разгромной для евромишек в этом году.

Рост евро на выборах президента Франции был более значительным по размеру, но драйверы уходящей недели представляют собой основу для потоков капитала с ростом евро в долгосрочной перспективе.

Более неудачного момента для изменения риторики главы ЕЦБ вообразить невозможно, ибо оглашение о корректировке политики ЕЦБ на фоне провала реформ Трампа и подтверждения резкого замедления инфляции в США придумать трудно.

Тем не менее, рыночные ожидания на повышение ставки ЕЦБ в июне 2018 года достигли 90%, что является максимально оптимистичным вариантом развития событий.

Драги настаивает на отсутствии повышения ставки ЕЦБ до окончания программы QE и, вне зависимости от возможного изменения позиции в будущем, полное сворачивание программы QE в первой половине 2018 года на текущий момент маловероятно.

Рост курса евро замедлит рост экономики и инфляции в Еврозоне, а уровень 1,15 по евродоллару является для Драги священным с учетом потребностей южных стран.

Нет сомнений в том, что Драги снизит ожидания инвесторов по темпам ужесточения политики ЕЦБ и развернет курс евро вниз в ближайшей перспективе.

В отношении США ситуация противоположная.

Падение курса доллара приведет к ускорению роста экономики и инфляции.

Согласно Markit рост новых заказов в июне достиг максимумов этого года, PMI Чикаго в пятницу вышел на уровне максимумов после краха Леман Бразерс.

Текущее замедление инфляции может смягчить риторику ФРС, но вряд ли приведет к смене курса до тех пор, пока рынок труда растет и сохраняется вероятность запуска стимулов Трампа.

На стимулы Трампа априори нет надежд при понимании его стиля разработки законопроектов и достижения консенсуса с Конгрессом, но республиканцы могут сплотиться вокруг собственной налоговой реформы, а она включает пограничный налог.

Введение пограничного налога в США наравне с выборами в парламент Италии являются наибольшими рисками, способными привести к сильному росту курса доллара.

Разворот евродоллара вниз как минимум на старший коррект от всего роста этого года очевиден в ближайшее время, но это не дает точку входа сейчас.

ТА указывает на завершенность роста евродоллара, но удлинения всегда возможны, опционный барьер на 1,1500 может развернуть евродоллар вниз как с текущих уровней, так и после пробоя и срабатывания стопов выше него.

Для разворота евродоллара вниз нужен повод по ФА.

Идеальным ФА на разворот евро вниз может стать выступление Драги с целью нивелирования чрезмерно ястребиных ожиданий рынка или очередной инсайд от ЕЦБ, но не исключено, что Драги подождет до заседания ЕЦБ 20 июля и уже тогда нанесет евро сокрушительный удар.

Рост зарплат в составе нонфармов может привести к стремительному развороту вверх курса доллара, но пока рост рынка труда не привел к ускорению зарплат, рано или позже рост зарплат ускорится, но не факт, что это произойдет в июне.

Более вероятно, что инфляция США в июне выросла, но публикация цен потребителей будет 12 июля.

Голосование по реформе здравоохранения в Сенате ожидается после 4 июля, но если при торговле на финансовых рынках основываться на стимулах Трампа: депозит свиснет раньше, чем обещания станут реальностью, поэтому реформы Трампа лучше учитывать как возможный, но необязательный, бонус.

Предстоящая неделя будет насыщена важными событиями и экономическими данными, но в первой половине недели ликвидность будет снижена в связи с празднованием Дня Независимости США.

Данные США понедельника могут выйти выше прогноза, что потенциально будет в пользу роста доллара, но низкая ликвидность может ограничить его рост.

Основным нисходящим риском для доллара на предстоящей неделе станет протокол ФРС и нонфармы, хотя оснований для выхода нонфармов значительно ниже прогноза нет.

Данные США в четверг могут выйти смешанными, но они не способны привести к значительному падению курса доллара, всё решат нонфармы в пятницу.

Закрытие предстоящей недели падением на фоне сильных нонфармов ознаменует разворот евродоллара вниз как минимум до конца лета, при перехае возможен разворот из диапазона 1,1470-1,1540.

------------------

Моя тактика:

На выходные ушла в шортах евродоллара от 1,1368.

После открытия рынков планирую доливку шорта, при снижении нижний шорт будет закрыт, на верхний установлен стоп бу.

При перехае планирую продажи евродоллара из диапазона 1,1470-1,1540.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Лучше через расстрел)

)))

1,5-1,7 с текущих?

Драги в помощь)

А в чем проблема?

Был шорт с 1,126Х, закрылся по стопу после Драги.

У Вас есть хрустальный шар, который говорил о таком выступлении Драги?

Тогда зачем тут ныть, хвалите этот шар, подсчитывайте прибыль, у меня такого шара нет, без Драги рост евродоллара был бы ограничен 1,12й.

Вы считаете что евродоллар дальше вверх?

Так покупайте, дешево ж, вон народ выше ждет исторического перехая с текущих уровней, не понимая вообще ничего.

Это инстинкт толпы, ранее все орали про паритет и ниже, а я писала о 1,20х в глобале.

Теперь все хотят вверх с текущих и фигур на 40 сразу)

Это рынок, всем хватит места)

Так случилось, что я подсел совсем недавно а Форекс, и теперь с особым вниманием штудирую ваши глубокие выкладки, проверяя также по своим каналам связи. Итак, контрольная дата разворота по евробаксу, как вы думаете, 20 июля. Что же, обязательно изучу эту памятную дату астрологически. Если интересны выводы, отвечу в личной переписке.

Хороший фундаментал. Сейчас слежу за евродолларом. Думаю, если NFP при текущем прогнозе порядка 185 покажет хотя бы 170, то пара уйдет ниже 1.13.

Главное в нонфармах будет рост зарплат и уровень безработицы.

А 170К согласно прогнозам Markit, т.е. прогноз где-то близок с реальностью, особенно если совпадет с данными ISM

Если добыча опять вырастет в США на фоне обострения ситуации в Катаре и слабого сокращения запасов: ход вниз логичен.

Надеюсь, что в форме корректа таки

30 июня 2017, 15:32

Тут на Смарт-Лабе регулярно под замечательными аналитическими обзорами событий предстоящей недели от Kitten (Лика Кошкина) выступают злопыхатели и/или горе-теоретики. Разумеется, Kitten слегка раздражают и апломб и невежество горе-критиков.

Собственно, такая ситуация видна под любым дельным материалом здесь. А также и не только здесь, но и на всей планете Земля.

Если дело бы касалось любой ДРУГОЙ человеческой деятельности, то автор дельного материала как-бы переживал и старался доказать свою злопыхателю позицию, виня себя в том, что это ОН, автор виноват в недопонимании другими.

НО!

Тут другое дело.

Тут трейдинг.

Здесь трейдеры зарабатывают деньги на незнании других, на невнимательности, если хотите на высокомерии сонных менеджеров банков и инвестиционных фондов.

Поэтому я для Лики а также для других подготовил «стандартный ответ трейдера злопыхателю»:

..............

http://smart-lab.ru/blog/407186.php

Когда Вы обратились ко мне в личку с просьбой: я вошла в Ваше положение.

Когда Вы с пафосом в моем блоге пиарили свою прогу: я не мешала и не указывала на Ваши ошибки.

Почему?

Потому что мне это неинтересно.

Но всему есть предел, поэтому Вы пополните мой небольшой ЧС, дабы дальше пиарились на ком-то другом.

Это и произошло с выступлением Драги.

Моя прога отыграла куда-надо, став в позы за 1-2 недели до события. Причём это такое не первый раз.

Но… если ЕЦБ удивлён реакцией рынков на незначительное событие, то… теперь получается, что… нет никакого заговора или картеля на Форексе. И получается, здесь нет какого-нибудь «кривого HFT» у группы крупных «заговорщиков», как лично я думал раньше.

Получается, что они все просто идиоты.

Они все ставят против тренда по 2-3 недели в месяц. И только перед большими событиями, или после них, эта накопленная как в пружине НЕПРАВИЛЬНОСТЬ выстреливает рынки куда-надо.

Извините, Kitten, но **как трейдер** Вы получается тоже на неправильной стороне баррикады. Вот ***как аналитик*** Вы блистаете умом. Но дальше, как «трейдер по ТА», у Вас нет шансов, — ввиду того, что мощности классического ТА недостаточно для выявления внутренней структуры такого большого и сложного рынка как Форекс.

Это просто мысли вслух. Не обращайте внимания. Проходите мимо.

Я бы очень хотел посмотреть в глаза тому программисту, который дал всем этим банкам ОДИНАКОВЫЙ маркет-мейкерский трейдинговый алгоритм, который держит их и их клиентов против тренда бОльшую часть времени на спот-Форексе. И только когда они его выключают перед (или после) большими событиями, рынок выстреливает по тренду.

А когда прога не отыгрывает это КАК БЫ… выигрывают (просто идиоты)… Стоящие(или накапливающие) в сторону выстрела 2-3 недели...

Что касается «Зачем Драги?», вероятно ответ — здесь.