SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ДИВИДЕНДЫ

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Тернистый путь дивиденда: от расчётного до выплаченного

- 27 сентября 2014, 14:58

- |

Этот обзор скучный и безыдейный. Одна сплошная нормативная база. Но написать его нужно, так как на форумах, в топиках Смартлаба( smart-lab.ru/blog/206477.php ), в постах и комментах, я периодически вижу смешение в понимании того, как НАЧИСЛЯЮТСЯ и как ВЫПЛАЧИВАЮТСЯ дивиденды.

Эти два понятия для себя нужно чётко разграничить. Ну конечно, если есть желание понимать как правильно формируется база для начисления дивидендов и откуда берутся средства для выплаты дивидендов у эмитентов

Пишу в первом приближении, буду стараться написать максимально понятно.

И так, чтобы понимать механизмы начисления и выплаты дивидендов говорим себе строго, что есть два блока информации:

1)Источник НАЧИСЛЕНИЯ дивидендов. В расчётах участвуют первичные документы эмитента по правилам РСБУ

2)Источник ВЫПЛАТЫ дивидендов. В расчетах участвуют деньги или эквиваленты

( Читать дальше )

Эти два понятия для себя нужно чётко разграничить. Ну конечно, если есть желание понимать как правильно формируется база для начисления дивидендов и откуда берутся средства для выплаты дивидендов у эмитентов

Пишу в первом приближении, буду стараться написать максимально понятно.

И так, чтобы понимать механизмы начисления и выплаты дивидендов говорим себе строго, что есть два блока информации:

1)Источник НАЧИСЛЕНИЯ дивидендов. В расчётах участвуют первичные документы эмитента по правилам РСБУ

2)Источник ВЫПЛАТЫ дивидендов. В расчетах участвуют деньги или эквиваленты

( Читать дальше )

- комментировать

- ★34

- Комментарии ( 20 )

Возможен ли дивиденд в 65 рублей по Сберу

- 27 сентября 2014, 10:40

- |

На 1 сентября 2014 г. Сбер накопил 1 488 125 076 000 руб.(полтора триллиона) нераспределенной прибыли за прошлые года. В обращении 21 586 948 000 шт. обыкновенных акций и 1 000 000 000 привилегированных, т.е. 22 586 948 000 акций. Таким образом получается 65,88 руб. на акцию если распределить все 100%.

Другой вопрос для чего банку столько денег просто так держать. Грядут тяжелые времена? Некуда девать? Некому дать кредит?

Другой вопрос для чего банку столько денег просто так держать. Грядут тяжелые времена? Некуда девать? Некому дать кредит?

Новый налог на дивиденды

- 19 сентября 2014, 13:19

- |

Планируемый рост НДФЛ на дивы с 9 до 13% заставляет искать альтернативы дивидендным стратегиям. Дело не только в дополнительных поборах, но и в том, что treaty между Россией и США об избежании двойного налогообложения предусматривает уплату 10% в штатах и не исключает дополнительного налога в РФ. Т.е. с 1 января мы будем обязаны ежегодно декларировать американские дивиденды и доплачивать 3%. Имея опыт взаимодействия с налоговой, не исключаю определенные сложности с этим.

Увеличение налога в России заставляет смотреть на истории роста на ФР РФ с предпочтением по отношению к любимым многими дивидендным стратегиям. Магнит и Новатэк снова в моих фаворитах. Но для американской части портфеля изменения более критичны.

В Америке я, большей частью, покупаю ETF. Законодательство США предусматривает распределение полученных фондом дивидендов между держателями ETF

В Европе есть ряд ETF, которые реинвестируют дивиденды, но в Европе есть проблемы с ликвидностью фондов на бирже, да и комиссии фондов, как правило, выше. Наиболее интересны, ИМХО, фонды iShares Blackrock. К примеру, у меня есть их фонд core S&P500 c комиссией 0.07%. Набрать индексную основу портфеля можно, но вот найти что-нибудь интересное — очень сложно. Также в Европе я нашел MLPS — фонд на MLP фактически с реинвестированием дивидендов.

( Читать дальше )

Увеличение налога в России заставляет смотреть на истории роста на ФР РФ с предпочтением по отношению к любимым многими дивидендным стратегиям. Магнит и Новатэк снова в моих фаворитах. Но для американской части портфеля изменения более критичны.

В Америке я, большей частью, покупаю ETF. Законодательство США предусматривает распределение полученных фондом дивидендов между держателями ETF

В Европе есть ряд ETF, которые реинвестируют дивиденды, но в Европе есть проблемы с ликвидностью фондов на бирже, да и комиссии фондов, как правило, выше. Наиболее интересны, ИМХО, фонды iShares Blackrock. К примеру, у меня есть их фонд core S&P500 c комиссией 0.07%. Набрать индексную основу портфеля можно, но вот найти что-нибудь интересное — очень сложно. Также в Европе я нашел MLPS — фонд на MLP фактически с реинвестированием дивидендов.

( Читать дальше )

Где можно посмотреть размер дивов s&p500?

- 08 сентября 2014, 20:46

- |

Где можно посмотреть историю динамики дивидендов компаний S&P 500?

В целом динамика чистой прибыли так же интересна, поскольку хочется понять долю дивов от прибыли.

Что позволит оценить при фикс прибыли и % ставках потенциал роста индекса в случае «параболлического роста».

Интересуют обобщенные данные, а не по конкретной компании.

Дивитикеров, которые платят промежуточные дивиденды за 1 полугодие 2014 не так уж мало.Таблица. Обзор.

- 07 сентября 2014, 18:39

- |

Закончился Большой Дивидендный сезон 2014. Дивиденды по итогам 2013 года утверждены на ГОСА и уже выплачены.

Но расстраиваться не стоит. Но повестке дня — промежуточные дивиденды за 1 полугодие 2014 года.

Безусловным лидером размера промежуточного дивиденда на акцию за 1 полугодие 2014 года является ОАО «ТольяттиАзот»: 1802608 рублей.

Такой дивиденд получился из-за того, что ЧП ТоАз за 1 полугодие 2014 года равна 4888 млн рублей, а количество акций у этого эмитента всего 431 штука. На дивиденды СД рекомендует направить 485,6 млн рублей.

Не плохие дивиденды заплатит Удмуртнефть: за 1 п\г 2014 2962 рубля на акцию плюс из НЧП будет выплачено 49,8 рублей на акцию.

( Читать дальше )

Но расстраиваться не стоит. Но повестке дня — промежуточные дивиденды за 1 полугодие 2014 года.

Безусловным лидером размера промежуточного дивиденда на акцию за 1 полугодие 2014 года является ОАО «ТольяттиАзот»: 1802608 рублей.

Такой дивиденд получился из-за того, что ЧП ТоАз за 1 полугодие 2014 года равна 4888 млн рублей, а количество акций у этого эмитента всего 431 штука. На дивиденды СД рекомендует направить 485,6 млн рублей.

Не плохие дивиденды заплатит Удмуртнефть: за 1 п\г 2014 2962 рубля на акцию плюс из НЧП будет выплачено 49,8 рублей на акцию.

( Читать дальше )

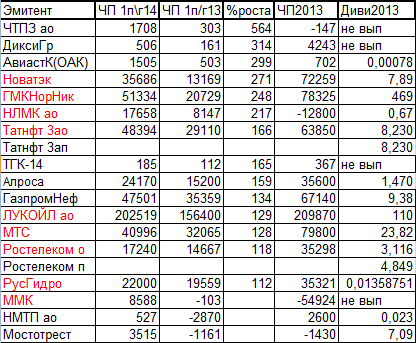

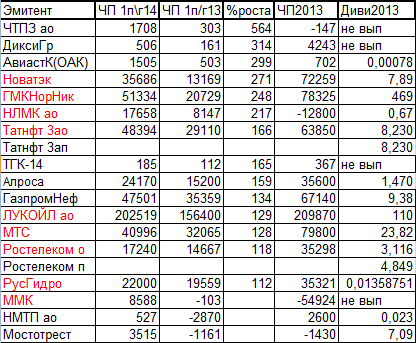

Ударники ЧистоПрибыльного производства. Доска Почета 2

- 30 августа 2014, 12:33

- |

Ещё один обзор на тему Ударники ЧистоПрибыльного производства за 1 полугодие 2014 года. Предыдущий обзор на эту тему: smart-lab.ru/blog/198119.php

Дивитикеры в таблице расположены по убыванию от максимального прироста ЧП по итогам 1п\г2014 года к минимальному.

ЧП в таблице указана в млн рублей, дивиденды в рублях.

Красным шрифтом выделены названия маржинальных акций (по версии Сбербанка)

Дивиденд указан суммарный за 2013 год, с учетом промежуточных.

ОАО «Челябинский трубопрокатный завод» (ЧТПЗ) Идеальный вариант роста ЧП: выручка выросла, а себестоимость уменьшилась.

Чистая прибыль ОАО «Челябинский трубопрокатный завод» (ЧТПЗ) в первом полугодии 2014г. составила 1 млрд 708 млн 305 тыс. руб. против 302 млн 676 тыс. руб. годом ранее, говорится в бухгалтерской отчетности компании.

Выручка ЧТПЗ выросла до 40 млрд 580 млн 584 тыс. руб. с 40 млрд 342 млн 095 тыс. руб. в первом полугодии минувшего года.

( Читать дальше )

Дивитикеры в таблице расположены по убыванию от максимального прироста ЧП по итогам 1п\г2014 года к минимальному.

ЧП в таблице указана в млн рублей, дивиденды в рублях.

Красным шрифтом выделены названия маржинальных акций (по версии Сбербанка)

Дивиденд указан суммарный за 2013 год, с учетом промежуточных.

ОАО «Челябинский трубопрокатный завод» (ЧТПЗ) Идеальный вариант роста ЧП: выручка выросла, а себестоимость уменьшилась.

Чистая прибыль ОАО «Челябинский трубопрокатный завод» (ЧТПЗ) в первом полугодии 2014г. составила 1 млрд 708 млн 305 тыс. руб. против 302 млн 676 тыс. руб. годом ранее, говорится в бухгалтерской отчетности компании.

Выручка ЧТПЗ выросла до 40 млрд 580 млн 584 тыс. руб. с 40 млрд 342 млн 095 тыс. руб. в первом полугодии минувшего года.

( Читать дальше )

Дивиденды по акциям

- 28 августа 2014, 15:07

- |

Как получить дивиденды?

Среди инвесторов бытует мнение о том, что если компания не выплачивает дивиденды, то она жмот, и все свои деньги, скорее всего, проиграет на маловыгодной для акционеров политике расходования или, ещё хуже, коррумпированной практике распределения средств среди топ-менеджмента. По этой причине, как только рынок достигает исторических высот, повышается спрос на акции компаний, доказывающих своё право быть на вершине щедрыми дивидендами покупателям своих бумаг.

Среди инвесторов бытует мнение о том, что если компания не выплачивает дивиденды, то она жмот, и все свои деньги, скорее всего, проиграет на маловыгодной для акционеров политике расходования или, ещё хуже, коррумпированной практике распределения средств среди топ-менеджмента. По этой причине, как только рынок достигает исторических высот, повышается спрос на акции компаний, доказывающих своё право быть на вершине щедрыми дивидендами покупателям своих бумаг.Как и другие ценные бумаги, дивидендные акции лучше всего покупать перед увеличением выплат по ним. Например, если у нас есть компания, которая регулярно оставляет часть своего дохода акционерам, и можно прогнозировать улучшение её финансовых показателей, она становится более привлекательной, чем та, что уже много лет регулярно платит дивиденды.

( Читать дальше )

Kinder Morgan Inc. Энергетический гигант с отличными перспективами роста и высокой дивидендной доходностью

- 26 августа 2014, 17:46

- |

Kinder Morgan, Inc. (KMI) – американская энергетическая компания, которая владеет и управляет диверсифицированным портфелем транспортной инфраструктуры для нефти и газа и активами для их хранения. Является третьей по величине энергетической компанией в Северной Америке и сотрудничает со всеми крупными нефтяными корпорациями. Компания включает в себя Kinder Morgan, Inc. (NYSE: KMI), Kinder Morgan Energy Partners, L.P. (NYSE: KMP), Kinder Morgan Management, LLC (NYSE: KMR) and El Paso Pipeline Partners, L.P. (NYSE: EPB).

В собственности KMI находиться около 82 тысячи миль трубопроводов и около 180 терминалов. Эти трубопроводы предназначены для транспортировки природного газа, нефтепродуктов, сырой нефти и углекислого газа. Терминалы предназначены для переработки этанола, угля, нефтяного кокса и стали.

Компания была основана в 1997, когда группа инвесторов приобрела небольшую публичную компанию Enron Liquids Pipeline, L.P.).В декабре 2013 компания объявила что одна из дочерних компаний Kinder Morgan Energy partner subsidiary пришла к соглашению по поводу приобретения American Petroleum Tankers (APT), достаточно крупного танкерного оператора.У приобретенной компании были пять крупных танкеров ( по 330 000 баррелей каждый) и 4 танкера поменьше. Это сделка ознаменовалась тем, что это первый случай в истории когда компания, занимающаяся транспортировкой газа по суше стала также заниматься морской транспортировкой. Кроме транспортировки компания также занимается добычей нефти на двух месторождениях в Техасе. (Yates Oil Field и SACROC Unit). Kinder Morgan производит около 55,000 баррелей в день на этих месторождениях и является вторым по величине добытчиком нефти в Техасе.

( Читать дальше )

В собственности KMI находиться около 82 тысячи миль трубопроводов и около 180 терминалов. Эти трубопроводы предназначены для транспортировки природного газа, нефтепродуктов, сырой нефти и углекислого газа. Терминалы предназначены для переработки этанола, угля, нефтяного кокса и стали.

Компания была основана в 1997, когда группа инвесторов приобрела небольшую публичную компанию Enron Liquids Pipeline, L.P.).В декабре 2013 компания объявила что одна из дочерних компаний Kinder Morgan Energy partner subsidiary пришла к соглашению по поводу приобретения American Petroleum Tankers (APT), достаточно крупного танкерного оператора.У приобретенной компании были пять крупных танкеров ( по 330 000 баррелей каждый) и 4 танкера поменьше. Это сделка ознаменовалась тем, что это первый случай в истории когда компания, занимающаяся транспортировкой газа по суше стала также заниматься морской транспортировкой. Кроме транспортировки компания также занимается добычей нефти на двух месторождениях в Техасе. (Yates Oil Field и SACROC Unit). Kinder Morgan производит около 55,000 баррелей в день на этих месторождениях и является вторым по величине добытчиком нефти в Техасе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал