ГМК НорНикель

Технический анализ акций 09.03.2018. Итоги недели

- 09 марта 2018, 23:06

- |

Рассмотрел акции, в которых на конец недели сложились интересные для отработки ситуации. Техническая картина по ним выглядит так.

Сбербанк

После выполнения первой цели на 285руб. технического целевого отскока как такового не последовало. На данный момент можно видеть лишь обычную проторговку уровня. Соответственно, дальнейший прогноз по целям остается в силе.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Русал заявляет о сохранении вероятности «русской рулетки»

- 09 марта 2018, 18:54

- |

Принятое решение не касается вопроса запуска «русской рулетки». Поскольку ограничения на использование механизма «русской рулетки» истекли, а Русал не согласен по ряду вопросов управления Норникелем с Интерросом, компания будет готова ответить на объявление Интерроса о запуске «рулетки», либо, возможно, заявить о ней первой.

Директор группы корпоративных рейтингов АКРА Максим Худалов заявил, что стороны, вероятно, достигли компромисса, и тот факт, что они не упоминали о запуске «русской рулетки», говорит о том, что, возможно, акционеры пришли к согласию относительно дивидендной политики Норникеля.

*: Механизм «русской рулетки» предполагает, что один из акционеров «Норникеля» — Владимир Потанин или Олег Дерипаска — может предложить другому выкупить его долю по средневзвешенной цене за полгода с премией 20%. Другой может принять

( Читать дальше )

Роман Абрамович продает 4% «Норникеля». Но «Русал» сможет развернуть сделку - Коммерсант

- 08 марта 2018, 20:56

- |

Такие ограничения суд установил ранее в рамках иска «Русала» Олега Дерипаски (27,8% ГМК), который считает, что предполагавшаяся продажа 4% «Норникеля» другому мажоритарию компании, «Интерросу» Владимира Потанина (30,4% ГМК), нарушала акционерное соглашение.

Стороны договорились, что «Русал» и «Интеррос» выкупят 4% ГМК у Crispian пропорционально своим долям в «Норникеле», но эта сделка может быть развернута, если суд признает правоту алюминиевой компании.

Как рассказали источники “Ъ”, знакомые с ситуацией, стороны договорились, что «Русал» и Whiteleave, воспользовавшиеся правом преимущественного выкупа после обязательной по соглашению акционеров оферты от Crispian, приобретут у нее чуть менее 4%

( Читать дальше )

Русал и Интеррос договорились о покупке у Абрамовича по 2% Норникеля

- 08 марта 2018, 20:37

- |

Высокий суд Лондона в 8 марта продолжил слушания по спору «Русала» и «Интерроса» о продаже акций «Норникеля», принадлежащих Crispian Investments.

Финальные условия соглашения между Олегом Дерипаской, Владимиром Потаниным и Романом Абрамовичем были достигнуты.

Несмотря на то что суд в мае продолжит рассматривать иск «Русала», сделка может быть осуществлена в любое время.

Согласно договоренности сторон, очередные слушания в суде по иску алюминиевой компании состоятся 14-17 мая. В случае если суд согласится с доводами «Русала», то сделки по продаже акций «Норникеля» структурой Абрамовича будут аннулированы.

Юрист, представляющий в суде интересы «Русала»:

( Читать дальше )

Норникель - дивидендная доходность составит около 5%

- 07 марта 2018, 16:18

- |

Второе полугодие сильнее первого. ГМК «Норильский никель» опубликовал результаты за 2 п/г 2017 г. по МСФО, которые оказались ниже консенсус-прогноза по выручке, EBITDA и чистой прибыли на 1%, 6% и 19% соответственно. При этом отчетность демонстрирует рост финансовых показателей: выручка увеличилась на 15% до 4,9 млрд долл., EBITDA – на 29% до 2,25 млрд долл., а рентабельность по EBITDA повысилась на 5 п.п. до 46%. Чистая прибыль выросла на 32% до 1,2 млрд долл. Соотношение Чистый долг/EBITDA увеличилось до 2,1x по состоянию на конец 2017 г. преимущественно вследствие выплаты дивидендов за 2016 г. и промежуточных дивидендов за 2017 г., а также роста оборотного капитала.

Выручку поддержал рост цен по портфелю металлов. Увеличению выручки способствовал рост цен по портфелю металлов, что более чем компенсировало снижение объемов продаж. Укрепление рубля оказало давление на рентабельность по EBITDA, которая снизилась по итогам года на 3,5 п.п. до 44%. Свободный денежный поток в прошлом году был отрицательным, чему способствовал рост капзатрат до 2 млрд долл. (основная часть которых пришлась на 2 п/г 2017 г.) и чистого оборотного капитала во втором полугодии 2017 г. (среди прочего, в связи с увеличением запасов палладия). Менеджмент считает увеличение оборотного капитала в 2017 г. временным и в 2018 г. ожидает его возвращения к комфортному уровню около 1 млрд долл.

( Читать дальше )

Чтобы показать такие провальные результаты, надо очень этого захотеть!

- 07 марта 2018, 14:59

- |

Комментарии к отчётности ГМК Норильский Никель

Вчерашняя отчётность ГМК, конечно же, поразительна!

- Рост чистого долга на 81%

- Увеличение NetDebt/Ebitda за год с 1.2 до 2.1 (если скорректировать на выплаченные промежуточные дивиденды, то 1.88) https://t.me/russianmacro/1272

- Рост оборотного капитала в 5 (!) раз и, как результат, отрицательный FCF (свободный денежный поток) https://t.me/russianmacro/1271

- Падение чистой прибыли на 16%

- Падение продаж по всем металлам в физическом выражении на 2-21% https://t.me/russianmacro/1268, и, как результат, при очень неплохой рыночной конъюнктуре лишь очень незначительный рост Ebitda (+2%) и падение Ebitda margin на 3 процентных пункта – с 47 до 44% https://t.me/russianmacro/1270

Мне кажется, нет даже смысла останавливаться подробно на анализе этих цифр. Чтобы показать такие результаты на хорошем рынке, надо очень этого захотеть!

Очевидно, что война двух основных акционеров ГМК, которая сейчас вышла на поверхность, шла полным ходом уже в прошлом году. Потанин основательно подготовился к тому, чтобы после выхода Абрамовича из компании максимально возможно снизить размер выплачиваемых дивидендов.

( Читать дальше )

Норникель - ожидаемые финальные дивиденды составят $0.97/GDR

- 07 марта 2018, 10:36

- |

Результаты: Выручка составила $4 898 млн (+1% по сравнению с консенсус-прогнозом, -1% по сравнению с прогнозом АТОНа, +15% п/п) за счет роста производства металлов (Ni +11% п/п, Cu +6%, Pd +8%, Pt +10%). EBITDA составила $2 251 млн (-6% по сравнению с консенсус-прогнозом, -5% по сравнению с прогнозом АТОНа, +29% п/п) за счет роста цен на металлы (Ni +10%, Cu +14%, Pd +20%) и ослабления рубля. На результатах негативно сказалось накопление запасов в палладиевом фонде, но эта ситуация может развернуться в 2018. Свободный денежный поток составил -$685 млн (против $89 млн, прогнозируемых АТОНом и $512 млн в 1П17) в результате роста капзатрат (+$0.6 млрд по сравнению с 1П17 — в рамках прогноза) из-за неожиданного прироста оборотного капитала на $1.3 млрд. Соотношение чистый долг/EBITDA подскочило до 2.1x (АТОН ожидал 1.9x) с 1.5x в 1П17, поскольку показатель EBITDA вырос, а чистый долг упал до $4.0 млрд. Для целей расчета дивидендов соотношение составляет 1.88x (в рамках ранее представленного менеджментом прогноза). Мы ожидаем, что финальные дивиденды составят $0.97/GDR, что соответствует доходности 5%, исходя из коэффициенты выплат 54% EBITDA. Общая дивидендная доходность за 2017 составит около 7% — ниже, чем предлагают другие стальные компании.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 07 марта 2018, 09:33

- |

«Норникель» рассчитался со всеми. Из-за этого чистый долг компании вырос до 2,1 EBITDA

ГМК «Норильский никель», переживающая уже третий конфликт основных акционеров — «Интерроса» Владимира Потанина (30,4%) и «Русала» Олега Дерипаски (27,8%), резко увеличила долговую нагрузку за прошлый год, до 2,1 EBITDA с 1,2 годом ранее. Рост показателя должен понизить дивиденды «Норникеля», а это наравне с вопросом контроля над ГМК является одним из ключевых пунктов разногласий «Интерроса» и «Русала». Впрочем, для расчета итоговых выплат за 2017 год будет применяться скорректированный показатель, а сами дивиденды, по оценкам аналитиков, составят до $1,55 млрд. (Коммерсант) (РБК)Доходы «Норникеля» выросли благодаря росту цен на металлы

( Читать дальше )

Реакция рынка на публикацию отчета Норникеля была нервозной

- 06 марта 2018, 21:36

- |

Страхи о начале торговой войны поутихли, что поддерживает площадки Европы и России. Впереди нас ждут крайне важные недели в середине-конце марта, когда будут ключевые заседания ФРС, Банка Англии, Банка России, квартальные экспирации индексов и российские президентские выборы.

Эти ожидания, а также ожидания открытия весенних «окон возможностей» для IPO компаний и размещения новых долгов могут поддерживать рынки в ближайшие недели. Впрочем, глобальные инвесторы уже начинали частично перекладывать свои средства в безрисковые активы – гособлигации развитых стран.

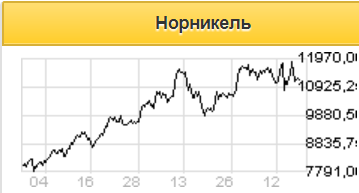

Сегодня финансовые отчетности опубликовали ГМК «Норильский Никель» и «Ростелеком. Что касается „Норникеля“, то он отчитался о снижении чистой прибыли на 16% по МСФО за 2017 год. Реакция рынка на публикацию отчета ГМК была нервозной: сначала котировки резко выбили вниз уровень 10800, после чего также активно развернулись вверх и сейчас находятся выше уровней отчета. Хотя отчетность компании вышла чуть хуже ожиданий, в целом можно ждать дивиденд на акцию выше прошлого года.Бушуев Константин

»Открытие Брокер"

В текущих условиях дивиденды Норникеля могут составить 878 рублей на акцию

- 06 марта 2018, 21:08

- |

Консолидированная выручка увеличилась на 11% год-к-году до $9,1 млрд главным образом, за счет роста цен корзины металлов. Также сообщается, что средняя цена никеля в 2017 году составила $10411 за тонну, увеличившись на 8% по сравнению с 2016 годом.

Показатель EBITDA компании за 2017 год вырос на 2% год-к-году до $4 млрд, в основном за счет увеличения выручки от продаж металлов, что было частично компенсировано негативными эффектами укрепления курса рубля, а также единовременными социальными расходами и накоплением запаса палладия для удовлетворения контрактных обязательств в 2018 году.

Рентабельность EBITDA составила 44%, «что по-прежнему является одним из самых высоких показателей в мировой горно-металлургической отрасли», отмечается в релизе компании.

Несмотря на хорошую конъюнктуру рынка никеля во 2 полугодии 2017 года, ГМК отчитался хуже прогнозов по выручке, прибыли и EBITDA. Мы ожидали продажи $9,3 млрд, EBITDA $4,4 млрд, и прибыль около $2,3 млрд. Впрочем, по расчетам компании, цена на никель в 2017 году оказалась всего на 8% выше, чем годом ранее.Ващенко Георгий

Негативная реакция инвесторов связана с ростом долговой нагрузки до 2,1х EBITDA, что вызвано увеличением капзатрат и изменениями в оборотном капитале. Рост долговой нагрузки напрямую сказывается на дивидендах. В соответствии с ориентирами «Норникеля», долговая нагрузка 1,8х EBITDA (нынешний уровень для расчета дивидендов) — является предельным, когда на дивиденд может пойти 60% от показателя EBITDA. В текущих условиях это около 878 рублей на акцию суммарного дивиденда по итогам 2017 года. Хорошая доходность для акционеров (около 7,5%). Но в связи с ростом долговой нагрузки до предельной, после чего дивиденд сокращается, растет риск обострения конфликта акционеров и запуска так называемой «рулетки».

Прогноз по динамике цен и спроса на металлы у ГМК сдержанный. В частности, дефицит никеля на рынке почти исчезнет. Это, на мой взгляд, неприятная новость для акционеров. Это может означать рост вероятности сокращения дивидендов из-за риска роста долговой нагрузки. Я полагаю, что бумаги ГМК в ближайшие дни сохранят высокую волатильность, и в марте будут торговаться в широком боковом коридоре 10500-12000.

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал