ГМК НорНикель

Стратегия "Мюнхгаузена", итоги второго теста!

- 26 октября 2018, 10:52

- |

Вот те компании по которым не было открыто позиций:

05 сентября Polymetal — не тестировал (маленькие дивиденды)

12 сентября Русагро - не тестировал (маленькие дивиденды)

05 октября МТС — не тестировал (маленькие дивиденды)

10 октября Фосагро - не тестировал (не маржинальная)

16 октября Полюс - не тестировал (не маржинальная)

Теперь к результатам со скриншотами покупок:

21 сентября Северсталь

Итоги: Закрыто по стопу, убыток 2300 руб (2,1%)

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

Интервью Потанина Коммерсанту

- 25 октября 2018, 10:37

- |

(Фото: Дмитрий Духанин / Коммерсантъ)

Честно говоря, этот человек вызывает у меня гораздо больше уважения, чем Прохоров, Абрамович или Дерипаска. Почему? Потому что он последовательно занимается одной компанией, а не всякими спекуляциями и аферами. Для себя я выписал пару моментов, которые непосредственно касаются компании ГМК Норникель:

Мы скупаем акции (ГМК) с рынка (в рамках борьбы с Дерипаской).

Лично я не вижу, куда можно вложить средства с большей эффективностью.

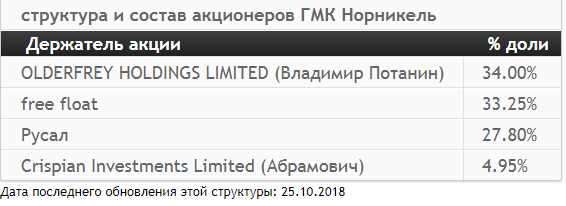

Сейчас у нас 34% акций (в прошлый раз было зафиксировано 30,4%).

Мы фактически объявляем, что Норникель входит в новый инвестиционный цикл.

1. Поддержание производства, повышение эффективности. Программа роста в 2023-2024.

2. Решение экологических проблем

3. Цифровизация, внедрение новых технологий.

Инициатива Белоусова не пугает.

Цифр никаких не было. Из слов Потанина следует, что инвестиции вырастут, дивиденды на время сократятся.

Обновил структуру акционеров Норникеля после интервью:

Новости компаний — обзоры прессы перед открытием рынка

- 24 октября 2018, 07:55

- |

«Интеррос» снова довел долю в «Норникеле» до 34% после разворота сделки с Абрамовичем

«Интерросу» сейчас принадлежит около 34% акций ГМК «Норильский никель», рассказал в интервью «Ъ» глава «Интерроса» и президент «Норникеля» Владимир Потанин. После того, как в июне по требованию «Русала» Олега Дерипаски (27,8% ГМК) Высокий суд Лондона развернул сделку по продаже Crispian Investments Limited Романа Абрамовича и Александра Абрамова 3,99% акций «Норникеля», «Интерросу» пришлось вернуть Crispian 2,1%, купленные за $772,3 млн. Но холдинг, по словам президента, решает вопрос наращивания доли в «Норникеле» «другим способом, скупая акции с рынка».

https://www.kommersant.ru/doc/3779167

«Мне никогда не нравились поединки с травмированными соперниками». Глава «Норникеля» Владимир Потанин о конфликте акционеров, «списке Белоусова» и криптовалюте

( Читать дальше )

Соглашение с BASF поможет Норникелю повысить загрузку заводов - Промсвязьбанк

- 23 октября 2018, 13:43

- |

ГМК Норникель и германский концерн BASF подписали соглашение о взаимодействии в целях обеспечения растущих потребностей рынка электромобилей, говорится в сообщении компании. Производство аккумуляторных материалов для европейского автомобильного рынка будет организовано рядом с финским заводом Норникеля Harjavalta. Проект будет запущен в конце 2020 года, мощность будет рассчитана на обеспечение 300 тыс. электромобилей.

Норникель входит в проект, который имеет для компании стратегическое значение. Металл ГМК наилучшим образом подходит для выпуска аккумуляторных батарей для электромобилей, рост производства которых, предполагается будет основным драйвером спрос на никель. Отметим, что текущие мощности завода обеспечат потребление никеля ГМК порядка 10-15% от текущего объема выпуска.Промсвязьбанк

МЕТАЛЛЫ: Цены на медь продолжают рост на фоне ралли фондового рынка КНР

- 22 октября 2018, 17:18

- |

22 октября 2018, 17:09

Цены на медь и другие цветные металлы в США в понедельник выросли после резкого повышения на фондовом рынке Китая.

Декабрьские фьючерсы на медь на COMEX недавно прибавили в цене 0,7%, до 2,7980 доллара за фунт, показывая рост уже вторую сессию подряд. Беспокойство относительно замедления китайской экономики, уже привело к падению цен на медь более чем на 15% с 4-летних максимумов, достигнутых в июне, а также оказало давление на фондовый рынок КНР. На Китай приходится примерно половина мирового потребления меди и других металлов, широко применяемых в строительном секторе и обрабатывающей промышленности.

Однако в понедельник фондовый рынок КНР резко вырос после того, как власти Китая на выходных сообщили о возможности снижения подходного налога. При этом в пятницу власти страны также подчеркнули силу китайской экономики, второй по величине в мире, несмотря на публикацию данных, свидетельствовавших о замедлении темпов роста ВВП в 3-м квартале текущего года.

( Читать дальше )

Итоги очередного цикла и взгляд на рынок на ближайшие полгода

- 18 октября 2018, 12:54

- |

Управление активами в соответствие с методикой «Убежденный технарь» проводилось с 10 мая по 16 октября 2018 года. Результат управления оказался лучше предыдущего цикла: доход составил 24.3%, что соответствует доходности 55.5% годовых. Что касается относительных результатов, то «Портфель УТ» снова занял первое место. Далее места распределились так: Газпром (17.9% или 40.9% годовых, ГМК НорНикель (15.3% или 34.9% годовых), условно индексный портфель (средства поровну распределены между данными четырьмя бумагами) — (минус 0.70% или минус 1.60% годовых), Сбербанк (минус 10.9% или минус 25.0% годовых), и Магнит (минус 25.1% или минус 57.2% годовых). Таким образом, результаты «Убежденный технарь» примерно в пять раз превысили доходность облигаций 2-го эшелона. В такой ситуации будем надеяться, что следующий цикл «Убежденный технарь», который начнется ориентировочно 6-7 ноября 2018 года, будет не менее удачным.

Краткий взгляд на рынок на ближайшие полгода

В апреле мы предполагали, что процесс относительного удешевления российских активов (соотношение фьючерсов на индекс РТС и S@P (см. рисунок 1)) продолжится. Однако соотношение снова практически не изменилось (было 0.428, а сейчас — 0.417).

( Читать дальше )

На графике ГМК первый тревожный сигнал к развороту вниз

- 16 октября 2018, 11:52

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Умеренное падение, и котировки остались ниже уровня скользящей средней ЕМА-55 и уровня поддержки в районе 196 рублей. В такой ситуации, похоже, что падающий тренд продолжается. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 23.0%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 80,65*18,5=1492.0 пункта, а биржевое значение находится около 1148.5 пункта. Однако, по примеру 2011-2015 годов, эта недооцененнсть может сохраняться годами.

Газпром. После черной недельной свечи текущая неделя началась также с паления. Таким образом, есть все основания к продолжению понижательной коррекции. Тем не менее, «медвежьего» расхождения не наблюдается. В такой ситуации долгосрочный растущий тренд не вызывает сомнений пока цены на акции остаются выше уровня скользящей средней ЕМА-55, проходящей в районе 155 рублей.

ГМК НорНикель. Еще одна черная свеча, и «медвежий» разрыв 11 октября на уровне 11 350 остается незакрытым. При том котировки опустились ниже уровня скользящей средней ЕМА-89. Таким образом, это первый тревожный сигнал к развороту вниз. Однако сценарий с ростом мы пока сохраняем как основной. Действительно, этим летом предыдущий дивидендный разрыв закрывался около месяца. Напомним, что текущий дивидендный разрыв находится на уровне 11 755 рублей.

( Читать дальше )

Норильский Никель – главная денежная корова на Российском рынке

- 15 октября 2018, 16:09

- |

Говоря сейчас о Норильском Никеле в позитивном ключе, следует все же отметить, что все отрицательные факторы и риски, о которых я говорил в апреле этого года здесь: https://t.me/intrinsic_value/85 остались валидны. А именно это увеличение капитальных затрат на обновление оборудования и экологические инициативы, которые не приведут к росту производства; корпоративные проблемы, связанные с конфликтом основных акционеров и возможными санкциями; риски существенного снижения дивидендов под давлением ковенант в дивидендной политике. Однако эти факторы/риски в большей степени устранены за счет роста цен на металлы и падения курса рубля (Выручка компании номинирована в долларах, а >80% операционных затрат в рублях). Риск санкций же смягчает тот факт, что Норникель производитель 40% палладия и 11% никеля в мире. Мировой рынок слишком зависим от этой компании, чтобы покупатели просто отказались от ее продукции.

Итак, при текущих прогнозах цен на металлы, Норникель является настоящей денежной коровой. В ближайшие 2-3 года компания должна платить 13%-15% дивидендной доходности в год к текущим котировкам. Такого мнения придерживаются все крупнейшие брокерские дома, которые я читаю.

( Читать дальше )

Долгосрочный растущий тренд в Газпроме остается в силе

- 15 октября 2018, 12:44

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Хорошая белая свеча, и разрыв вниз четверга закрыт. Однако котировки остались ниже уровня скользящей средней ЕМА-55 и уровня поддержки в районе 196 рублей. В такой ситуации, похоже, что падающий тренд продолжается. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 23.3%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 81,45*18,5=1502.2 пункта, а биржевое значение находится около 1152.6 пункта. Однако, по примеру 2011-2015 годов, эта недооцененнсть может сохраняться годами.

Газпром. Хорошая белая свеча, и разрыв вниз четверга закрыт. Однако недельная свеча вышла черной. Таким образом, есть все основания к продолжению понижательной коррекции. Тем не менее, «медвежьего» расхождения не наблюдается. Таким образом, долгосрочный растущий тренд не вызывает сомнений пока цены на акции остаются выше уровня скользящей средней ЕМА-55, проходящей в районе 155 рублей.

( Читать дальше )

Магнит готов к повышательной коррекции

- 12 октября 2018, 11:29

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Разрыв вниз и крестообразная свеча при росте объема торгов. Таким образом, котировки остались ниже уровня скользящей средней ЕМА-55 и уровня поддержки в районе 196 рублей. В такой ситуации, похоже, что падающий тренд продолжается. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 24.6%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 81,45*18,5=1506.8 пункта, а биржевое значение находится около 1135.7 пункта. Однако, по примеру 2011-2015 годов, эта недооцененнсть может сохраняться годами.

Газпром. Разрыв вниз и крестообразная свеча, но без роста объема торгов. Таким образом, есть все основания к продолжению понижательной коррекции. Однако «медвежьего» расхождения не наблюдается. Таким образом, долгосрочный растущий тренд не вызывает сомнений пока цены на акции остаются выше уровня скользящей средней ЕМА-55, проходящей в районе 155 рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал