Блог им. Investbank

Норильский Никель – главная денежная корова на Российском рынке

- 15 октября 2018, 16:09

- |

Говоря сейчас о Норильском Никеле в позитивном ключе, следует все же отметить, что все отрицательные факторы и риски, о которых я говорил в апреле этого года здесь: https://t.me/intrinsic_value/85 остались валидны. А именно это увеличение капитальных затрат на обновление оборудования и экологические инициативы, которые не приведут к росту производства; корпоративные проблемы, связанные с конфликтом основных акционеров и возможными санкциями; риски существенного снижения дивидендов под давлением ковенант в дивидендной политике. Однако эти факторы/риски в большей степени устранены за счет роста цен на металлы и падения курса рубля (Выручка компании номинирована в долларах, а >80% операционных затрат в рублях). Риск санкций же смягчает тот факт, что Норникель производитель 40% палладия и 11% никеля в мире. Мировой рынок слишком зависим от этой компании, чтобы покупатели просто отказались от ее продукции.

Итак, при текущих прогнозах цен на металлы, Норникель является настоящей денежной коровой. В ближайшие 2-3 года компания должна платить 13%-15% дивидендной доходности в год к текущим котировкам. Такого мнения придерживаются все крупнейшие брокерские дома, которые я читаю.

Bloomberg Consensus

- 10 инвестбанков (59%), покрывающих Норникель, ставят рекомендацию «покупать»

- 7 инвестбанков (41%) – «держать» (в основном второстепенные игроки, такие как BNP Paribas, Societe Generale, БКС)

Средняя целевая цена — $20.0/GDR (Потенциал – 17.6%)

__Примечание: Одна акция = 10 GDR__

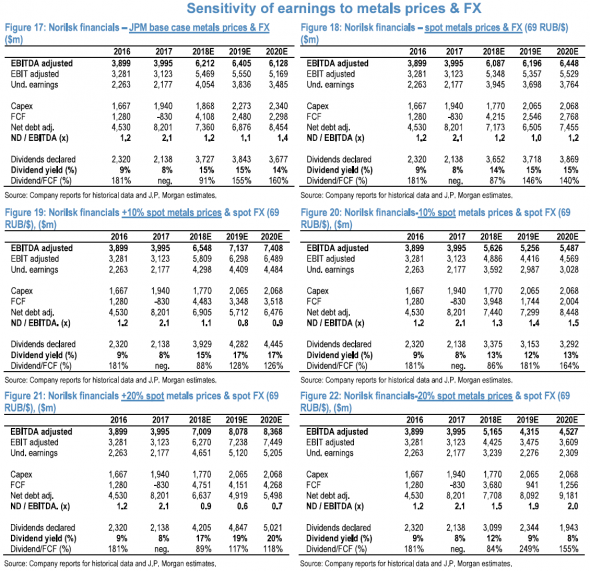

Больше всего мне понравился анализ чувствительности, который провели аналитики JP Morgan (см. картинку). Здесь меня не интересуют варианты, когда цены на металлы остаются прежними или растут. В этих случаях акции компании невероятно привлекательны без дополнительных сомнений. А вот варианты с падением цен интереснее (картинки 20 и 22). Если в случае падения цен на 10%, дивиденды Норникеля в 2019-20 гг. составят 12%-13% в год, то при падении на 20% уже только 8%-9%. Такое драматическое падение связано с ковенантами в дивидендной политике. Если чистый долг компании превышает 1.8х EBITDA, то компания уже не обязана платить 60% EBITDA в виде дивидендов. Вместо этого она заплатит только от 30% до 60% EBITDA в виде дивидендов, рассчитывая их обратно пропорционально коэффициенту долга (от 1.8х до 2.2х Чистый долг / EBITDA). А если Чистый долг / EBITDA превысит 2.2x, то компания обязуется платить вовсе только 30% EBITDA.

Аналитики JP Morgan не рассматривали варианты с ещё большим падением цен, однако я считаю их реализацию маловероятной, в том числе в связи с причинами, описанными в моем предыдущем посте. Я считаю, что акции Норникеля отличная инвестиция сегодня, которая с большой вероятностью обеспечит отличную доходность в ближайшие 2 года.

Дополнительные факты об акциях компании, которые следует знать:

Крупнейшие мировые горнодобывающие компании платят 5%-7% дивидендов, поэтому даже в более плохих условиях Норникель будет смотреться относительно привлекательно.

Исторически компания торговалась на уровне 6.0х EV / (прогнозная EBITDA следующего года). Сейчас этот показатель составляет 5.2х.

Корреляция цены акций Норникеля и средневзвешенного по выручке индекса корзины металлов, которые продает компания, более 80%.

Больше:

https://t.me/intrinsic_value

- 15 октября 2018, 16:24

- 15 октября 2018, 19:00

- 15 октября 2018, 19:46

- 15 октября 2018, 19:51

- 15 октября 2018, 21:23

- 27 октября 2018, 16:00

теги блога Вячеслав Кабаев

- 2 эшелон

- Boeing

- Carry trade

- fed reserve

- Goldman Sachs

- Lyft

- S&P500

- uber

- us

- X5 Retail Group

- акции

- Алроса

- американский рынок

- АМЗ

- АФК Система

- Ашинский МЗ

- Бюджетное правило

- ВСМПО АВИСМА

- второй эшелон

- высокодоходные облигации

- Газпромнефть

- Галс девелопмент

- Галс-Девелопмент

- гк пик

- ГМК Норникель

- девелопмент

- долгосрок

- Евраз

- золото

- инвестиции

- инвестор

- ИНГРАД

- Интер РАО

- ИнтерРАО

- ипотека

- Иркут

- Кобальт

- коронавирус

- КТК

- Курс валюты

- ЛСР

- Лукойл

- Магнит

- макро из США

- макроэкономика

- медь

- металлургия

- металлы

- ММК

- мобильный пост

- Московская биржа

- мтс

- Нефтегазовый сектор экономики в мире

- Нефть

- никель

- НЛМК

- Новатэк

- Норникель

- Облигации

- Обувь России

- оффтоп

- падение

- Палладий

- перспективы

- платина

- полюс

- Полюс Золото

- портфель

- Потанин

- Принципы

- прогноз

- протек

- Распадская

- регулирование

- ренессанс капитал

- Россети

- российская биржа

- российские акции

- Российский рынок

- российский фондовый рынок

- рост доллара

- рынок США

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- ставка

- Ставки

- сталь

- трежериз

- уголь

- фондовый рынок

- Фосагро

- ФСК Россети

- фьючерс

- ЦБ

- экономика США

- электроэнергетика

- Эталон

- Яндекс