SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Высокодоходные облигации

Коротко о главном на 24.11.2022

- 24 ноября 2022, 11:23

- |

Старт размещения, новый выпуск и рейтинговые решения:

- «Эфферон» сегодня начинает размещение пятилетнего выпуска облигаций серии 01 объемом 150 млн рублей. Регистрационный номер — 4B02-01-84943-H. Ставка 1-4-го купонов установлена на уровне 17,5% годовых, ставка 5-12-го купонов — 13,5% годовых, ставка 13-20-го купонов — 12,5% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация — 25% от номинала будет погашено в дату окончания 12-го купона — а также досрочное погашение облигаций по требованию их владельцев при нарушении ковенант и возможность частичного досрочного погашения по усмотрению эмитента.

- Московская биржа зарегистрировала выпуск облигаций «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» серии БО-01-001P. Регистрационный номер — 4B02-01-00381-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР.

( Читать дальше )

- комментировать

- 154

- Комментарии ( 0 )

Коротко о главном на 23.11.2022

- 23 ноября 2022, 11:11

- |

Книга заявок, дата размещения и ставки купонов:

( Читать дальше )

- «Эфферон» 24 ноября начнет размещение пятилетнего выпуска облигаций серии 01 объемом 150 млн рублей. Ставка 1-4-го купонов установлена на уровне 17,5% годовых, ставка 5-12-го купонов —13,5% годовых, ставка 13-20-го купонов — 12,5% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация — 25% от номинала будет погашено в дату окончания 12-го купона — а также досрочное погашение облигаций по требованию их владельцев при нарушении ковенант и возможность частичного досрочного погашения по усмотрению эмитента.

- «Позитив Текнолоджиз» в начале декабря планирует провести сбор заявок инвесторов на приобретение трехлетних облигаций серии 001Р-02 объемом 2,5 млрд рублей. Ориентир доходности — премия не выше 300 базисных пунктов к трехлетним ОФЗ. Купоны ежеквартальные.

- «ДелоПортс» установил ставку 15-18-го купонов облигаций серии 01 на уровне 0,01% годовых.

( Читать дальше )

Коротко о главном на 22.11.2022

- 22 ноября 2022, 15:24

- |

Старт размещения, кредитные рейтинги и дефолт:

- ФПК «Гарант-Инвест» сегодня начинает размещение трехлетнего выпуска облигаций серии 002Р-05 объемом 1,5 млрд рублей. Ставка купона установлена на уровне 14,75% годовых на весь период обращения. Купоны ежеквартальные. Организаторы — BCS Global Markets и Газпромбанк. В системе Boomerang начинается сбор уведомлений о намерении приобрести облигации ФПК «Гарант-Инвест» серии 002Р-05. При покупке ценных бумаг на сумму более 150 тыс. рублей предусмотрен кешбэк в размере 0,5%. Московская биржа включила выпуск 002Р-05 в Сектор роста.

- «Глоракс» в первой половине декабря планирует провести сбор заявок инвесторов на двухлетний выпуск облигаций серии 001Р-01 объемом 1 млрд рублей. Ориентир ставки купона установлен на уровне не выше 14,5% годовых. Купоны ежеквартальные. Номинальная стоимость одной бумаги — 1000 рублей. Организаторы — BCS Global Markets и Газпромбанк.

( Читать дальше )

Коротко о главном на 21.11.2022

- 21 ноября 2022, 10:35

- |

Ориентир ставки, пролонгация выпуска и итоги оферт:

( Читать дальше )

- «Гарант-Инвест» установил финальный ориентир ставки купона трехлетних облигаций серии 002Р-05 объемом до 1,5 млрд рублей на уровне 14,75% годовых, купоны — ежеквартальные. Сбор заявок прошел с 14 по 18 ноября. Организаторы — BCS Global Markets и Газпромбанк. Техразмещение запланировано на 22 ноября.

- «Ситиматик» увеличил срок обращения выпуска облигаций 01 с 10,5 лет до 23 лет. Это изменение Банк России зарегистрировал 17 ноября. В результате количество купонов увеличилось с 6-ти до 20-ти. Ставка 7-20-го купонов будет рассчитываться по формуле: ключевая ставка Банка России, действующая на дату расчета величины процентной ставки купонного периода, плюс 4%. Купоны годовые.

- «Солид-Лизинг» выкупил по оферте 72,3 тыс. облигаций серии БО-001-06 по цене 90% от номинала. Агентом по приобретению выступила ИК «Риком-Траст».

( Читать дальше )

Коротко о главном на 18.11.2022

- 18 ноября 2022, 11:05

- |

Дебютный выпуск и итоги оферты:

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

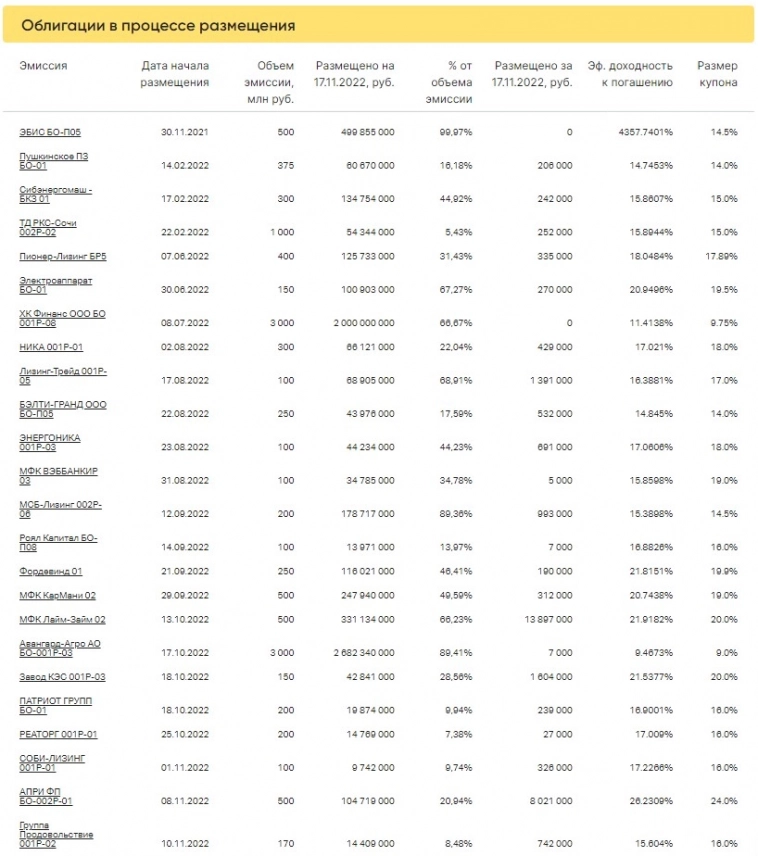

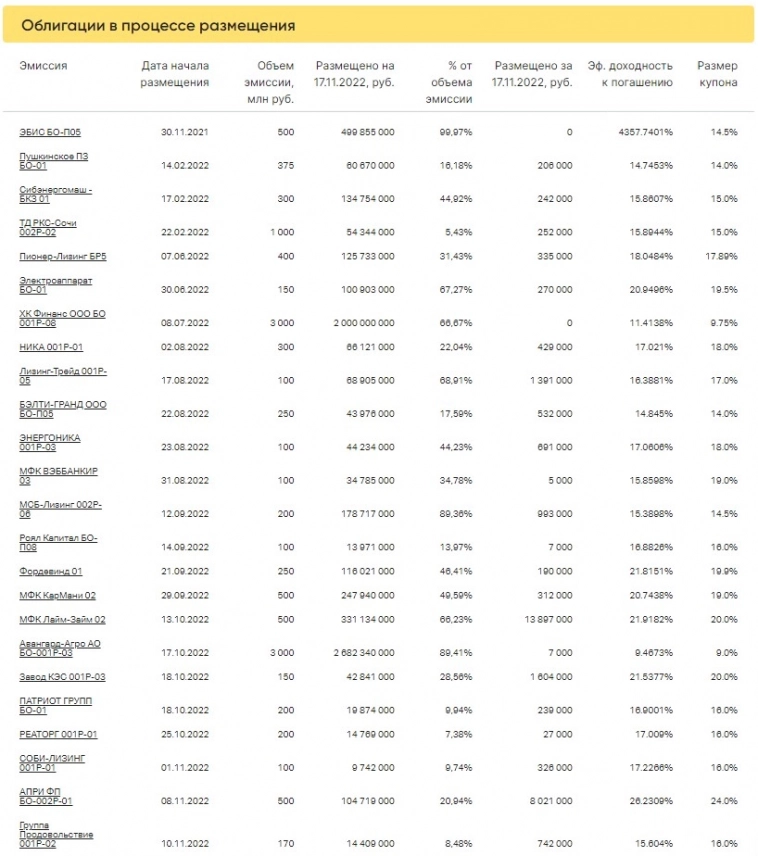

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

- Московская биржа зарегистрировала выпуск облигаций «Эфферон» серии 01. Регистрационный номер — 4B02-01-84943-H. Бумаги включены в Третий уровень котировального списка и Сектор роста.

- НРА подтвердило, что выпуск коммерческих облигаций «ЭкоЛайн-ВторПласт» серии КО-01 продолжает соответствовать принципам «зеленых» облигаций и критериям «зеленого» финансового инструмента.

- Компания «Феррони» выкупила по оферте облигации серии БО-01 на 5,5 млн рублей.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

Коротко о главном на 17.11.2022

- 17 ноября 2022, 12:23

- |

Новый выпуск, книга заявок и рейтинг выпусков:

- Московская биржа зарегистрировала трехлетний выпуск облигаций ФПК «Гарант-Инвест» серии 002Р-05 объемом 1,5 млрд рублей. Регистрационный номер — 4B02-05-71794-H-002P. Бумаги включены в Третий уровень котировального списка.

- «Агрокубань Ресурс» перенесла с 17 ноября сбор заявок на выпуск трехлетних облигаций серии 001Р-01 объемом 3 млрд рублей на более позднюю дату. Ориентир ставки купона — премия не более 350 б.п. к трехлетним ОФЗ. Купоны полугодовые. Организаторы: Газпромбанк, Московский кредитный банк и Россельхозбанк.

- «Эксперт РА» подтвердил кредитные рейтинги выпусков облигаций «Асфальтобетонный завод №1» («АБЗ-1») серий 001Р-01 и 001Р-02 на уровне ruBBB.

- «СлавПроект» принял решение разместить по открытой подписке годовые облигации объемом 300 млн рублей. Номинальная стоимость одной бумаги — 10 тыс. рублей. По выпуску предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента. В настоящее время в процессе размещения находится один выпуск облигаций компании номинальным объемом 300 млн рублей.

( Читать дальше )

Коротко о главном на 16.11.2022

- 16 ноября 2022, 10:32

- |

ОСВО, дефолты и итоги размещений:

( Читать дальше )

- ОР приняла решение о проведении общего собрания владельцев облигаций по всем облигационным выпускам. Планируемая дата проведения ОСВО — 26 декабря 2022 г. До 9 декабря компания намерена направить в НРД все документы, необходимые для голосования.

- ЭБИС допустил дефолты при выплате 12-го купона облигаций серии БО-П01 на 4,49 млн рублей и погашении номинальной стоимости бумаг выпуска в размере 150 млн рублей. Компания также допустила техдефолты при выплате 9-го купона облигаций серии БО-П03 на 4,86 млн рублей и 6-го купона серии БО-П04 на 11,97 млн рублей. У владельцев облигаций ЭБИС серии БО-П05 возникло право требовать досрочного погашения бумаг.

- «Новосибирскхлебопродукт» установил ставку 29-го купона облигаций серии БО-П01 на уровне 12% годовых.

- «Селектел» завершил размещение трехлетнего выпуска облигаций серии 001Р-02R объемом 3 млрд рублей за один день торгов. Ставка купона установлена на уровне 11,5% годовых на весь срок обращения. Купоны полугодовые. Организаторы размещения — Газпромбанк, МКБ и Тинькофф Банк.

( Читать дальше )

Коротко о главном на 15.11.2022

- 15 ноября 2022, 11:36

- |

Старт размещений и кредитная линия:

( Читать дальше )

- «Интерлизинг» сегодня начинает размещение трехлетнего выпуска облигаций серии 001Р-04 объемом 3,5 млрд рублей. Регистрационный номер — 4B02-04-00380-R-001P. Ставка купона установлена на уровне 12,35% годовых на весь срок обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 16,5% номинальной стоимости облигаций будет погашено в даты выплат 7-11-го купонов, еще 17,5% — в дату выплаты 12-го купона. Организаторы — Совкомбанк и банк «Уралсиб».

- «Селектел» сегодня начинает размещение трехлетнего выпуска облигаций серии 001Р-02R объемом 3 млрд рублей. Регистрационный номер — 4B02-02-00575-R-001P. Ставка купона установлена на уровне 11,5% годовых на весь срок обращения. Купоны полугодовые. Организаторы размещения — Газпромбанк, МКБ и Тинькофф Банк.

- «СофтЛайн Трейд» открыл в Сбербанке невозобновляемую кредитную линию для пополнения оборотных средств объемом 3 млрд рублей на срок три года. Размер процентной ставки не сообщается.

( Читать дальше )

Коротко о главном на 14.11.2022

- 14 ноября 2022, 13:06

- |

Ставки купонов, книга заявок и итоги размещения:

( Читать дальше )

- «Селектел» установил ставку купона трехлетнего выпуска облигаций серии 001Р-02R объемом 3 млрд рублей на уровне 11,5% годовых на весь срок обращения. Купоны полугодовые. Сбор заявок прошел 10 ноября. Организаторы размещения — Газпромбанк, МКБ и Тинькофф Банк. Техразмещение запланировано на 15 ноября.

- ФПК «Гарант-Инвест» 14-18 ноября проведет сбор заявок на трехлетние облигации серии 002Р-05 объемом до 1,5 млрд рублей. Ориентир ставки купона установлен на уровне 14,50–14,75% годовых. По выпуску предусмотрены ежеквартальные купоны. Организаторы размещения — BCS Global Markets и Газпромбанк. Техразмещение запланировано на 22 ноября.

- «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» сообщил параметры программы облигаций серии 003P. В рамках бессрочной программы объемом 1 млрд рублей облигации смогут размещаться на срок до 10 лет.

( Читать дальше )

Коротко о главном на 11.11.2022

- 11 ноября 2022, 14:24

- |

Ставки купонов, программа и рейтинговые решения:

( Читать дальше )

- «Интерлизинг» установил ставку купона трехлетнего выпуска облигаций серии 001Р-04 объемом 3,5 млрд рублей на уровне 12,35% годовых на весь период обращения. Купоны ежеквартальные. По выпуску запланирована амортизация: по 16,5% номинальной стоимости облигаций будет погашено в даты выплат 7-11-го купонов, еще 17,5% — в дату выплаты 12-го купона. Техразмещение запланировано на 15 ноября. Организаторы — Совкомбанк и банк «Уралсиб».

- Московская биржа зарегистрировала программу облигаций «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» серии 003P. Регистрационный номер — 4-00381-R-001P-02E. Облигации в рамках программы размещаются по открытой подписке.

- «Селектел» установил финальный ориентир ставки купона трехлетнего выпуска облигаций серии 001Р-02R объемом 3 млрд рублей на уровне 11,5% годовых. Купоны полугодовые. Сбор заявок прошел 10 ноября. Организаторы размещения — Газпромбанк, МКБ и Тинькофф Банк. Техразмещение запланировано на 15 ноября.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал