Высокодоходные облигации

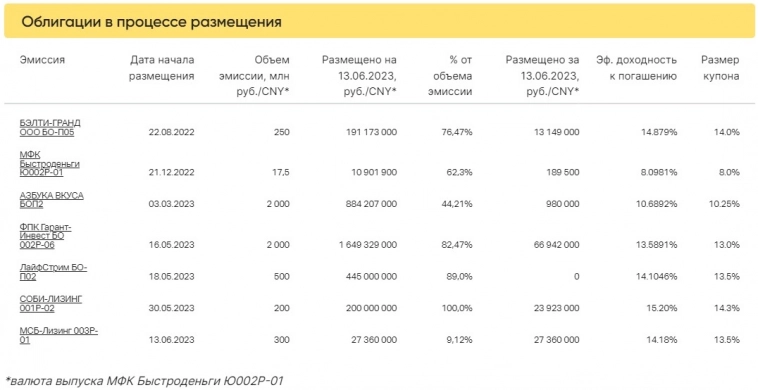

Итоги торгов за 13.06.2023

- 14 июня 2023, 10:50

- |

13 июня стартовало размещение МСБ-Лизинг 003P-01. В первый день торгов было размещено всего 27 млн 360 тыс. из 300 млн рублей (9,12% от объема эмиссии) за 435 сделок.

СОБИ-ЛИЗИНГ 001Р-02 завершил размещение 200 млн, доразместив 23 млн 923 тыс. рублей (159 сделок). Размещение длилось с 30 мая, в общей сложности выпуск разошелся за 2 108 сделок, средняя заявка — 94, 8 тыс.

Суммарный объем торгов в основном режиме по 295 выпускам составил 907,0 млн рублей, средневзвешенная доходность — 12,39%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- 109

- Комментарии ( 0 )

Коротко о главном на 14.06.2023

- 14 июня 2023, 09:44

- |

- МФК «Фордевинд» установила ставку купона трехлетних облигаций серии 001Р-01 объемом 500 млн рублей на уровне 16% годовых на весь период обращения. Купоны ежемесячные. Выпуск будет доступен только для квалифицированных инвесторов. По займу предусмотрена равномерная амортизация в течение последних шести купонных периодов. Организатор — ИК «Иволга Капитал». Размещение выпуска начнется 15 июня.

- «Кифа» 21 июня планирует провести сбор заявок инвесторов на приобретение трехлетних облигаций серии 001Р-01 объемом не менее 200 млн рублей. Ориентир ставки — не более 15% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация: в дату окончания 4-го купона будет погашено 20% от номинала, 8-го купона — 30% от номинала, 12-го купона — 50% от номинала. Организатор — БКС КИБ.

- УК «ОРГ» планирует разместить трехлетние облигации серии БО-02 объемом 300 млн рублей. По выпуску предусмотрено поручительство со стороны ООО «Ойл Ресурс Групп».

( Читать дальше )

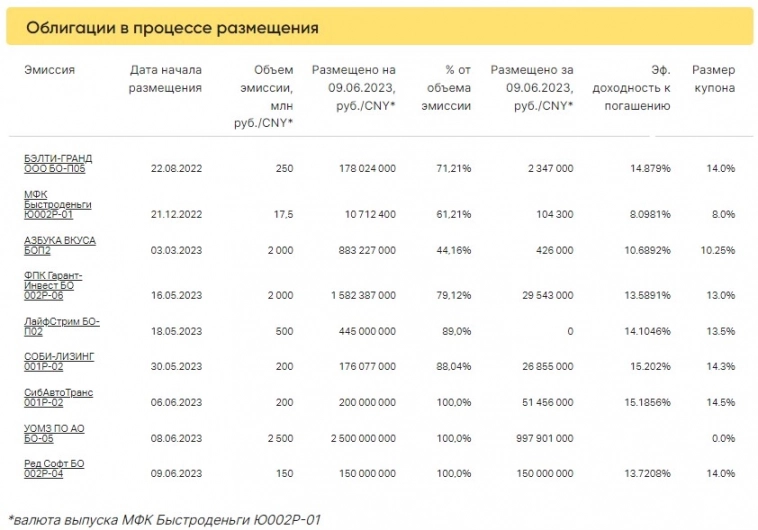

Итоги торгов за 09.06.2023

- 13 июня 2023, 14:18

- |

9 июня стартовало размещение облигаций Ред Софт БО 002Р-04. Выпуск на 150 млн полностью разместился в первый день торгов за 245 сделок. Средняя заявка — 612 245 рублей.

Также завершили размещение 2 выпуска.

СибАвтоТранс 001Р-02 доразместил 51, 4 млн (628 сделок) из 200 млн рублей. Размещение началось 6 июня, в общей сложности выпуск разошелся на первичке за 2 644 сделки. Средняя заявка — 75 643 рубля.

УОМЗ ПО АО БО-05 доразместил 997, 9 млн (1 сделка) из 2, 5 млрд рублей. Размещение началось 8 июня, выпуск разошелся за 54 сделки. Средняя заявка — 46 96 296 рублей.

Суммарный объем торгов в основном режиме по 295 выпускам составил 913,6 млн рублей, средневзвешенная доходность — 12,16%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 13.06.2023

- 13 июня 2023, 14:10

- |

- «МСБ-Лизинг» сегодня начинает размещение трехлетних облигаций серии 003Р-01 объемом 300 млн рублей. Регистрационный номер — 4B02-01-24004-R-002P. Предзаказ на выпуск эмитент провел 9 июня. Ставка купона установлена на уровне 13,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация: по 4,167% от номинала будет погашено в даты окончания 13-35-го купонов и 4,159% от номинала — в дату окончания 36-го купона.

- «ТД РКС» планирует 14 июня провести сбор заявок на трехлетние облигации серии 002Р-03 объемом не более 950 млн рублей. Ориентир ставки купона — 15–15,25% годовых. Купоны ежеквартальные. По выпуску предусмотрено поручительство от ООО «РКС Девелопмент». Организаторами размещения выступят БКС КИБ, Газпромбанк и ИФК «Солид». Техразмещение запланировано на 19 июня.

- «Аренза-Про» планирует 4 июля провести сбор заявок на трехлетние облигации серии 001P-02 объемом 300 млн рублей.

( Читать дальше )

Коротко о главном на 09.06.2023

- 09 июня 2023, 12:00

- |

Старт размещения, новые выпуски и рейтинговые решения

- «Ред Софт» сегодня начинает размещение выпуска трехлетних облигаций серии 002Р-04 объемом 150 млн рублей. Регистрационный номер — 4B02-04-00372-R-002P. Ставка купона установлена на уровне 14% годовых и зафиксирована на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Риком-Траст».

- ООО «МСБ-лизинг» 13 июня начнет размещение трехлетних облигаций серии 003Р-01 объемом 300 млн рублей. Ставка купона установлена на уровне 13,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация: по 4,167% от номинала будет погашено в даты окончания 13-35-го купонов и 4,159% от номинала — в дату окончания 36-го купона.

- «Мосрегионлифт» 15 июня начнет размещение четырехлетних облигаций серии БО-02 объемом 200 млн рублей. Ставка 1-го купона установлена на уровне 15,25% годовых. По выпуску предусмотрена амортизация — в даты выплат 29-48-го купонов будет погашаться по 5% от номинала; а также возможность досрочного погашения облигаций по усмотрению эмитента в даты окончания 13-го, 25-го и 38-го купонов.

( Читать дальше )

Итоги торгов за 08.06.2023

- 09 июня 2023, 11:21

- |

8 июня стартовало два размещения: МФК Лайм-Займ 03 и СмартФакт БО-01-001P. Оба выпуска были размещены за один день.

Суммарный объем торгов в основном режиме по 292 выпускам составил 798 млн рублей, средневзвешенная доходность — 12,44%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 08.06.2023

- 08 июня 2023, 10:42

- |

Старт размещений и новые выпуски

- ПО «Уральский оптико-механический завод имени Э.С. Яламова» (УОМЗ) сегодня начинает размещение по закрытой подписке десятилетних облигаций серии БО-05 объемом 2,5 млрд рублей. Регистрационный номер — 4B02-05-55470-E. Сбор заявок на выпуск прошел 6 июня. Ставка 1-6-го купонов рассчитывается по формуле: ключевая ставка ЦБ плюс 2%. Купоны полугодовые. Выпуск включен в Сектор РИИ Московской биржи. Организаторы — Новикомбанк и Совкомбанк. Также эмитент сообщил о выкупе по оферте 99,1% выпуска облигаций БО-П01 на 3,47 млрд рублей. Цена составила 100% от номинала.

- «СмартФакт» сегодня начинает размещение трехлетних облигаций серии БО-01-001P объемом 150 млн рублей. Регистрационный номер — 4B02-01-00102-L-001P. Ставка купона установлена на уровне 15,75% годовых на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Риком-Траст».

- МФК «Лайм-Займ» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 001P-02 объемом 800 млн рублей.

( Читать дальше )

Итоги торгов за 07.06.2023

- 08 июня 2023, 06:21

- |

7 июня новых размещений не было.

Суммарный объем торгов в основном режиме по 286 выпускам составил 975,3 млн рублей, средневзвешенная доходность — 11,98%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 07.06.2023

- 07 июня 2023, 09:13

- |

Даты размещения и ставки купонов

- ПО «Уральский оптико-механический завод» имени Э.С. Яламова» (УОМЗ) установило премию к ключевой ставке Банка России десятилетних облигаций серии БО-05 объемом 2,5 млрд рублей в размере 2% годовых. Сбор заявок на выпуск прошел 6 июня. Размер ставки 1-6-го купонов будет рассчитываться по формуле: ключевая ставка ЦБ плюс премия. По выпуску предусмотрены полугодовые купоны и оферта через три года. Организаторы — Новикомбанк и Совкомбанк. Техразмещение начнется 8 июня.

- МФК «Лайм-Займ» установило ставку трехлетних облигаций серии 001P-02 объемом 800 млн рублей на уровне 16,5% годовых на весь период обращения. По выпуску предусмотрена амортизация: по 10% от номинала будет погашено в даты окончания 6-го, 12-го, 18-го, 24-го и 30-го купонов. Размещение выпуска по закрытой подписке среди квалифицированных инвесторов начнется 8 июня. Организатор — ИК «Иволга Капитал».

- «Ред Софт» 9 июня начнет размещение выпуска трехлетних облигаций серии 002Р-04 объемом 150 млн рублей. Ставка купона установлена на уровне 14% годовых и зафиксирована на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Риком-Траст».

( Читать дальше )

Итоги торгов за 06.06.2023

- 07 июня 2023, 07:35

- |

6 июня стартовало два размещения: СЕЛЛ-Сервис БО-П02 и СибАвтоТранс 001Р-02. «СЕЛЛ-Сервис» завершил размещение выпуска за один день.

Суммарный объем торгов в основном режиме по 228 выпускам составил 830,9 млн рублей, средневзвешенная доходность — 12,37%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал