Высокодоходные облигации

Коротко о главном на 21.06.2023

- 21 июня 2023, 13:31

- |

- АПРИ «Флай Плэнинг» сегодня начинает второе доразмещение выпуска облигаций серии БО-002Р-02 в объеме 175 млн рублей по цене 101% от номинала. Регистрационный номер — 4B02-02-12464-K-002P. Организатор выпуска — ИК «Иволга Капитал». В результате доразмещения бумаг объем эмиссии увеличится до 1 млрд рублей.

- НПФ «Микран» 27 июня начнет размещение трехлетних облигаций серии БО-01 объемом 500 млн рублей. Ставка купона установлена на уровне 12,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску будет предусмотрено досрочное погашение по усмотрению эмитента в даты окончания 4-го и 8-го купонных периодов.

- «Экспомобилити» 22 июня начнет размещение по закрытой подписке трехлетних коммерческих облигаций серии КО-П08 объемом 200 млн рублей. Ставка 1-4-го купонов установлена на уровне 10,5% годовых. Купоны ежеквартальные. Потенциальные приобретатели коммерческих облигаций — клиенты Экспобанка.

( Читать дальше )

- комментировать

- 152

- Комментарии ( 0 )

Итоги торгов за 20.06.2023

- 21 июня 2023, 09:51

- |

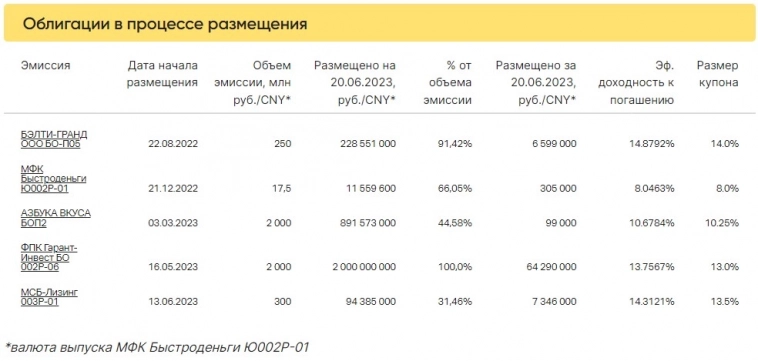

20 июня новых размещений не было.

Завершил размещение ФПК Гарант-Инвест БО 002Р-06, доразместив последние 64 млн 290 тыс. из 2 млрд рублей.

Суммарный объем торгов в основном режиме по 288 выпускам составил 1 020,2 млн рублей, средневзвешенная доходность — 12,1%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 20.06.2023

- 20 июня 2023, 12:39

- |

- АПРИ «Флай Плэнинг» 21 июня начнет второе доразмещение выпуска облигаций серии БО-002Р-02 в объеме 175 млн рублей по цене 101% от номинала. Организатором выступит ИК «Иволга Капитал». В результате доразмещения выпуска объем эмиссии увеличится до 1 млрд рублей.

- «Балтийский лизинг» 23 июня начнет размещение десятилетних облигаций серии БО-П08 объемом от 5 млрд рублей. Сбор заявок на приобретение бумаг эмитент проведет сегодня, 20 июня, с 11:00 до 15:00 по московскому времени. Ориентир ставки купона — не выше 11,4% годовых. Купоны ежемесячные. По выпуску предусмотрена оферта через два года. Организаторы — БКС КИБ, БК «Регион», Газпромбанк, инвестиционный банк «Синара», Тинькофф Банк.

- «Эксперт РА» повысил рейтинг кредитоспособности «ИСК Петроинжиниринг» до уровня ruA со стабильным прогнозом. Ранее у компании действовал рейтинг на уровне ruA-. Изменение оценки обусловлено материальным увеличением финансовых результатов по итогу 2022 г., превышающему ожидания агентства на фоне сохранения показателей долговой нагрузки на низком уровне.

( Читать дальше )

Итоги торгов за 19.06.2023

- 20 июня 2023, 12:35

- |

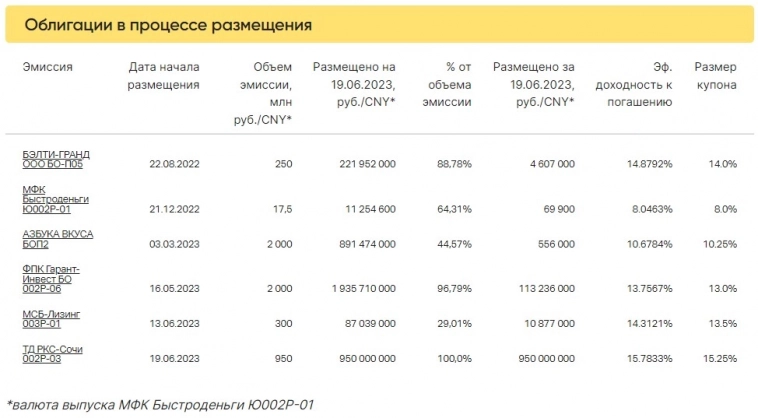

19 июня стартовало размещение ТД РКС-Сочи 002Р-03. Выпуск (950 млн) полностью разместился одним днем торгов за 5 899 сделок, средняя заявка — чуть более 161 тыс. рублей.

На пороге завершения размещения выпуск ФПК Гарант-Инвест БО 002Р-06 (размещено 96,79%).

Суммарный объем торгов в основном режиме по 293 выпускам составил 1167,5 млн рублей, средневзвешенная доходность — 11,88%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 16.06.2023

- 19 июня 2023, 07:25

- |

16 июня новых размещений не было.

Суммарный объем торгов в основном режиме по 287 выпускам составил 884,9 млн рублей, средневзвешенная доходность — 12,18%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 16.06.2023

- 16 июня 2023, 13:02

- |

- «Городской супермаркет» (операционная компания торговой сети «Азбука вкуса») установил ставку 17-20-го купонов облигаций серии БО-П01 на уровне 11% годовых.

- АПРИ «Флай Плэнинг» начал сбор заявок на приобретение по оферте облигаций серии БО-П05, который продлится до 22 июня. Цена приобретения — 100% от номинальной стоимости бумаг. Выкуп состоится 6 июля. Агентом по приобретению облигаций выступит ООО «ИК «Иволга Капитал».

- «Мосрегионлифт» завершил размещение четырехлетних облигаций серии БО-02 объемом 200 млн рублей за один день торгов. Ставка 1-го купона установлена на уровне 15,25% годовых. По выпуску предусмотрена амортизация — в даты выплат 29-48-го купонов будет погашаться по 5% от номинала; а также возможность досрочного погашения облигаций по усмотрению эмитента в даты окончания 13-го, 25-го и 38-го купонов. Организатор — ИК «Диалот».

( Читать дальше )

Итоги торгов за 15.06.2023

- 16 июня 2023, 11:56

- |

15 июня стартовали два размещения, выпуски полностью разместились одним днем торгов. Фордевинд 02 объемом 500 млн рублей за 1 827 сделок, средняя заявка — 273, 7 тыс. рублей и Мосрегионлифт БО-02 объемом 200 млн рублей за 1 648 сделок, средняя заявка — 121, 36 тыс. рублей.

Также завершил размещение ЛайфСтрим БО-П02, доразместив 55 млн рублей. Выпуск объемом 500 млн рублей размещался с 18 мая.

Суммарный объем торгов в основном режиме по 291 выпуску составил 869,7 млн рублей, средневзвешенная доходность — 12,26%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Доход за 21-й купонный период 4-го выпуска выплачен в полном объеме!

- 15 июня 2023, 17:15

- |

📌 Общий размер выплат – 2,936 млн рублей.

📌 Размер купона на одну облигацию – 7,34 рублей.

📌 Общее количество ценных бумаг, по которым осуществлены выплаты – 400 000.

Облигация МФК КарМани 01

Полная информация о выплатах здесь

Коротко о главном на 15.06.2023

- 15 июня 2023, 12:31

- |

- «Мосрегионлифт» сегодня начинает размещение четырехлетних облигаций серии БО-02 объемом 200 млн рублей. Регистрационный номер — 4B02-02-00097-L. Ставка 1-го купона установлена на уровне 15,25% годовых. По выпуску предусмотрена амортизация — в даты выплат 29-48-го купонов будет погашаться по 5% от номинала; а также возможность досрочного погашения облигаций по усмотрению эмитента в даты окончания 13-го, 25-го и 38-го купонов. Организатор — ИК «Диалот».

- МФК «Фордевинд» сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-00616-R-001P. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные. Выпуск доступен только для квалифицированных инвесторов. По займу предусмотрена равномерная амортизация в течение последних шести купонных периодов. Организатор — ИК «Иволга Капитал».

( Читать дальше )

Итоги торгов за 14.06.2023

- 15 июня 2023, 08:02

- |

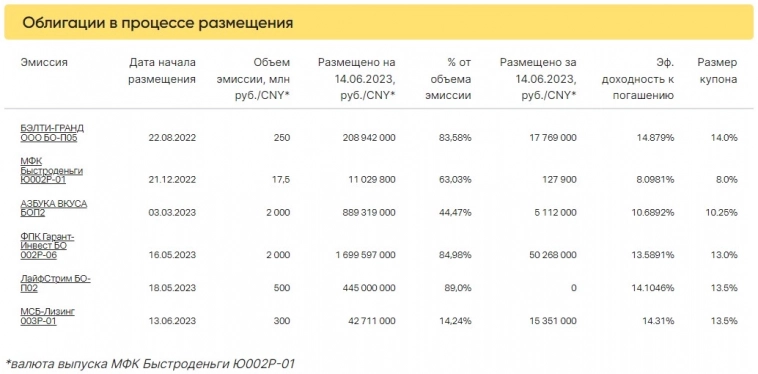

14 июня новых размещений не было.

Суммарный объем торгов в основном режиме по 291 выпуску составил 920,1 млн рублей, средневзвешенная доходность — 12,19%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал