Биржевые облигации

Коротко о главном на 03.08.2023

- 03 августа 2023, 12:13

- |

- «Помощь интернет-магазинам» (ПИМ) сегодня начинает размещение трехлетних облигаций серии БО-02 объемом 175 млн рублей. Регистрационный номер — 4B02-02-00532-R-001P. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 9-11-го купонов. Организатор — GrottBjörn.

- Московская биржа зарегистрировала выпуск облигаций «Завод КЭС» серии 001P-04. Регистрационный номер — 4B02-04-00474-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор Роста. Параметры выпуска пока не раскрываются.

- Московская биржа зарегистрировала выпуск облигаций «Энергоники» серии 001P-04. Регистрационный номер — 4B02-04-00518-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор Роста. Параметры выпуска пока не раскрываются.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 02.08.2023

- 02 августа 2023, 15:25

- |

- Московская биржа зарегистрировала трехлетние облигации «ЭкономЛизинга» серии 001Р-05. Регистрационный номер — 4B02-05-00461-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры займа пока не раскрываются.

- «ФЭС-Агро» планирует 8 августа провести сбор заявок на трехлетние облигации серии 001Р-01 объемом не более 1 млрд рублей. Ориентир ставки купона — 14,5–15% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация: в даты выплат 11-12-го купонов будет погашено по 50% от номинальной стоимости. Организаторы — инвестиционный банк «Синара», Газпромбанк и ИК «Диалот». Техразмещение запланировано на 10 августа.

- Компания «Новые технологии» планируют 10 августа провести сбор заявок на пятилетние облигации серии БО-02 объемом 1 млрд рублей. Ориентир ставки купона — 13–13,5% годовых. Купоны полугодовые. По выпуску предусмотрена оферта через три года. Организаторы — Газпромбанк и инвестиционный банк «Синара». Техразмещение запланировано на 15 августа.

( Читать дальше )

Итоги торгов за 01.08.2023

- 02 августа 2023, 15:23

- |

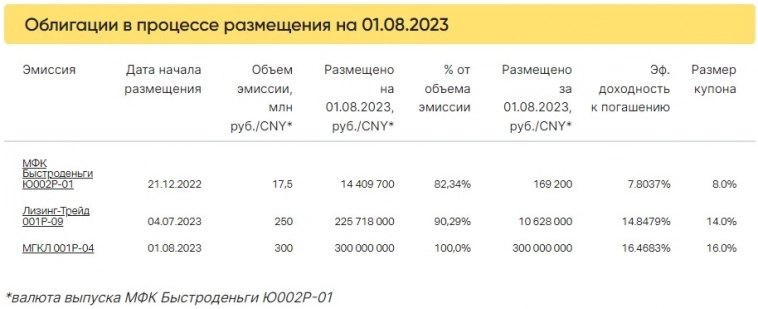

1 августа стартовало и завершилось в первый день торгов размещение МГКЛ 001Р-04. Выпуск объемом 300 млн рублей был полностью размещен за 1 889 сделок. Средняя заявка — 158, 8 тыс. рублей.

Суммарный объем торгов в основном режиме по 310 выпускам составил 1037,8 млн рублей, средневзвешенная доходность — 12,36%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 31.07.2023

- 01 августа 2023, 12:56

- |

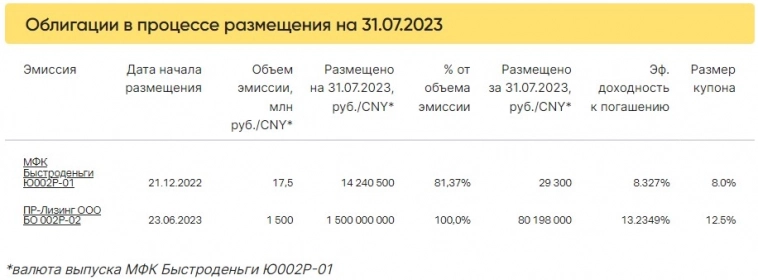

31 июля новых размещений не было.

Завершилось размещение ПР-Лизинг ООО БО 002Р-02. Выпуск объемом 1,5 млрд рублей размещался с 23 июня, 31 июля были размещены последние 80 млн 198 тыс. рублей (5,35 % от объема эмиссии). 2 уровень листинга.

Суммарный объем торгов в основном режиме по 304 выпускам составил 983,6 млн рублей, средневзвешенная доходность — 12,52%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 01.08.2023

- 01 августа 2023, 12:54

- |

- МГКЛ («Мосгорломбард») сегодня начинает размещение облигаций серии 001Р-04 объемом 300 млн рублей и сроком обращения 4,5 года. Ставка купона установлена на уровне 16% годовых на весь период обращения. Выпуск предназначен для квалифицированных инвесторов. Организатор — ИК «Диалот».

- ПИМ 3 августа начнет размещение трехлетних облигаций серии БО-02 объемом 175 млн рублей. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 9-11-го купонов. Организатор — GrottBjörn.

- «Селектел» планирует 15 августа провести сбор заявок на трехлетние облигации серии 001Р-03R объемом 4 млрд рублей. Ориентир доходности — премия не выше 250 б.п. к трехлетним ОФЗ. По выпуску предусмотрены полугодовые купоны. Организатором размещения выступит Газпромбанк.

( Читать дальше )

Коротко о главном на 31.07.2023

- 31 июля 2023, 11:26

- |

- Московская биржа зарегистрировала пятилетние облигации компании «Новые технологии» серии БO-02 объемом 1 млрд рублей. Регистрационный номер — 4B02-02-00069-L. Бумаги включены в Третий уровень котировального списка. Предусмотрена возможность досрочного (в том числе частичного досрочного) погашения облигаций по усмотрению эмитента.

- Московская биржа зарегистрировала выпуск облигаций «ФЭС-Агро» серии 001Р-01. Регистрационный номер — 4B02-01-00435-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются.

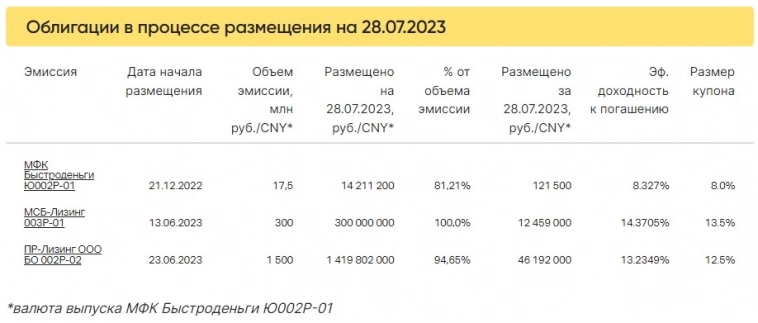

- «МСБ-Лизинг» завершил размещение трехлетних облигаций серии 003Р-01 объемом 300 млн рублей. С выпуском компания вышла на биржу 13 июня 2023 г. Ставка купона установлена на уровне 13,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация: по 4,167% от номинала будет погашено в даты окончания 13-35-го купонов и 4,159% от номинала — в дату окончания 36-го купона.

( Читать дальше )

Итоги торгов за 28.07.2023

- 31 июля 2023, 06:45

- |

28 июля новых размещений не было.

Суммарный объем торгов в основном режиме по 307 выпускам составил 1 млрд 30,8 млн рублей, средневзвешенная доходность — 12,14%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 28.07.2023

- 28 июля 2023, 07:16

- |

Новый выпуск, ставки купонов и рейтинг кредитоспособности:

- Московская биржа зарегистрировала трехлетние облигации «Неолизинг» серии БО-1. Регистрационный номер — 4B02-01-00063-L. Бумаги включены в Третий уровень котировального списка. Бумаги предназначены для квалифицированных инвесторов и будут размещены по закрытой подписке.

- ГК «Самолет» установила ставку 17-20-го купонов облигаций серии БО-П06 на уровне 11,25% годовых.

- «ПР-Лизинг» установил ставку 50-64-го купонов облигаций серии 001P-03 на уровне 11% годовых.

- НКР подтвердило кредитный рейтинг «Агротека» на уровне BB.ru со стабильным прогнозом.

- «Автоэкспресс» приобрел по оферте 10 тыс. коммерческих облигаций серии КО-П05 и 34,9 тыс. коммерческих облигаций серии КО-П09. Цена приобретения составила 100% от номинальной стоимости бумаг плюс НКД.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

( Читать дальше )

Итоги торгов за 27.07.2023

- 28 июля 2023, 06:01

- |

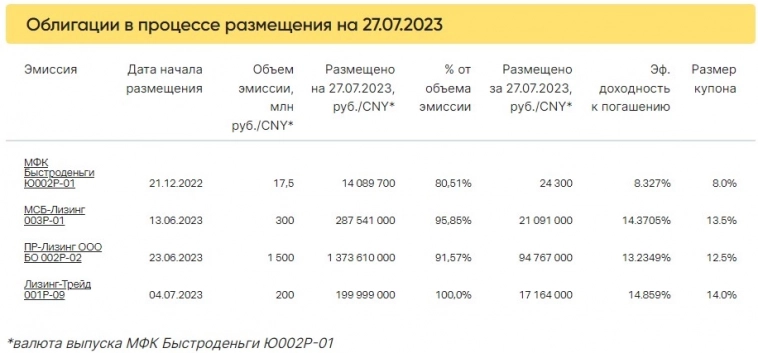

27 июля новых размещений не было.

Завершилось размещение дополнительного выпуска №1 облигаций Лизинг-Трейд 001P-09 объемом 50 млн рублей. Общий объем эмиссии выпуска — 200 млн рублей.

Суммарный объем торгов в основном режиме по 308 выпускам составил 969,5 млн рублей, средневзвешенная доходность — 12,59%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 27.07.2023

- 27 июля 2023, 11:48

- |

- МГКЛ («Мосгорломбард») 1 августа начнет размещение облигаций серии 001Р-04 объемом 300 млн рублей и сроком обращения 4,5 года. Ставка купона установлена на уровне 16% годовых на весь период обращения. Выпуск предназначен для квалифицированных инвесторов.

- «Эксперт РА» отозвал без подтверждения рейтинг кредитоспособности АПРИ «Флай Плэнинг» по просьбе самого эмитента, а также в связи отсутствием достаточной информации для применения действующей методологии. Ранее у компании действовал рейтинг на уровне ruВ со стабильным прогнозом.

- «Эксперт РА» подтвердил рейтинг кредитоспособности «Легенды» и выпуски облигаций серий 001Р-03, серии 001Р-04 и 002Р-01 на уровне ruBBB- со стабильным прогнозом.

- АКРА подтвердило кредитный рейтинг «Артгена» (прежнее название — «Институт стволовых клеток человека» (ИСКЧ)) на уровне BB+(RU) со стабильным прогнозом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал