SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Банки

ЦБ РФ отозвал лицензии у банков «Замоскворецкий» и «Диг-Банк»

- 23 июня 2014, 10:01

- |

Московская и владикавказская кредитные организации являются участниками системы страхования вкладов

Банк России с 23 июня отзывает лицензию на осуществление банковских операций у московской кредитной организации Открытое Акционерное Общество Межрегиональный Коммерческий Банк «Замоскворецкий» и у кредитной организации Открытое акционерное общество Инвестиционный Акционерный Банк «Диг-Банк», зарегистрированной во Владикавказе.

Решение о применении крайней меры воздействия было принято ЦБ РФ в связи с неисполнением банками федеральных законов, регулирующих банковскую деятельность, а также нормативных актов Банка России.

«В рамках надзора за деятельностью ОАО МКБ “Замоскворецкий” установлена существенная недостоверность его отчетности. В связи с потерей ликвидности банк не обеспечивал своевременное осуществление расчетов по счетам клиентов» — говорится в сообщении регулятора. По величине активов банк занимал 438 место в банковской системе РФ.

ИАБ «Диг-Банк» проводилась высокорискованная кредитная политика и не создавались адекватные принятым рискам резервы на возможные потери по ссудной задолженности. В связи с потерей ликвидности банк оказался неспособен своевременно исполнять обязательства перед вкладчиками. По величине активов банк занимал 500 место в банковской системе РФ.

Обе кредитные организации являются участниками системы страхования вкладов.

http://news.mail.ru/economics/18636750/?frommail=1

- комментировать

- Комментарии ( 1 )

Свыше 90% российских банков готовы к отключению от услуг Visa и Mastercard

- 20 июня 2014, 15:45

- |

Свыше 90 проц российских банков-участников международных платежных систем /МПС/ сформировали межхостовые соединения для защиты от возможного отключения сервисов Visa и MasterCard, сообщила в Госдуме председатель Банка России Эльвира Набиуллина.

«Банки создают каналы межбанковского взаимодействия, чтобы снизить риски в краткосрочной перспективе, если они появятся. И сейчас свыше 90 проц прямых участников международных платежных систем уже сформировали такие каналы межбанковского взаимодействия», — сказала глава ЦБ.

Ранее в интервью ИТАР-ТАСС глава ВТБ 24 Михаил Задорнов отмечал, что создание межхостовых соединений между российскими банками планируется завершить до конца мая 2014 года. Однако председатель совета директоров МДМ Банка Олег Вьюгин уточнил, что такая работа может продлиться до конца лета.

Центральный банк РФ рекомендовал банкам создать межхостовые соединения для защиты от действий международных платежных систем.

В письме первого зампреда ЦБ РФ Георгия Лунтовского отмечается, что банкам, являющимся участниками платежных систем, операционные центры которых расположены за пределами РФ, для обеспечения бесперебойного оказания услуг рекомендуется организовывать каналы межбанковского взаимодействия путем заключения двухсторонних соглашений с другими кредитными организациями или участия в иных платежных системах, позволяющие осуществлять внутрироссийские переводы денежных средств с использованием платежных карт МПС без использования их операционных и платежных клиринговых центров.

( Читать дальше )

«Банки создают каналы межбанковского взаимодействия, чтобы снизить риски в краткосрочной перспективе, если они появятся. И сейчас свыше 90 проц прямых участников международных платежных систем уже сформировали такие каналы межбанковского взаимодействия», — сказала глава ЦБ.

Ранее в интервью ИТАР-ТАСС глава ВТБ 24 Михаил Задорнов отмечал, что создание межхостовых соединений между российскими банками планируется завершить до конца мая 2014 года. Однако председатель совета директоров МДМ Банка Олег Вьюгин уточнил, что такая работа может продлиться до конца лета.

Центральный банк РФ рекомендовал банкам создать межхостовые соединения для защиты от действий международных платежных систем.

В письме первого зампреда ЦБ РФ Георгия Лунтовского отмечается, что банкам, являющимся участниками платежных систем, операционные центры которых расположены за пределами РФ, для обеспечения бесперебойного оказания услуг рекомендуется организовывать каналы межбанковского взаимодействия путем заключения двухсторонних соглашений с другими кредитными организациями или участия в иных платежных системах, позволяющие осуществлять внутрироссийские переводы денежных средств с использованием платежных карт МПС без использования их операционных и платежных клиринговых центров.

( Читать дальше )

В чем скрыта главная угроза для мировых банков

- 11 июня 2014, 21:57

- |

Представители мировой банковской отрасли назвали чрезмерное регулирование и политическое вмешательство в качестве основных рисков, превосходящих по своей значимости макроэкономические риски.

Результаты опроса в рамках исследования Banana Skins выявили основные риски для банков. Согласно исследованию банковских рисков Banking Banana Skins за 2014 год, риски чрезмерного регулирования и политического вмешательства поднялись на верхние позиции в рейтинге основных рисков международной банковской отрасли потеснив макроэкономический риск, который в 2012 году считался главной угрозой банковской деятельности.

По мнению подавляющего большинства респондентов, новое регулирование оказывает чрезмерное давление на отрасль и может приостановить восстановление экономики и препятствовать ее росту. Результаты опроса основаны на ответах, полученных от более чем 650 банкиров, представителей регулирующих органов банковской отрасли, аналитиков и экспертов отрасли из 59 стран.

Респонденты отметили, что политическое вмешательство тоже может привести к увеличению затрат и установлению ограничений в банковском секторе. Наибольшая обеспокоенность политическим вмешательством наблюдается у респондентов из стран Европы, где на национальном уровне и на уровне всего Евросоюза были предложены или уже приняты масштабные меры, направленные на повышение надежности банковской системы.

В обзоре также отмечено, что впервые за семь лет снизился уровень беспокойства в отношении перспектив развития банковской системы в целом. Этот факт свидетельствует о том, что экономическая среда, в которой банки осуществляют свою деятельность, наконец, начинает меняться.

( Читать дальше )

Результаты опроса в рамках исследования Banana Skins выявили основные риски для банков. Согласно исследованию банковских рисков Banking Banana Skins за 2014 год, риски чрезмерного регулирования и политического вмешательства поднялись на верхние позиции в рейтинге основных рисков международной банковской отрасли потеснив макроэкономический риск, который в 2012 году считался главной угрозой банковской деятельности.

По мнению подавляющего большинства респондентов, новое регулирование оказывает чрезмерное давление на отрасль и может приостановить восстановление экономики и препятствовать ее росту. Результаты опроса основаны на ответах, полученных от более чем 650 банкиров, представителей регулирующих органов банковской отрасли, аналитиков и экспертов отрасли из 59 стран.

Респонденты отметили, что политическое вмешательство тоже может привести к увеличению затрат и установлению ограничений в банковском секторе. Наибольшая обеспокоенность политическим вмешательством наблюдается у респондентов из стран Европы, где на национальном уровне и на уровне всего Евросоюза были предложены или уже приняты масштабные меры, направленные на повышение надежности банковской системы.

В обзоре также отмечено, что впервые за семь лет снизился уровень беспокойства в отношении перспектив развития банковской системы в целом. Этот факт свидетельствует о том, что экономическая среда, в которой банки осуществляют свою деятельность, наконец, начинает меняться.

( Читать дальше )

Первую карту российской национальной платежной можно ожидать уже в середине 2015 года,ждемс.

- 10 июня 2014, 13:52

- |

Первая национальная платежная карта, выпущенная в рамках Национальной системы платежных карт (НСПК), может быть выпущена в середине 2015 года и сможет работать в кобрендинге с четырьмя платежными системами — китайской UnionPay, японской JCB и международными VISA и MasterCard. Об этом сообщила журналистам заместитель председателя Банка России Татьяна Чугунова.

«Мы надеемся, что в начале следующего года появится инфраструктура всей этой платежной системы, которая сможет пока на себя взять обработку внутристрановых транзакций по международным платежным системам. Во второй половине года появится уже сама платежная система и уже карты новые, и она будет функционировать как полномасштабная. Вот такие у нас планы», — сказала Чугунова.

По ее словам, важную роль сыграло то, что НСПК будет строиться не «с нуля», а на основе технической инфраструктуры одной из действующих платежных систем.

Основными кандидатами являются системы ПРО100 и «Золотая корона».

Зампред подчеркнула, что с момента выпуска новая карта сможет работать к кобрендинге с другими платежными системами, что позволит этой картой сразу расплачиваться за рубежом. При этом внутренние транзакции будут обрабатываться только НСПК.

( Читать дальше )

«Мы надеемся, что в начале следующего года появится инфраструктура всей этой платежной системы, которая сможет пока на себя взять обработку внутристрановых транзакций по международным платежным системам. Во второй половине года появится уже сама платежная система и уже карты новые, и она будет функционировать как полномасштабная. Вот такие у нас планы», — сказала Чугунова.

По ее словам, важную роль сыграло то, что НСПК будет строиться не «с нуля», а на основе технической инфраструктуры одной из действующих платежных систем.

Основными кандидатами являются системы ПРО100 и «Золотая корона».

Зампред подчеркнула, что с момента выпуска новая карта сможет работать к кобрендинге с другими платежными системами, что позволит этой картой сразу расплачиваться за рубежом. При этом внутренние транзакции будут обрабатываться только НСПК.

( Читать дальше )

Китайские махинации?

- 10 июня 2014, 13:48

- |

Крупные банки, в числе которых Citigroup Inc. и Standard Chartered Plc, опасаются, что махинации с запасами металлов в Китае, которые служат обеспечением для выдачи кредитов, могут в действительности иметь значительные масштабы, пишет газета The Wall Street Journal со ссылкой на информированные источники.

Как сообщалось ранее, руководство китайского порта Циндао, одного из крупнейших в стране, решило перепроверить объемы промышленных металлов на складах из-за опасений, что некоторые партии металлов, в том числе меди и алюминия, учитывались по нескольку раз. До настоящего времени объектом пристального внимания были склады менее крупного порта Даган, принадлежащего Циндао, где было выявлено искажение информации о запасах.

Проверка вызвала недовольство у банков, которые не могут получить доступ к обеспечению по займам. Между тем банкиры направили своих представителей в другие хранилища, чтобы убедиться в правильности учета запасов металлов. Теперь им предстоит ответить на вопрос, является ситуация в Циндао исключительной или подобные махинации являются широко распространенной практикой.

( Читать дальше )

Как сообщалось ранее, руководство китайского порта Циндао, одного из крупнейших в стране, решило перепроверить объемы промышленных металлов на складах из-за опасений, что некоторые партии металлов, в том числе меди и алюминия, учитывались по нескольку раз. До настоящего времени объектом пристального внимания были склады менее крупного порта Даган, принадлежащего Циндао, где было выявлено искажение информации о запасах.

Проверка вызвала недовольство у банков, которые не могут получить доступ к обеспечению по займам. Между тем банкиры направили своих представителей в другие хранилища, чтобы убедиться в правильности учета запасов металлов. Теперь им предстоит ответить на вопрос, является ситуация в Циндао исключительной или подобные махинации являются широко распространенной практикой.

( Читать дальше )

Банкиры хотят выгонять ипотечных должников из квартир быстро

- 06 июня 2014, 10:56

- |

Центробанк рассматривает законопроект, предполагающий расширение прав банкиров по отношению к заложенному по кредиту имуществу граждан.

Банкиры хотят ускорить процесс продажи заложенных по ипотечным кредитам квартир, исключив из него заемщиков-должников. Ассоциация российских банков (АРБ) направила в Центробанк законопроект, изменяющий ФЗ «Об исполнительном производстве». Он дает право банкам выступать хранителями находящегося под залогом имущества, после того как на него наложен арест приставами. Действующее законодательство предусматривает необходимость ареста приставами предмета ипотеки перед обращением взыскания на него. Кроме того, сейчас хранителями арестованных по суду квартир чаще всего выступают сами должники.

Согласно новации, приставы смогут назначать хранителями арестованной недвижимости банки, в которых заемщик брал ипотечный кредит. При этом кредитным организациям даже не придется тратить время на различные бюрократические процедуры — они априори будут становиться хранителями арестованных квартир. В результате права граждан на пользование заложенным жильем существенно уменьшаются.

( Читать дальше )

Банкиры хотят ускорить процесс продажи заложенных по ипотечным кредитам квартир, исключив из него заемщиков-должников. Ассоциация российских банков (АРБ) направила в Центробанк законопроект, изменяющий ФЗ «Об исполнительном производстве». Он дает право банкам выступать хранителями находящегося под залогом имущества, после того как на него наложен арест приставами. Действующее законодательство предусматривает необходимость ареста приставами предмета ипотеки перед обращением взыскания на него. Кроме того, сейчас хранителями арестованных по суду квартир чаще всего выступают сами должники.

Согласно новации, приставы смогут назначать хранителями арестованной недвижимости банки, в которых заемщик брал ипотечный кредит. При этом кредитным организациям даже не придется тратить время на различные бюрократические процедуры — они априори будут становиться хранителями арестованных квартир. В результате права граждан на пользование заложенным жильем существенно уменьшаются.

( Читать дальше )

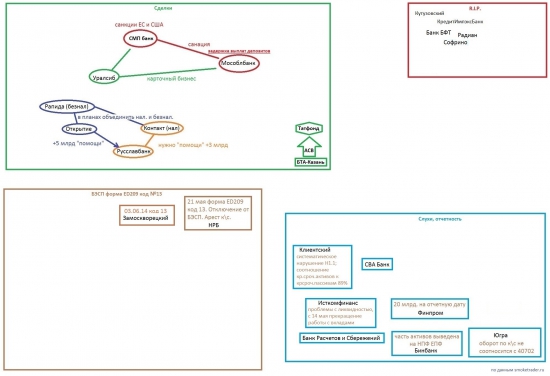

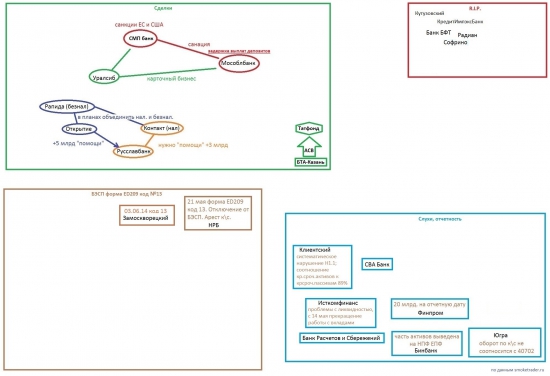

UP^: Слухи, сделки, опасения (карта банковского рынка)

- 03 июня 2014, 16:28

- |

Обновление этой недели:

Сегодня — ED209 банк Замоскворецкий — код 13 БЭСП

Вчера — 2 банка из таблица перешли в RIP + еще один иркутский банк

Представители СМП говорят о доп.проверках депозитных договоров в Мособле, в результате чего есть задержки в выплатах. Есть некоторая «вероятность», что «забаланса» там — в разы больше… И скорее всего Мособл может-таки перейти в правый верхний угол таблицы...

http://smoketrader.ru/index.php/banki/189-bankmap230514

Сегодня — ED209 банк Замоскворецкий — код 13 БЭСП

Вчера — 2 банка из таблица перешли в RIP + еще один иркутский банк

Представители СМП говорят о доп.проверках депозитных договоров в Мособле, в результате чего есть задержки в выплатах. Есть некоторая «вероятность», что «забаланса» там — в разы больше… И скорее всего Мособл может-таки перейти в правый верхний угол таблицы...

http://smoketrader.ru/index.php/banki/189-bankmap230514

Morgan Stanley сократил инвестиции в Россию на треть

- 02 июня 2014, 10:12

- |

Один из крупнейших американских инвестбанков Morgan Stanley сократил в первом квартале инвестиции в Россию на 30 процентов — до 27 миллионов долларов. Это следует из материалов фонда, поданных в Комиссию по ценным бумагам и биржам США. Банк снизил свою долю во всех бумагах, кроме АФК «Система», передает ИТАР-ТАСС.

Инвестиции Morgan Stanley в суверенные и корпоративные облигации сократились с 33 миллионов долларов до 23 миллионов долларов.

Morgan Stanley полностью вышел из капитала розничной группы X5, но купил пакет акций «Фосагро». Сейчас в портфеле у американского банка лежат бумаги «Сбербанка», «Mail.Ru», «Яндекса», «Газпрома», «Лукойла», «Новатэка», «Роснефти», «Мегафона», МТС, РЖД, ВЭБа и других крупных российских компаний.

Ранее банк предположил, что при урегулировании украинского конфликта стоимость российских фондов может вернуться к среднему уровню 2009 года. Аналитики Morgan Stanley пока констатируют позитивный новостной фон для ценных бумаг российских компаний. В частности, это связано с тем, что Евросоюз пока отказался от дальнейшего ужесточения санкций в отношении России.

Представительно банка в России работает с 1994 года. В 2011-м Morgan Stanley выступил одним из организаторов IPO «Яндекса».

Инвестиции Morgan Stanley в суверенные и корпоративные облигации сократились с 33 миллионов долларов до 23 миллионов долларов.

Morgan Stanley полностью вышел из капитала розничной группы X5, но купил пакет акций «Фосагро». Сейчас в портфеле у американского банка лежат бумаги «Сбербанка», «Mail.Ru», «Яндекса», «Газпрома», «Лукойла», «Новатэка», «Роснефти», «Мегафона», МТС, РЖД, ВЭБа и других крупных российских компаний.

Ранее банк предположил, что при урегулировании украинского конфликта стоимость российских фондов может вернуться к среднему уровню 2009 года. Аналитики Morgan Stanley пока констатируют позитивный новостной фон для ценных бумаг российских компаний. В частности, это связано с тем, что Евросоюз пока отказался от дальнейшего ужесточения санкций в отношении России.

Представительно банка в России работает с 1994 года. В 2011-м Morgan Stanley выступил одним из организаторов IPO «Яндекса».

- 3 банка

- 02 июня 2014, 08:54

- |

АКБ «Радиан» (ОАО), рег. № 1675,

БАНК «СОФРИНО» (ЗАО), рег. № 2972

«Банк БФТ» ООО КБ «Банк БФТ», рег. № 2273

Не могу сказать, что стало неожиданностью, давно ждали.

cbr.ru/analytics/plugins/DL_Msg.aspx?id=1020

cbr.ru/analytics/plugins/DL_Msg.aspx?id=1018

cbr.ru/analytics/plugins/DL_Msg.aspx?id=1019

Традиционно, почтим память коллег минутой молчания...

БАНК «СОФРИНО» (ЗАО), рег. № 2972

«Банк БФТ» ООО КБ «Банк БФТ», рег. № 2273

Не могу сказать, что стало неожиданностью, давно ждали.

cbr.ru/analytics/plugins/DL_Msg.aspx?id=1020

cbr.ru/analytics/plugins/DL_Msg.aspx?id=1018

cbr.ru/analytics/plugins/DL_Msg.aspx?id=1019

Традиционно, почтим память коллег минутой молчания...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал