АНАЛИТИКА

ПОЛНЫЙ ОБЗОР! Доллар/Рубль, RTS, Сбербанк, нефть Brent и Евро/Доллар на 27 октября 2021

- 27 октября 2021, 09:41

- |

- комментировать

- Комментарии ( 0 )

GBP/USD: покупаем от баланса маркетмейкера

- 27 октября 2021, 09:20

- |

🕘 Время просмотра ~3 мин.

Актуальные торговые идеи по опционному анализу смотрите далее на YouTube-канале.

( Читать дальше )

Новости российского и зарубежного рынков

- 26 октября 2021, 17:12

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

События (рынки)

• ФРС планирует начать сворачивание экстренного стимулирования в ноябре.

• Мы предполагаем наличие дефицита на рынке угля Китая. Власти ввели верхнюю границу установки цен на уголь, которая превышает текущие цены.

Ожидаемые отчетности:

• Мы ожидаем хорошую отчетность “Магнита” и выплату высоких полугодовых дивидендов. Ожидаемая годовая доходность составляет 9,5%.

• 27 октября ожидается финансовая отчетность “ВТБ”. Мы предполагаем высокие показатели по итогам 9 месяцев.

Отчетности

• “Группа X5” представила хорошую отчетность по итогам 9 месяцев. Однако, доля электронного бизнеса в общей выручке практически не изменилась.

( Читать дальше )

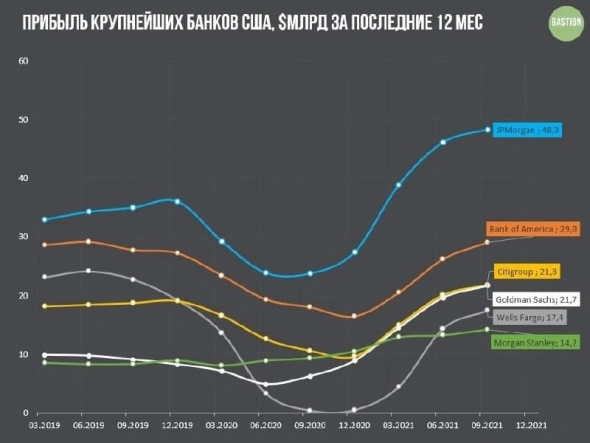

Причины высокой доходности американских банков

- 26 октября 2021, 11:35

- |

Под дашбородом с максимумами и минимумами американских акций подписчик спрашивает, почему банки США так хорошо выглядят по доходности с начала года. Акции JP Morgan прибавили +30%, Bank of America +50%, Morgan Stanley +49%.

Рост акций почти всегда является результатом ожидаемого роста прибыли. Поскольку вся большая шестерка банков США недавно опубликовала отчеты, в режиме брифинга посмотрим, почему они так хорошо себя чувствуют.

JP Morgan: Mcap $492 млрд, P/E 10x, ROE 17,8%

Прибыль в III кв: +24% г/г до $11,2 млрд. Главный источник роста — роспуск резервов под проблемные кредиты на сумму $2,1 млрд. Глава банка Джимми Даймом предупреждает, что такой рост прибыли нельзя считать устойчивым. Инвестиционное подразделение банка в 1,5 раза увеличило доходы от сделок M&A, а также на 30% от торговли акциями.

Bank of America: Mcap $381 млрд, P/E 13x, ROE 11,2%

Прибыль в III кв: +64% г/г до $7,3 млрд. Самым ярким событием в отчетности второго по размерам банка США стал рост доходов от консультационных услуг по управлению активами и инвестициям. Подразделение заработало рекордные $1,2 млрд прибыли.

( Читать дальше )

ПОЛНЫЙ ОБЗОР! Доллар/Рубль, RTS, Сбербанк, нефть Brent и ГАЗПРОМ на 26 октября 2021

- 26 октября 2021, 09:55

- |

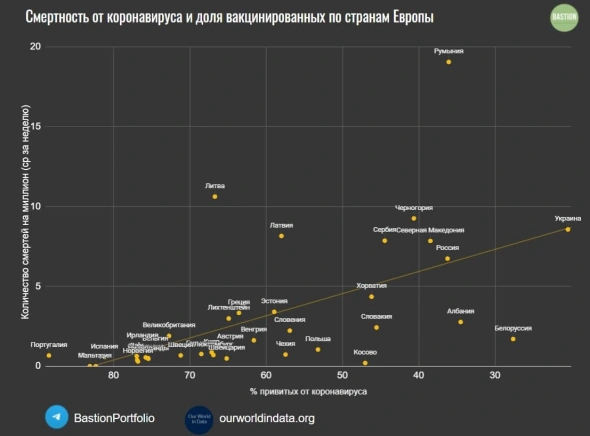

Сколько жизней стоит идея не прививаться?

- 25 октября 2021, 14:22

- |

В статье Financial Times увидел такой график с наглядным отличием по смертности от COVID в Западной и Восточной Европах за последний месяц.

Если в Германии, Франции, Нидерландах смертность от коронавируса сейчас ниже 1 человека в день на миллион жителей, то в Восточной Европе показатель составляет 5 человек в день.

В то время как страны Западной Европы позволяют полную заполняемость стадионов и отменяют масочный режим, в странах Восточной Европы обсуждается введение новых локдаунов.

Почему такое различие в эпидемиологической ситуации стран? Financial Times указывает на очевидную разницу в доле вакцинированного населения.

В Португалии процент привитых составляет 88%, во Франции — 75%, в Германии — 68%. В странах Восточной Европы люди не доверяют вакцинам и не хотят прививаться. Среднее значение доли привитых составляет менее 50%.

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Корпоративные отчетности продолжают двигать американские индексы вверх

- 25 октября 2021, 13:17

- |

Минувшая неделя оказалась небогатой на значимые события-драйверы, что вывело на передний план финансовые результаты компаний. Отметим, что сезон отчетностей в США набирает обороты и пока складывается весьма успешно. Текущая неделя, напротив, окажется очень насыщенной: инвесторы будут ждать дальнейших новостей из Конгресса по программе стимулов, а также наблюдать за развитием ситуации с Evegrande. Кроме того, ожидается публикация ВВП США и ряда других стран за III квартал, заседание ЕЦБ, а также начало 26-го саммита ООН по вопросам климата.

По итогам недели Dow Jones Industrial Average поднялся на 1,08%, индекс широкого рынка Standard & Poor's 500 стал тяжелее на 1,64%, а Nasdaq Composite укрепился на 1,29%. Немецкий индекс DAX в свою очередь снизился на 0,28%, британский FTSE 100 полегчал на 0,41%, а китайский CSI 300 подрос на 0,56%. Долларовый индекс DXY закрылся на уровне 93,64 пункта, потеряв за неделю 0,31%, а валютная пара EUR/USD окрепла на 0,41% до 1,1647.

Доходность 10-летних гособлигаций США за неделю выросла на 5,90 б. п. до 1,648%, британских 10-летних Gilts – на 7,35 б. п. до 1,168%, 10-летних немецких бондов – на 6,75 б. п. до -0,104%.

( Читать дальше )

Анализ и прогноз рынка форекс на 25окт.- 29окт.

- 25 октября 2021, 10:14

- |

Друзья, рад снова видеть вас на канале

«Библиотека финансиста»👋.

Записал для вас видео с анализом валютного рынка на предстоящую неделю. Приятного просмотра!

( Читать дальше )

ПОЛНЫЙ ОБЗОР! Доллар/Рубль, RTS, Сбербанк, нефть Brent и ЗОЛОТО на 24 октября 2021

- 24 октября 2021, 23:29

- |

Пятая волна по евро. Волновая аналитика на 25 - 29 октября

- 23 октября 2021, 16:50

- |

Аналитика по волнам Эллиотта по инструментам: Биткоин, Рубль, Евро, Фунт, Золото, Йена

Таймкоды:

00:00 – Вступление, 00:28 — Евро доллар, 02:46 — Британский фунт, 05:43 — Японская йена, 08:42 – Золото, 11:24 — Российские рубли, 13:18 — Биткоин

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал