АНАЛИТИКА

Еженедельный обзор долговых рынков

- 30 ноября 2021, 14:04

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

РЫНОК ОФЗ ОЧЕВИДНО НЕ ИСКЛЧАЕТ, ЧТО ВМЕСТО ПОВЫШЕНИЯ КЛЮЧЕВОЙ СТАВКИ ДО 8.5% БАНК РОССИИ МОЖЕТ НАЧАТЬ ЕЁ СНИЖЕНИЕ

На фоне глобального risk-off, затронувшего и все российские активы, рынок ОФЗ оказался островком стабильности. Мы считаем, что инвесторы рассудили правильно – если в мире повторяется сценарий весны 2020 года, то Банк России вместо повышения ставки до 8.5% (что ожидалось ещё несколько дней назад) может начать её снижение.

Интересно, что Банк России рассматривал такой сценарий и вот что он писал по этому поводу:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Доллар продолжает бить рекорды в ожидании ужесточения ДКП ФРС

- 29 ноября 2021, 16:14

- |

На минувшей неделе доллар США продемонстрировал существенное укрепление по отношению к валютам развивающихся стран, а индекс DXY достиг в среду нового максимума с июля 2020 года. По итогам торговой пятидневки индекс DXY подрос на 0,05%, до отметки 96,078, а курс EUR/USD прибавил 0,31%, до уровня 1,13228.

Центральным событием для валютных рынков на прошлой неделе стала публикация протокола ноябрьского заседания ФРС. В документе было отмечено, что руководство Федрезерва считает необходимым придерживаться гибкого подхода как в части темпов сворачивания программы покупки активов, так и в отношении сроков повышения процентной ставки. При этом некоторые участники заседания высказывались в пользу более решительного ужесточения монетарной политики из-за сохраняющегося инфляционного давления в стране, что спровоцировало очередную волну укрепления доллара США. Вместе с тем некоторые руководители ФРС все еще полагают, что наблюдаемый рост цен обусловлен влиянием временных факторов.

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Штамм «омикрон» ударил по глобальным рынкам

- 29 ноября 2021, 14:49

- |

Минувшая неделя ознаменовалась коррекцией на глобальных фондовых рынках, основным триггером которой в пятницу стали новости о потенциальных характеристиках нового штамма коронавирусной инфекции, получившего название «омикрон». Тем временем Джей Пауэлл получил назначение на второй срок на посту главы ФРС, а его главный конкурент, Лаэль Брэйнард, станет вице-президентом регулятора. В фокусе внимания на текущей неделе – статистика с рынка труда США, инфляция в ЕС, а также встреча OPEC+ и «борьба» Конгресса с очередной угрозой шатдауна.

По итогам недели Dow Jones Industrial Average опустился на 1,97%, индекс широкого рынка Standard & Poor's 500 стал легче на 2,20%, а Nasdaq Composite ослаб на 3,52%. Немецкий индекс DAX, в свою очередь, упал на 5,59%, британский FTSE 100 полегчал на 2,49%, а китайский CSI 300 снизился на 0,61%. Долларовый индекс DXY закрылся на уровне 96,09 пункта, выиграв за неделю 0,06%, а валютная пара EUR/USD укрепилась на 0,26% до 1,1317.

Доходность 10-летних гособлигаций США за неделю уменьшилась на 7,60 б. п. до 1,482%, британских 10-летних Gilts – на 4,75 б. п. до 0,829%, 10-летних немецких бондов – увеличилась на 0,25 б. п. до -0,342%.

( Читать дальше )

Технический анализ Акций РФ. Полюс выполнил цель снижения. Газпром выполнил цель роста.

- 29 ноября 2021, 10:58

- |

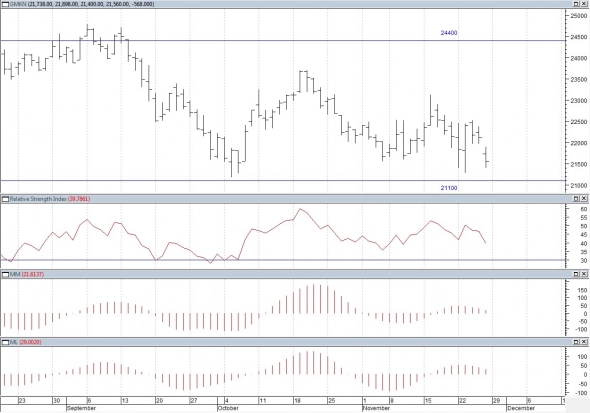

На прошедшей неделе акции Полюса практически выполнили цель снижения 13900, акции Газпрома выполнили цель роста 350.

Акции Газпрома закрылись на уровне 326.

RSI и MACDы нейтральные.

Уровень сопротивления: 400 и 350.

Уровни поддержки: 310 и 273.

Рекомендуется торговать от уровней.

Акции ГМКН закрылись на уровне 21560.

RSI и MACDы нейтральные.

Уровни сопротивления: 24400, 27000 и 31000.

Уровень поддержки: 21100.

Рекомендуется удерживать 50% длинных позиций, стоп в б/у (21100+).

( Читать дальше )

Обзор рынков газа

- 26 ноября 2021, 21:00

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

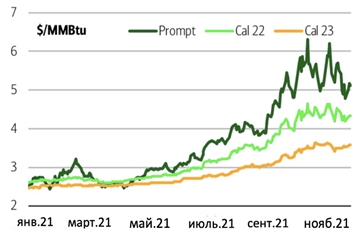

США: После роста до максимума в 6,31 доллара за баррель в начале октября цены на природный газ в США начали снижаться, в настоящее время они торгуются на уровне около 5 долларов за баррель.

Цены на газ (в британских тепловых единицах)

( Читать дальше )

Обзор рынка металлов

- 25 ноября 2021, 18:41

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Алюминий

В последние месяцы цены на алюминий возросли, во многом в силу того, что правительство Китая сократило производство из-за ограничений на рынках электроэнергии. Часть этого предложения может вернуться по мере приближения зимы, а затем также снизить цены. Тем не менее, увеличение поставок из азиатской страны в конечном счете должно быть ограничено установленным ограничением пропускной способности в 45 млн тонн.

Мировой рынок алюминия восстанавливает равновесие. Производство в Китае и во всем мире за его пределами может вырасти в годовом исчислении, однако, в последние месяцы последовательный рост прекратился в силу того, что китайские металлургические заводы продолжают сталкиваться с целым рядом проблем.

( Читать дальше )

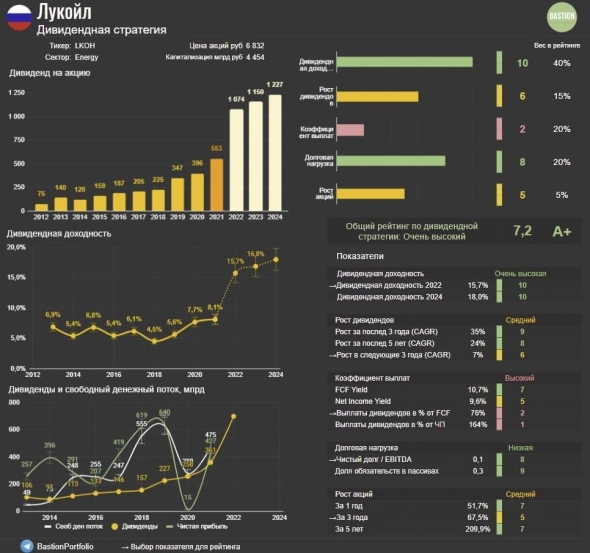

Какие дивиденды ждать от Лукойл?

- 25 ноября 2021, 13:12

- |

Второй нефтедобытчик России Лукойл является стабильным участником дивидендных портфелей многих инвесторов. Компания всегда зарабатывала много кэша, имела низкую долговую нагрузку и стабильно платила дивиденды даже в непростые времена. Каких выплат от компании можно ожидать в будущем?

1. Фокус на последнем отчете. Он отличный. Выручка Лукойл в III квартале 2021 года выросла на 78% в годовом выражении. Чистая прибыль утроилась. Свободный денежный поток для расчета дивидендов составил ₽214 млрд.

Компания платит акционерам 100% от свободного денежного потока, поэтому уже можно подсчитать, что инвесторы заработали за III квартал дивиденд на акцию в ₽309 с текущей доходностью в 4,5%.

2. Инвесторов Лукойл ждет двузначная дивидендная доходность в 2022 году. При текущих ценах на нефть компания заработает около ₽700 млрд свободного денежного потока, что позволит заплатить ₽1070 дивидендов на акцию с текущей доходностью под 16%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал