SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

АНАЛИТИКА

Свой путь

- 28 февраля 2012, 12:29

- |

Весь февраль наш рынок идет своей дорогой. Залив рынка сегодня с утра тому подтверждение, хотя восходящий тренд по прежнему в силе.

Краткосрочные позиции по RIh (167) фиксировали у верхней границы коридора(174), долгосрочные держим, стоп ниже 167.

Вчера рекомендовали покупки золота от 1765, цель 1800, также Сипи при откате к 1350. Сейчас стопы можно переставить на безубыток.

В текущий момент половина портфеля в долгосрочных лонгах. В нашем случае это Сбер(стоп ниже 95) и Норникель(стоп ниже 5500).

Подробнее смотрите в брифинге.

Ведущий: Олег Крот

( Читать дальше )

Краткосрочные позиции по RIh (167) фиксировали у верхней границы коридора(174), долгосрочные держим, стоп ниже 167.

Вчера рекомендовали покупки золота от 1765, цель 1800, также Сипи при откате к 1350. Сейчас стопы можно переставить на безубыток.

В текущий момент половина портфеля в долгосрочных лонгах. В нашем случае это Сбер(стоп ниже 95) и Норникель(стоп ниже 5500).

Подробнее смотрите в брифинге.

Ведущий: Олег Крот

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Апгрейд Северстали за $1,7 миллиарда

- 28 февраля 2012, 11:43

- |

Компания Северсталь является одним из лидеров по рентабельности не только среди российских, но и среди иностранных металлургических компаний. Однако всегда следует стремиться к лучшему.

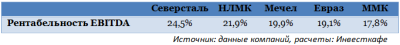

В 2010 году рентабельность Северстали по показателю EBITDA составила 24,1%. Для сравнения: среди других отечественных металлургов показатель был выше только у НЛМК — он составил 28,1%. У ММК рентабельность составила 21,6%, у Мечела — 20,5%, а отличающийся низким значением Евраз показал и вовсе 17,9%. В 2011 году, богатом на различные корпоративные события и мировые неурядицы, ситуация несколько изменилась. В таблице отображены расчеты по последней опубликованной отчетности за 3-й квартал прошлого года — годовая рентабельность посчитана за последний квартал 2010 года и три квартала 2011 года.

Таким образом, очевидно, что

( Читать дальше )

В 2010 году рентабельность Северстали по показателю EBITDA составила 24,1%. Для сравнения: среди других отечественных металлургов показатель был выше только у НЛМК — он составил 28,1%. У ММК рентабельность составила 21,6%, у Мечела — 20,5%, а отличающийся низким значением Евраз показал и вовсе 17,9%. В 2011 году, богатом на различные корпоративные события и мировые неурядицы, ситуация несколько изменилась. В таблице отображены расчеты по последней опубликованной отчетности за 3-й квартал прошлого года — годовая рентабельность посчитана за последний квартал 2010 года и три квартала 2011 года.

Таким образом, очевидно, что

( Читать дальше )

Вторник, премаркет: Заказы на товары длительного пользования в США

- 28 февраля 2012, 09:55

- |

Сегодня, 28 февраля, на открытии торгов в Москве мы ждем нейтральной динамики, возможно, с некоторым перевесом на стороне покупателей. Торговля, скорее всего, пройдет в диапазоне 1580-1600 пунктов по индексу ММВБ.

Ведущий: Евдокиенко Василий

( Читать дальше )

Ведущий: Евдокиенко Василий

( Читать дальше )

Прогноз на завтра-послезавтра...

- 27 февраля 2012, 23:32

- |

В догонку к этому - http://smart-lab.ru/blog/42080.php...

Завтра — послезавтра пых на верх в район 176-178… там набираем мегашорты… крупняк будет перекладываться в шорт и загонять планктон в лонги-долги… вверх будут двигать принудительно...

Идея… залив на объемах выдачи кредитов ЕЦБ и временной разрыв до реального пополнения счетов… новые бабки приятнее пихать по более низким ценам…

Завтра — послезавтра пых на верх в район 176-178… там набираем мегашорты… крупняк будет перекладываться в шорт и загонять планктон в лонги-долги… вверх будут двигать принудительно...

Идея… залив на объемах выдачи кредитов ЕЦБ и временной разрыв до реального пополнения счетов… новые бабки приятнее пихать по более низким ценам…

РЖД - и итоги и перспективы структурной реформы транспортной системы.

- 27 февраля 2012, 21:18

- |

Надо сказать, что в самом словосочетании «структурная реформа» есть что-то пугающее. Хуже только «налоговый маневр», который, как известно, осуществляют сегодня Минфин и Минэкономразвития. Но и структурная реформа тоже ничего. Внушает.

Если говорить непосредственно о железнодорожном транспорте, то основная проблема структурной реформы — ее неумолимость. И еще нежелание считаться с объективной реальностью. Авторы реформы видят в своем детище принципиальную ценность и торжество высших сил, но я лично не склонен к подобным обобщениям. По мне — реформа не реформа, лишь бы здравый смысл не страдал.

А со здравым смыслом получается как-то через раз. Про «пул вагонов», через который половина участников рынка потеряла последние остатки нервной системы, мы сегодня не будем, просто тема очень большая, да и не инвестиционная, а отраслевая, на самом деле. Про все еще грядущую, несмотря на все существующие проблемы с вагонами, либерализацию локомотивов — тоже.

А вот про продажу акций ДЗО отчего бы и не поговорить? Еще осенью мы обсуждали грядущую продажу с аукциона восьми сервисных компаний ОАО РЖД) одного НИИ и одного банка, которые были выставлены на продажу в рамках завершающего этапа структурной реформы.

Аукционы должны были пройти в конце 2011 года, и сегодня, наверное, самое время поинтересоваться, как там идут дела. А в них все неоднозначно.

Нет, есть, конечно, и успехи, причем вполне весомые. Судите сами.

Рославльский ВРЗ продали очень хорошо — за 2,5 млрд руб. против стартовой цены в 1,3 млрд. Барнаульский ВРЗ ушел за 1,25 млрд руб. против стартовой цены в 868 млн. Да, еще Уралтрансбанк продали.

Но по остальным ДЗО аукционы не состоялись. Как сказано в уведомлении, по причине того, что на них было подано менее двух заявок.

И в итоге, несмотря на удачную продажу двух компаний, выручить удалось только 3,8 млрд рублей вместо планировавшихся 7,1, или хотя бы 4,7, в которые я оценивал возможные поступления от продажи сервисных компаний. Не удалось также продать и Рефсервис (о нем я тоже писал, но довольно давно).

Одним словом, подтвердилось очевидное: бизнес интересуется только однозначно прибыльными сегментами — грузовыми операторами. И даже в сервисные компании, тем более в проблемные активы, не говоря уже о планово-убыточной «пассажирке», идут крайне избирательно.

Да и, как показывает практика, операторы операторам рознь. Возьмем Рефсервис. Если ПГК на аукцион выставляли изначально выше бухгалтерской оценки (т.е. с премией), то в данном случае компания продавалась практически по балансовой стоимости — за 3,5 млрд рублей. Но и на таких условиях его никто купить не захотел.

Что же теперь делать РЖД? С одной стороны, нужно выполнять распоряжение правительства: сказано продать — надо продать. Но для выхода на повторную продажу нужно будет провести новую оценку активов и вынести вопрос на совет директоров. При этом нужно будет еще получить директиву правительства для голосования на совете, а на это требуется дополнительное время.

А с другой стороны, раз не купили сейчас, что изменится после повторного выхода на продажу? Понизят втрое цену? Вряд ли. Никто просто не возьмет на себя ответственность: Счетная палата затаскает.

А как повысить привлекательность активов, в общем-то не очень понятно: большинство из них (ну, кроме все того же Рефсервиса) так или иначе обслуживают РЖД. Поэтому работают они на грани рентабельности (чтобы ФНС не цеплялась). И в данной ситуации самый надежный способ повышения привлекательности — поднять цену их услуг для ОАО РЖД. Но это означает повысить собственные затраты, что есть нарушение бюджета РЖД, утвержденного тем же правительством.

В общем, ситуация довольно понятная. И не будь той же структурной реформы, я думаю, ОАО РЖД оставило бы все как есть. Но реформа на марше — надо исполнять. На подходе уже ОАО «Желдорреммаш» и ОАО «Вагонреммаш», по ним есть решение — надо продавать.

Хотя и то и другое предприятие находится примерно в той же ситуации, что и упоминавшиеся выше сервисные компании: рентабельность по чистой прибыли по РСБУ за 2010 год у них не более 2% (отчет за 2011 год еще не опубликован), основным клиентом все еще остается ОАО РЖД. Ну, может быть, ОАО «Вагонреммаш» смотрится поинтереснее за счет того, что обслуживает независимых операторов. Возможно, за него и будет какая-то борьба.

Хотя, если поразмыслить, продавайся рассматриваемые сервисные компании не сегодня, а через несколько лет, битва за них могла бы развернуться очень серьезная. Ведь основными покупателями таких активов являются не рыночные игроки, нацеленные на получение дохода от вложений, а стратегические инвесторы, прежде всего грузовые операторы. Для них интересны снижение рисков за счет владения собственной ремонтной базой и — отчасти — конкурентная борьба. Владелец сервисной компании в определенной степени может оказывать давление на конкурентов, если, конечно, они ремонтируют свой подвижной состав на его мощностях.

Но сейчас операторы увлеченно поглощают друг друга и еще участвуют в бесконечном сериале под названием «Пул вагонов». Поэтому большинству их, что называется, не до того. Вот через несколько лет, когда на рынке останутся пресловутые 5-6 крупных игроков, можно будет выстраивать вертикально интегрированные комплексы и в массовом порядке покупать сервисы. Но до этого, как говорится, надо дожить. А РЖД остается пожелать успеха в нелегком деле соответствия идеологии структурной реформы. И чтобы при этом систему ж/д транспорта еще не разрушить.

Если говорить непосредственно о железнодорожном транспорте, то основная проблема структурной реформы — ее неумолимость. И еще нежелание считаться с объективной реальностью. Авторы реформы видят в своем детище принципиальную ценность и торжество высших сил, но я лично не склонен к подобным обобщениям. По мне — реформа не реформа, лишь бы здравый смысл не страдал.

А со здравым смыслом получается как-то через раз. Про «пул вагонов», через который половина участников рынка потеряла последние остатки нервной системы, мы сегодня не будем, просто тема очень большая, да и не инвестиционная, а отраслевая, на самом деле. Про все еще грядущую, несмотря на все существующие проблемы с вагонами, либерализацию локомотивов — тоже.

А вот про продажу акций ДЗО отчего бы и не поговорить? Еще осенью мы обсуждали грядущую продажу с аукциона восьми сервисных компаний ОАО РЖД) одного НИИ и одного банка, которые были выставлены на продажу в рамках завершающего этапа структурной реформы.

Аукционы должны были пройти в конце 2011 года, и сегодня, наверное, самое время поинтересоваться, как там идут дела. А в них все неоднозначно.

Нет, есть, конечно, и успехи, причем вполне весомые. Судите сами.

Рославльский ВРЗ продали очень хорошо — за 2,5 млрд руб. против стартовой цены в 1,3 млрд. Барнаульский ВРЗ ушел за 1,25 млрд руб. против стартовой цены в 868 млн. Да, еще Уралтрансбанк продали.

Но по остальным ДЗО аукционы не состоялись. Как сказано в уведомлении, по причине того, что на них было подано менее двух заявок.

И в итоге, несмотря на удачную продажу двух компаний, выручить удалось только 3,8 млрд рублей вместо планировавшихся 7,1, или хотя бы 4,7, в которые я оценивал возможные поступления от продажи сервисных компаний. Не удалось также продать и Рефсервис (о нем я тоже писал, но довольно давно).

Одним словом, подтвердилось очевидное: бизнес интересуется только однозначно прибыльными сегментами — грузовыми операторами. И даже в сервисные компании, тем более в проблемные активы, не говоря уже о планово-убыточной «пассажирке», идут крайне избирательно.

Да и, как показывает практика, операторы операторам рознь. Возьмем Рефсервис. Если ПГК на аукцион выставляли изначально выше бухгалтерской оценки (т.е. с премией), то в данном случае компания продавалась практически по балансовой стоимости — за 3,5 млрд рублей. Но и на таких условиях его никто купить не захотел.

Что же теперь делать РЖД? С одной стороны, нужно выполнять распоряжение правительства: сказано продать — надо продать. Но для выхода на повторную продажу нужно будет провести новую оценку активов и вынести вопрос на совет директоров. При этом нужно будет еще получить директиву правительства для голосования на совете, а на это требуется дополнительное время.

А с другой стороны, раз не купили сейчас, что изменится после повторного выхода на продажу? Понизят втрое цену? Вряд ли. Никто просто не возьмет на себя ответственность: Счетная палата затаскает.

А как повысить привлекательность активов, в общем-то не очень понятно: большинство из них (ну, кроме все того же Рефсервиса) так или иначе обслуживают РЖД. Поэтому работают они на грани рентабельности (чтобы ФНС не цеплялась). И в данной ситуации самый надежный способ повышения привлекательности — поднять цену их услуг для ОАО РЖД. Но это означает повысить собственные затраты, что есть нарушение бюджета РЖД, утвержденного тем же правительством.

В общем, ситуация довольно понятная. И не будь той же структурной реформы, я думаю, ОАО РЖД оставило бы все как есть. Но реформа на марше — надо исполнять. На подходе уже ОАО «Желдорреммаш» и ОАО «Вагонреммаш», по ним есть решение — надо продавать.

Хотя и то и другое предприятие находится примерно в той же ситуации, что и упоминавшиеся выше сервисные компании: рентабельность по чистой прибыли по РСБУ за 2010 год у них не более 2% (отчет за 2011 год еще не опубликован), основным клиентом все еще остается ОАО РЖД. Ну, может быть, ОАО «Вагонреммаш» смотрится поинтереснее за счет того, что обслуживает независимых операторов. Возможно, за него и будет какая-то борьба.

Хотя, если поразмыслить, продавайся рассматриваемые сервисные компании не сегодня, а через несколько лет, битва за них могла бы развернуться очень серьезная. Ведь основными покупателями таких активов являются не рыночные игроки, нацеленные на получение дохода от вложений, а стратегические инвесторы, прежде всего грузовые операторы. Для них интересны снижение рисков за счет владения собственной ремонтной базой и — отчасти — конкурентная борьба. Владелец сервисной компании в определенной степени может оказывать давление на конкурентов, если, конечно, они ремонтируют свой подвижной состав на его мощностях.

Но сейчас операторы увлеченно поглощают друг друга и еще участвуют в бесконечном сериале под названием «Пул вагонов». Поэтому большинству их, что называется, не до того. Вот через несколько лет, когда на рынке останутся пресловутые 5-6 крупных игроков, можно будет выстраивать вертикально интегрированные комплексы и в массовом порядке покупать сервисы. Но до этого, как говорится, надо дожить. А РЖД остается пожелать успеха в нелегком деле соответствия идеологии структурной реформы. И чтобы при этом систему ж/д транспорта еще не разрушить.

Обзор фондового рынка США (27 февраля 2012)

- 27 февраля 2012, 16:48

- |

Уровни на S&P 500:

Макроэкономическая статистика США:

Новости компаний:

CBL & Associates Properties Inc (CBL, Financial, REIT — Retail, USA) — Ипотечный инвестиционный траст увеличил квартальные дивиденды на 1 цент до 22 центов на акцию.Смежные акции (KRG, AAT, AKR)

Darling International (DAR, Industrial Goods, Waste Management, USA) — Экспортер мяса сообщил, что ее акции могут вырасти на 25 процентов, поскольку купленная Griffin Industries за $ 872 000 000 повышает продажи и прибыль.

Смежные акции (OME, CLV, BG)

United Stationers Inc. (USTR, Services, Wholesale, Other, USA) — Компания сообщила о выкупе сообственных акций на $100 млн.

Смежные акции (ACU, ASKLF, MAN)

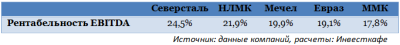

Интересные акции:

LEAP, SAM, MLNK, ILMN, CHRW, UPL, AMRS, TSCO, PHH, PSS, GTLSРейтинги компаний:

Отчеты:

(ЧИТАТЬ ПОЛНОСТЬЮ)

Раскидало зверушек.

- 27 февраля 2012, 14:01

- |

Внутридневные поддержки по основным фьючерсам, границы колебания цен на основе ожидаемой волатильности.

Ведущий: Андрей Архипов

( Читать дальше )

Ведущий: Андрей Архипов

( Читать дальше )

Нерешительные нерезиденты

- 27 февраля 2012, 13:11

- |

Нерезидентов порадовали митинги в поддержку власти, поэтому в пятницу появились покупки. Но настроения у нерезов сейчас очень переменчивые, нервно реагируют на любую новость по выборам в России. Правда это касается мелких инвесторов, крупные уже ушли.

Мы продолжаем работать от лонга. По Rih последние краткосрочные рекомендации были – покупка на пробой 167.

Сейчас возможен откат к 170 -171. Пока не прошли вниз 167, продолжаем работать от покупок.

Из акций – Норникель, зона покупки 5650 -5720, цель 6200, стоп ниже 5500.

Подробнее — в брифинге.

Ведущий: Олег Крот

( Читать дальше )

Мы продолжаем работать от лонга. По Rih последние краткосрочные рекомендации были – покупка на пробой 167.

Сейчас возможен откат к 170 -171. Пока не прошли вниз 167, продолжаем работать от покупок.

Из акций – Норникель, зона покупки 5650 -5720, цель 6200, стоп ниже 5500.

Подробнее — в брифинге.

Ведущий: Олег Крот

( Читать дальше )

Мысли по рынку

- 27 февраля 2012, 13:07

- |

Запись дневного брифинга Freshhh (12:00 мск):

1-ая мин. – Dow на максимумах, объемы торгов на минимумах

4:30 мин. – сегодня долговые размещения Италии, Бельгии, Франции

7 мин. – важнейшие события недели 29 февраля – LTRO 2.0, 1 марта – индексы ISM Mfg США и PMI Mfg Китая

9 мин. – объемы добычи нефти странами ОПЕК – сравниваем Ливию и Иран

12 мин. – объемы торгов на российском рынке

14 мин. – ожидания по ММВБ на сегодня (поддержка на 1580 пунктов – объемный график)

16:50 мин. – смотрим на Лукойл, ВТБ, Сбербанк, Фармстандарт, Газпромнефть

Ведущий: Дмитрий Шагардин

( Читать дальше )

1-ая мин. – Dow на максимумах, объемы торгов на минимумах

4:30 мин. – сегодня долговые размещения Италии, Бельгии, Франции

7 мин. – важнейшие события недели 29 февраля – LTRO 2.0, 1 марта – индексы ISM Mfg США и PMI Mfg Китая

9 мин. – объемы добычи нефти странами ОПЕК – сравниваем Ливию и Иран

12 мин. – объемы торгов на российском рынке

14 мин. – ожидания по ММВБ на сегодня (поддержка на 1580 пунктов – объемный график)

16:50 мин. – смотрим на Лукойл, ВТБ, Сбербанк, Фармстандарт, Газпромнефть

Ведущий: Дмитрий Шагардин

( Читать дальше )

Dow на максимумах, объемы торгов на минимумах

- 27 февраля 2012, 10:36

- |

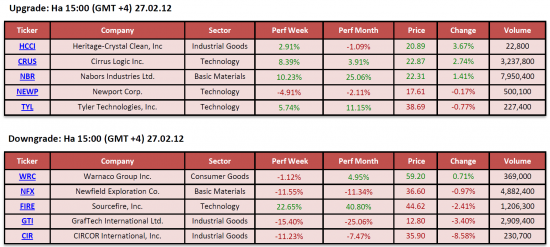

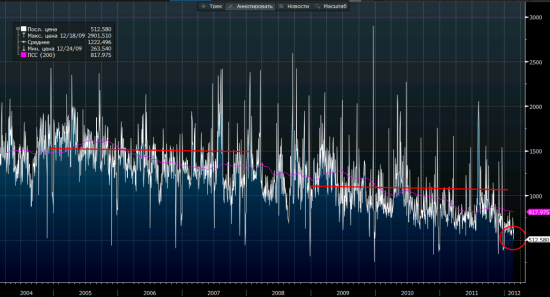

В пятницу индекс Dow Jones достиг нового многолетнего максимума, а объемы торгов на бирже NYSE и по ES (e-mini фьючерс на индекс S&P 500) обновили свои минимумы. Речь идет об американских торгах без учета праздничных дней, когда объемы низкие априори. Судя по всему, в прошлую пятницу объем торгов был минимальным с середины 2009 года. А в целом объемы торгов на NYSE упали примерно на 50% по отношению к средней 2004-2007 годов!

График. Объемы торгов на бирже NYSE, млн. акций

Источник: Bloomberg

Первоисточник: http://www.zerohedge.com/news/nyse-volume-new-decade-low

Посты на эту тему:

http://smart-lab.ru/company/kitfinance/blog/40002.php

http://smart-lab.ru/company/kitfinance/blog/38671.php

http://smart-lab.ru/company/kitfinance/blog/29197.php

График. Объемы торгов на бирже NYSE, млн. акций

Источник: Bloomberg

Первоисточник: http://www.zerohedge.com/news/nyse-volume-new-decade-low

Посты на эту тему:

http://smart-lab.ru/company/kitfinance/blog/40002.php

http://smart-lab.ru/company/kitfinance/blog/38671.php

http://smart-lab.ru/company/kitfinance/blog/29197.php

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал