SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

S&P500

Медвежата, не торопитесь. Америка - период неделя.

- 21 августа 2012, 20:57

- |

- комментировать

- ★1

- Комментарии ( 18 )

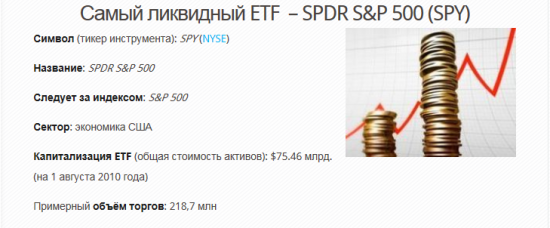

ETF-ы для S&P 500. По капитализации (как индекс). В равных долях (по 0.2%).

- 21 августа 2012, 14:15

- |

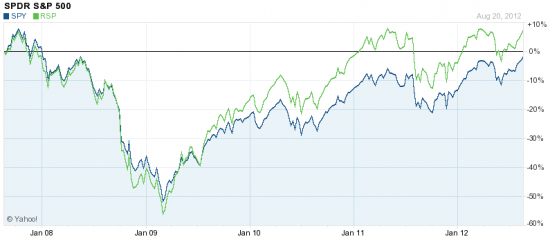

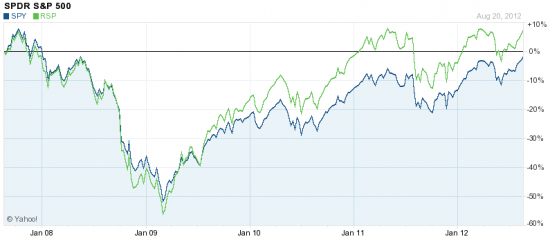

Для сравнения берем два ETF-а (ETF = Exchange Traded Fund).

1. SPY — SPDR S&P 500, всем известный «Спайдер». Держит компании, входящие в индекс as is, т.е. в долях пропорциональных капитализации компаний.

2. RSP — Guggenheim S&P 500 Equal Weight (все компании в равных долях S&P 500 по 0.2%). Ребалансируется раз в квартал.

Оба фонда держат одинаковые компании. Выходящие из индекса убираются их холдингов, входящие добавляются.

Но

( Читать дальше )

1. SPY — SPDR S&P 500, всем известный «Спайдер». Держит компании, входящие в индекс as is, т.е. в долях пропорциональных капитализации компаний.

2. RSP — Guggenheim S&P 500 Equal Weight (все компании в равных долях S&P 500 по 0.2%). Ребалансируется раз в квартал.

Оба фонда держат одинаковые компании. Выходящие из индекса убираются их холдингов, входящие добавляются.

Но

( Читать дальше )

S&P 500

- 19 августа 2012, 18:31

- |

Я не хочу сейчас писать сценарии развития ситуации на фондовых рынках на ближайщее время.

Просто посмотрите на графики фондового индекса S&P 500 и сделайте вывод для себя.

Моя позиция надеюсь понятна.

Первый график — дневной. Второй график — недельный.

( Читать дальше )

Просто посмотрите на графики фондового индекса S&P 500 и сделайте вывод для себя.

Моя позиция надеюсь понятна.

Первый график — дневной. Второй график — недельный.

( Читать дальше )

S&P500 Все еще пока ничего не понятно.

- 17 августа 2012, 12:42

- |

Вчерашний пробой индексом S&P500 верхней границы «большого диапазона», который долго и упорно держался около двух недель, воодушевил инвесторов на дальнейшие покупки. Настроение на рынках заметно улучшилось, игроки готовы к дальнейшему росту, негативные настроения всем уже порядком надоели.

И чтобы совсем не улететь в небеса добавлю маленькую ложечку дегтя в это большое море меда. За всеобщим позитивом остались незамеченными отдельные моменты, которые могут оказать существенное влияние на дальнейшее движение рынков.

Первым моментом и, пожалуй, самым главным, остается неопределенность дальнейшего курса мировых финансовых регуляторов, таких как ЕЦБ и ФРС, в области количественного денежного смягчения. Все-таки будет оно или нет, до конца еще не понятно. ЕЦБ вроде бы сделало все необходимые заявления (правда только устные), Германия их вроде как бы одобрила, а шагов всё не видно. ФРС вообще обо всем этом молчит. Есть предположения, что до президентских выборов в США никакого QE3 не будет, но так же и нет никаких гарантий, что оно будет после этих выборов. Серьезного роста рынка можно ожидать только тогда, когда неопределенность по этим вопросам будет полностью снята, а иначе это будет «бомба», которая может рвануть в любое время.

( Читать дальше )

И чтобы совсем не улететь в небеса добавлю маленькую ложечку дегтя в это большое море меда. За всеобщим позитивом остались незамеченными отдельные моменты, которые могут оказать существенное влияние на дальнейшее движение рынков.

Первым моментом и, пожалуй, самым главным, остается неопределенность дальнейшего курса мировых финансовых регуляторов, таких как ЕЦБ и ФРС, в области количественного денежного смягчения. Все-таки будет оно или нет, до конца еще не понятно. ЕЦБ вроде бы сделало все необходимые заявления (правда только устные), Германия их вроде как бы одобрила, а шагов всё не видно. ФРС вообще обо всем этом молчит. Есть предположения, что до президентских выборов в США никакого QE3 не будет, но так же и нет никаких гарантий, что оно будет после этих выборов. Серьезного роста рынка можно ожидать только тогда, когда неопределенность по этим вопросам будет полностью снята, а иначе это будет «бомба», которая может рвануть в любое время.

( Читать дальше )

Дневные графики S&P500, EURUSD, GOLD, BRENТ на 12.00 мск 17 августа 2012 года

- 17 августа 2012, 12:33

- |

Коллеги, добрый день!

Предлагаю свой взгляд на ДНЕВНЫЕ графики S&P500, EURUSD, GOLD и BRENT по состоянию на 12.00 мск 17.08.2012

( Читать дальше )

Предлагаю свой взгляд на ДНЕВНЫЕ графики S&P500, EURUSD, GOLD и BRENT по состоянию на 12.00 мск 17.08.2012

( Читать дальше )

Почему нет движений к которым все привыкли?

- 16 августа 2012, 23:49

- |

За последние 2 месяца на смартлабе было достаточно много статей и высказываний блогеров, относительно слабости Российского рынка и отсутствии корреляции с американским рынком.

Попробуем разобраться в этом и понять что происходит с рынками. Первым делом хотел бы разместить пояснение относительно Бета коэффициента

( Читать дальше )

Хватит ли двух дней до экспирации в США для остаточной игры верх на нашем рынке?

- 16 августа 2012, 08:12

- |

На ровном внешнем фоне вчера произошло обманное падение. Был вынужден крыть по стопам спекулятивные лонги, открытые в начале роста вторника (благо в микроминус или безубыток). Отечественный Главный маркетмейкер (он же мифический «Кукл») вытряхивает мелких участников. Западный Главный маркетмейкер – словно удав, усыпляет мелких участников, чтобы потом задушить.

Не смотря на очередное выбивание из позиций сегодня опять войду в Газпром с целью взятия максимума от 5 июля на 160,8р, т.к. ожидаю что основной остаточный рост сосредоточится в этой бумаге. По традиции – он всегда растет самым последним перед обвалом. Стоп обозначать сейчас не буду.

Индекс S&P500

7 торговых дней в узком диапазоне 1395-1410. Вероятно, это свечная формация «птичка на проводе», предполагающая резкий обвал. В пятницу в США произойдет экспирация, поэтому сильных движений не предполагается – только микро рост, в среднем по +0.1% в день. Важное сопротивление на 1415п. Картинку приводить не стану – и так знаете, как там скучно.

( Читать дальше )

Не смотря на очередное выбивание из позиций сегодня опять войду в Газпром с целью взятия максимума от 5 июля на 160,8р, т.к. ожидаю что основной остаточный рост сосредоточится в этой бумаге. По традиции – он всегда растет самым последним перед обвалом. Стоп обозначать сейчас не буду.

Индекс S&P500

7 торговых дней в узком диапазоне 1395-1410. Вероятно, это свечная формация «птичка на проводе», предполагающая резкий обвал. В пятницу в США произойдет экспирация, поэтому сильных движений не предполагается – только микро рост, в среднем по +0.1% в день. Важное сопротивление на 1415п. Картинку приводить не стану – и так знаете, как там скучно.

( Читать дальше )

расхождение S&P и VIX

- 16 августа 2012, 03:29

- |

Согласно базовой теории, если значение VIX поднимается выше 40-45, то это говорит о панике на рынке, о том, что инвесторы пребывают в страхе и бегут от риска. Подобные ситуации как раз появляются в те моменты, когда цены находятся около минимальных уровней и в пору начинать думать о долгосрочных покупках. Если же значение опускается к 20 или ниже, то это характеризуется спокойными торгами, рынки находятся в состоянии растущего тренда и кажется, что так будет продолжаться еще очень долго. В эти момент как раз и стоит задумать о том, чтобы начинать фиксировать свои длинные позиции. Чаще всего пиковые значения индекса S&P совпадают с экстремумами по кривой индекса волатильности VIX.

Тем не менее, существуют моменты, когда появляются расхождения между логичной обратной корреляцией индекса S&P500 и VIX. То есть обновление нового локального максимума по индексу широкого рынка может не совпадать с новым минимумом по VIX. Подобного рода дивергенции очень часто становятся предвестниками разворота основной тенденции на рынке. Таким образом, за счет анализа «индекса страха» среднесрочные и долгосрочные инвесторы могут получить полезный сигнал о том, что пора фиксировать свои позиции

( Читать дальше )

Тем не менее, существуют моменты, когда появляются расхождения между логичной обратной корреляцией индекса S&P500 и VIX. То есть обновление нового локального максимума по индексу широкого рынка может не совпадать с новым минимумом по VIX. Подобного рода дивергенции очень часто становятся предвестниками разворота основной тенденции на рынке. Таким образом, за счет анализа «индекса страха» среднесрочные и долгосрочные инвесторы могут получить полезный сигнал о том, что пора фиксировать свои позиции

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал