экономика России

Валюта теряет популярность

- 17 июля 2025, 09:07

- |

Обычно в своих статьях и заметках я пишу о рублёвой денежной массе. Именно от её динамики в реальном выражении зависит динамика ВВП.

Но есть ещё и валютная денежная масса — это валютные счета людей и предприятий.

В своё время я использовал такой показатель: во сколько раз рублёвая денежная масса больше валютной. Назвал его «индексом силы рубля».

Например, индекс 10,2 на 1 июля означает, что на этот момент рублей в распоряжении людей и предприятий было в 10 раз больше, чем валюты.

График 1. Индекс силы рубля

Обратите внимание: это исторический рекорд. Никогда ещё рублёвые средства людей и предприятий не были во столько раз больше валютных средств.

Дело в том, что рублёвая денежная масса растёт (зелёная линия выше нулевой отметки на графике 2).

График 2. Динамика рублёвой и валютной денежных масс

( Читать дальше )

- комментировать

- 3.5К | ★4

- Комментарии ( 15 )

Денежная масса на 1 июля 2025 (инфографика)

- 17 июля 2025, 09:04

- |

15 иллюстраций на тему «денежная масса».

Денежная масса на 1 июля 2025 года установила исторический рекорд и составила 119,2 трлн рублей.

Однако, учёт инфляции меняет картину.

Инфляция и реальная денежная массаТемп роста денежной массы с 26% в феврале 2023 года снизился до 15,1% на 1 июля 2025. Инфляция при этом растёт последние 2 года.

( Читать дальше )

Опрос ЦБ показал, что охлаждение внутреннего спроса сдерживает аппетит компаний к импорту...

- 17 июля 2025, 00:54

- |

Москва. 16 июля. INTERFAX.RU — Сложности с расчетами и логистикой, с которыми российские импортеры столкнулись из-за санкций, удается постепенно преодолевать, однако рост внешних поставок ограничивают не только они: важным сдерживающим фактором является слабеющий внутренний спрос, свидетельствуют итоги проведенного Банком России опроса предприятий.

В среду ЦБ опубликовал свой традиционный обзор «Региональная экономика. Комментарии главных управлений Банка России». В ходе его подготовки были опрошены 11,6 тыс. предприятий.

( Читать дальше )

Очень прикольно

- 16 июля 2025, 17:41

- |

Бюджетная перегрузка: инфраструктурные проекты пострадали первыми

- 16 июля 2025, 14:43

- |

Министр финансов Антон Силуанов заявил, что при формировании проекта федерального бюджета на 2025–2027 годы часть инфраструктурных проектов может быть перенесена на более поздние сроки. По его словам, это необходимо для приоритизации государственных расходов в условиях ограниченных финансовых ресурсов.

Причина подобного подхода к планированию очевидна — это сохраняющийся дефицит федерального бюджета, который требует более осторожного распределения средств, пишут аналитики Freedom Finance Global. В условиях геополитического и санкционного давления, роста расходов на оборону и социальную поддержку, а также ограничений внешних заимствований, Минфину важно сконцентрироваться на первоочередных задачах. Многие крупные государственные проекты в транспортной и социальной инфраструктуре носят очень капиталоемкий характер.

Так, по итогам первого полугодия дефицит бюджета, согласно предварительным данным Минфина, составил 3,694 трлн рублей, или 1,7% ВВП, что уже соответствует годовому прогнозу, установленному весенними поправками в бюджет.

( Читать дальше )

Внешний долг падает — экономика крепнет?

- 16 июля 2025, 13:02

- |

🆕 Друзья, обычно новость о снижении внешнего долга воспринимается как победа: меньше зависим от Запада, меньше платим процентов, устойчивость растёт. И вроде бы — да. С 2023 по 2025 год внешний долг России сократился с $385 млрд до $290 млрд. Почти минус 100 миллиардов. Красиво.

⚠️ Но если копнуть глубже — это не только хорошие новости. И уж точно не повод открывать шампанское.

❓ Что вообще такое внешний долг?

💭 Простыми словами — это все обязательства российских компаний, банков и государства перед иностранными кредиторами. Это могут быть:

🔹 облигации, купленные нерезидентами

🔹 банковские кредиты от зарубежных структур

🔹 прямые займы, депозиты, векселя и т.д.

🕯 Когда внешний долг растёт — говорят: «Россия зависима от внешнего капитала». Когда он падает — вроде бы сигнал к укреплению суверенитета. Но давайте посмотрим, за счёт чего именно он падает.

👀 Кто погашает — государство или частный сектор?

🧮 По последним цифрам видно:

🔹 Госдолг упал с $46 млрд до $19 млрд.

( Читать дальше )

: Россия - четвёртая экономика мира в 2024 году и уровень жизни

- 16 июля 2025, 12:19

- |

Страна осталась на четвертом месте среди крупнейших экономик.

В свою очередь, экономика Японии, которая ранее считалась образцом стабильности и устойчивости, сегодня переживает не лучшие времена, чем и обусловлено резкое увеличение отставания от России.

Интересно сравнить уровень жизни в РФ и Японии, а также других странах...

Какое место мы займем?

ЦБ рассказал, о чём говорят тренды

- 16 июля 2025, 10:36

- |

ЦБ рассказал, о чём говорят тренды в экономике: главное из июльского бюллетеня

Ключевые моменты

• Инфляция. Темпы роста потребительских цен в мае-июне снизились до ~4% на фоне охлаждения спроса из-за жёсткой денежно-кредитной политики, укрепления рубля и сезонного снижения цен на овощи. Для закрепления результата необходима длительная жёсткая ДКП.

• Экономика. Перегрев экономики (превышение спроса над производственными возможностями) продолжается уменьшаться. Во II квартале экономика может немного вырасти относительно I квартала. Восстановление ВВП связано с ускорением в обрабатывающей промышленности.

• Рынок труда. Безработица обновила исторический минимум (2,2%). Это создаёт проинфляционные риски.

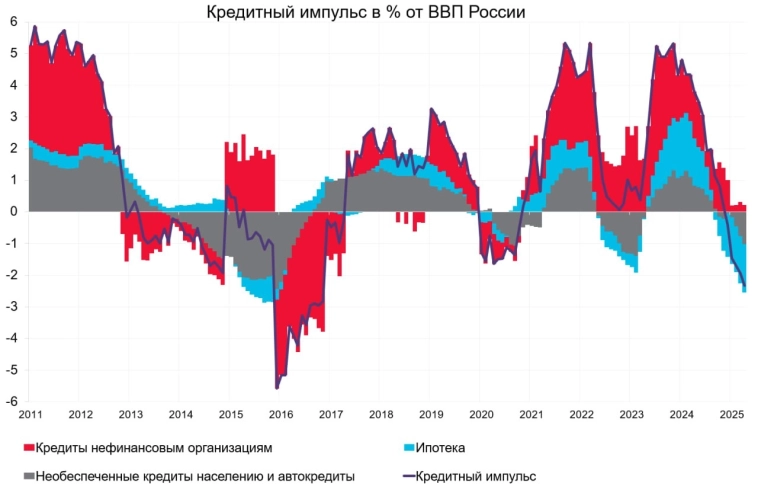

• Кредитование. Жёсткие условия сдерживают спрос на кредиты.

• Ожидание рынка. Июнь и начало июля отметились активностью на рынке рублёвых облигаций. Низкая инфляция подстегнула ожидания более быстрого снижения ключевой ставки. Это привело к росту цен и снижению доходностей облигаций с фиксированным купоном на всех сроках.

( Читать дальше )

Банк России признает стабилизацию инфляции на умеренных значения и охлаждение экономики

- 16 июля 2025, 08:20

- |

Динамика цен и инфляционных ожиданий возвращаются к норме:

•Текущие темпы роста потребительских цен в мае – июне находились вблизи 4%.

• Существенно замедлился рост цен производителей, а также рост издержек и отпускных цен по опросам предприятий (опросы Банка России, ИНП, PMI).

• Снизились с высоких уровней инфляционные ожидания предприятий и населения.

• Конъюнктурные опросы сигнализируют о снижении инфляционных рисков на фоне постепенного охлаждения экономики.

• Товары, сильно зависимые от импорта (в первую очередь электроника), продолжили дешеветь, в прочих категориях (товары повседневного спроса, топливо, стройматериалы) рост цен в июне ускорился.

• Неоднородность инфляции – в товарах нормализация, тогда как в услугах сильно выше нормы.

О причинах замедления инфляции?

• Значительная часть снижения темпов роста цен объясняется охлаждением совокупного спроса под воздействием жесткой ДКП, которое транслируется в цены.

• При этом в динамике цен также сильно проявляется эффект переноса укрепления рубля и сезонное снижение цен на плодоовощную продукцию, которое происходит быстрее, чем обычно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал