SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

сургутнефтегаз

Сургутнефтегаз, отчётность за 2012 год, РСБУ + выводы по сектору

- 22 апреля 2013, 13:30

- |

«Сургутнефтегаз» на закрытие ММВБ на 19/04/2013 стоил 1 152 339 640 000 рублей или $36 531 646 356. Цена о.а. 27,68 рублей. Цена п.а. 21,22 рубля.

Пока отчётности по МСФО «СНГ» я ещё не видел. На сайте её нет. Кто-то говорит, что она будет в конце апреля, кто-то, что она уже должна была выйти, но почему-то её до сих пор нет. Однозначно, можно сказать, что отчётность «Сургута» по МСФО – это главная интрига этого сезона отчётностей. Тем не менее, практически все публичные нефтяные компании были проанализированы. Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Рисунок Бизнес-схема «Сургутнефтегаз»

( Читать дальше )

Пока отчётности по МСФО «СНГ» я ещё не видел. На сайте её нет. Кто-то говорит, что она будет в конце апреля, кто-то, что она уже должна была выйти, но почему-то её до сих пор нет. Однозначно, можно сказать, что отчётность «Сургута» по МСФО – это главная интрига этого сезона отчётностей. Тем не менее, практически все публичные нефтяные компании были проанализированы.

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».Рисунок Бизнес-схема «Сургутнефтегаз»

( Читать дальше )

Наивные инвесторы заработали на золоте + Сургут МСФО

- 15 апреля 2013, 00:26

- |

Наконец-то золото пошло вниз. Отличная недельная свеча! Ждал этого почти два года. Писал об этом в еще в сентябре 2011 http://s30709326463.whotrades.com/blog/43630266748. Полтора года раздавали золото наивным инвесторам по запредельным ценам. К рынку вернулся разум и со временем все встанет на свои места, надеюсь придет понимание, того по чем сейчас продаются многие компании...

Цены на золото дороги как по фундаментальным, так и по техническим данным, ожидаю первую останову в районе 1440, а так дорога ближе к себестоимости добычи. Сам я с золотом ничего не делал, так как смотрю на него, как на один из дополнительных индикаторов для принятия решения для входа в акции и сокращения позиций в облигах.

Еще пару слов о спекулитивной части портфеля, в частности о Сургуте обычки. Покупал под идею публикации отчетности по МСФО. В среду вышло интервью с Богдановым, где он заявил, что компанию совершенно удовлетворяет текущий уровень добычи, и он останется до 2030(!) года на уровне 61-62 млн. т. в год. Считаю это серьезным негативом. Значит компания сможет увеличивать прибыль, только за счет увеличения цен на нефть, что кто бы что не говорил, слабо прогнозируемо. Так же было сказано, что инвесторы не увидят никаких сюрпризов в отчетности. Я это понял, что его кэш примерно в том же объеме будет отражен и в МСФО. Сократил половину позиции в данной компании с небольшим плюсом, дальше посмотрим. В четверг и пятницу акции были хуже других нефтяных фишек.

( Читать дальше )

Цены на золото дороги как по фундаментальным, так и по техническим данным, ожидаю первую останову в районе 1440, а так дорога ближе к себестоимости добычи. Сам я с золотом ничего не делал, так как смотрю на него, как на один из дополнительных индикаторов для принятия решения для входа в акции и сокращения позиций в облигах.

Еще пару слов о спекулитивной части портфеля, в частности о Сургуте обычки. Покупал под идею публикации отчетности по МСФО. В среду вышло интервью с Богдановым, где он заявил, что компанию совершенно удовлетворяет текущий уровень добычи, и он останется до 2030(!) года на уровне 61-62 млн. т. в год. Считаю это серьезным негативом. Значит компания сможет увеличивать прибыль, только за счет увеличения цен на нефть, что кто бы что не говорил, слабо прогнозируемо. Так же было сказано, что инвесторы не увидят никаких сюрпризов в отчетности. Я это понял, что его кэш примерно в том же объеме будет отражен и в МСФО. Сократил половину позиции в данной компании с небольшим плюсом, дальше посмотрим. В четверг и пятницу акции были хуже других нефтяных фишек.

( Читать дальше )

Сургутнефтегаз: наконец-то ясность перспектив и стратегии компании.

- 10 апреля 2013, 15:34

- |

Сургутнефтегаз: наконец-то г-н Богданов прояснил ситуацию со стратегией развития компании и стал поднимать Goodwill Сургута!

Выдержки из интервью Интерфаксу, полную версию читайте на www.interfax.ru:

«Каковы планы компании по добыче на ближайшие 3 года, 5-ти или 10-ти летие?

— В ближайшее время будем держать планку в 61-62 млн тонн нефти в год. Я не вижу экономического смысла наращивать объемы добычи. У нас много неосвоенных запасов и достаточно финансовых средств, чтобы их постепенно вводить в разработку. Например, в Восточной Сибири «Сургутнефтегаз» планирует ввести 6 месторождений до 2018 года, в Западной Сибири — 23 месторождения. В целом по Западной Сибири у нас открыто 37 месторождений, которые нужно осваивать. Понятно, что нет крупных, это средние и мелкие участки, но они вблизи развитой инфраструктуры и дадут свой эффект. Работаем везде в плановом порядке.

Годовой объем в 61-62 млн тонн нефти мы готовы держать вплоть до 2030 года. Я считаю, что нужно рационально использовать природные ресурсы. Можно добывать больше, но нам интереснее эксплуатировать месторождение десятилетиями, постоянно вводя новые технологии, повышая коэффициент нефтеотдачи, чем извлечь из недр единовременно весь потенциал. Чем больше лет работает месторождение, тем дольше сохраняет свою стабильность, достигается более высокий коэффициент нефтеотдачи.

( Читать дальше )

Выдержки из интервью Интерфаксу, полную версию читайте на www.interfax.ru:

«Каковы планы компании по добыче на ближайшие 3 года, 5-ти или 10-ти летие?

— В ближайшее время будем держать планку в 61-62 млн тонн нефти в год. Я не вижу экономического смысла наращивать объемы добычи. У нас много неосвоенных запасов и достаточно финансовых средств, чтобы их постепенно вводить в разработку. Например, в Восточной Сибири «Сургутнефтегаз» планирует ввести 6 месторождений до 2018 года, в Западной Сибири — 23 месторождения. В целом по Западной Сибири у нас открыто 37 месторождений, которые нужно осваивать. Понятно, что нет крупных, это средние и мелкие участки, но они вблизи развитой инфраструктуры и дадут свой эффект. Работаем везде в плановом порядке.

Годовой объем в 61-62 млн тонн нефти мы готовы держать вплоть до 2030 года. Я считаю, что нужно рационально использовать природные ресурсы. Можно добывать больше, но нам интереснее эксплуатировать месторождение десятилетиями, постоянно вводя новые технологии, повышая коэффициент нефтеотдачи, чем извлечь из недр единовременно весь потенциал. Чем больше лет работает месторождение, тем дольше сохраняет свою стабильность, достигается более высокий коэффициент нефтеотдачи.

( Читать дальше )

Здравствуй, ралли?..

- 04 апреля 2013, 14:14

- |

Всем – доброго времени!

Лидеры роста и падения сегодня на 13-25 мск. по Списку 55-ти…

Лидеры роста – Сургутнефтегаз – 3,99%, ММК – 3,28, НЛМК – 3,12, ТГК-5 – 2,97, ФСКЕЭС – 2,27, Аэровлот – 2,22, Северсталь – 2,01, Роснефть – 1,72, Газпром – 1,50. Остальные – меньше 1,5%, пока.

Лидеры падения - ИнтерРАОЕЭС – 2,25%, ТГК-14 – 2,18, ЗаводДиод – 1,85, протек – 1,39, Аптеки36и6 – 1,39, Разгуляй – 1,32 и Распадская – 1,19. Остальные – меньше процента.

Для пущей наглядности происходящего нечто пришлось придумать новые характеристики.

Лидеры роста от минимума дня – ЛСР – 6,82%, ТГК-5 – 6,36, ЗаводДиод – 5,89, ФСКЕЭС – 5,38, НЛМК – 5,12, ММК – 4,89, Сургутнефтегаз – 4,85, Северсталь – 4,82, Холдинг МРСК – 4,30, Автоваз – 4,16. Остальные, включая Квадру, иеньше 4%.

Лидеры роста от открытия дня - ЗаводДиод – 5,89, Сургутнефтегаз – 4,48, Квадра – 3,94, ФСКЕЭС – 3,67, ММК – 3,56, НЛМК – 3,55, Автоваз – 3,36 и Северсталь – 3,14. Остальные – меньше 3%.

( Читать дальше )

Лидеры роста и падения сегодня на 13-25 мск. по Списку 55-ти…

Лидеры роста – Сургутнефтегаз – 3,99%, ММК – 3,28, НЛМК – 3,12, ТГК-5 – 2,97, ФСКЕЭС – 2,27, Аэровлот – 2,22, Северсталь – 2,01, Роснефть – 1,72, Газпром – 1,50. Остальные – меньше 1,5%, пока.

Лидеры падения - ИнтерРАОЕЭС – 2,25%, ТГК-14 – 2,18, ЗаводДиод – 1,85, протек – 1,39, Аптеки36и6 – 1,39, Разгуляй – 1,32 и Распадская – 1,19. Остальные – меньше процента.

Для пущей наглядности происходящего нечто пришлось придумать новые характеристики.

Лидеры роста от минимума дня – ЛСР – 6,82%, ТГК-5 – 6,36, ЗаводДиод – 5,89, ФСКЕЭС – 5,38, НЛМК – 5,12, ММК – 4,89, Сургутнефтегаз – 4,85, Северсталь – 4,82, Холдинг МРСК – 4,30, Автоваз – 4,16. Остальные, включая Квадру, иеньше 4%.

Лидеры роста от открытия дня - ЗаводДиод – 5,89, Сургутнефтегаз – 4,48, Квадра – 3,94, ФСКЕЭС – 3,67, ММК – 3,56, НЛМК – 3,55, Автоваз – 3,36 и Северсталь – 3,14. Остальные – меньше 3%.

( Читать дальше )

Сургутнефтегаз: Цель практически выполнена, возможна фиксация

- 04 апреля 2013, 09:49

- |

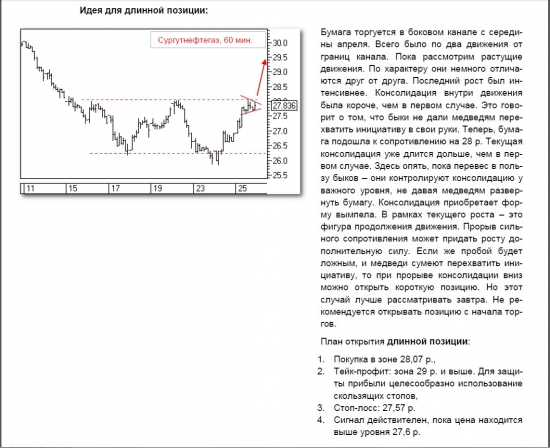

Недавно, в блоге «Сургутнефтегаз: Самое время развернуться», я высказывал предположение, что акции цена на акции Сургутнефтегаз достигла своей разворотной точки, от которой рост может быть возобновлен. Предположение оказалось верным, и последующие 5 торговых сессий были закрыты на положительной территории.

Дневной график:

Вчера оптимизма добавил тот факт, что цена покинула нисходящую тенденцию, пробив верхнюю границу канала, это увело котировки в район мартовских максимумов. По закрытию дня результат + 4,27%.

Возможной целью роста выступает отметка 30, от этого уровня может начаться существенная коррекция.

( Читать дальше )

Дневной график:

Вчера оптимизма добавил тот факт, что цена покинула нисходящую тенденцию, пробив верхнюю границу канала, это увело котировки в район мартовских максимумов. По закрытию дня результат + 4,27%.

Возможной целью роста выступает отметка 30, от этого уровня может начаться существенная коррекция.

( Читать дальше )

Кандидаты на рост вслед за Сургутнефтегазом...

- 03 апреля 2013, 23:36

- |

Доброго времени – всем!

Итоги дня по Списку 55-ти…

Маржинальные акции

Лидеры роста – Сургутнефтегаз – 4,41%, Сургутнефтегаз преф. – 2,99, Аэрофлот – 1,40, Уралкалий – 0,78, Татнефть – 0,64.

Акции Сургутнефтегаза, отскочив от предполагавшейся ранее нижней стороны огромного белого треугольника

вернулись в жёлтый нисходящий канал, из которого сегодня вышли вверх.

Зелёная линия, соединяющая минимум 8 января с минимумом на нижней стороне треугольника, может быть нижней стороной канала с верхней стороной, проведённой через максимум года, выход из которого вверх может привести к тесту верхней стороны треугольника и пробоем вверх…Цели по белому треугольнику вверх могут быть – на 39.70, 41,55 и 47,60 рубля. На завтра интересным представляется сопротивление в районе 30,05(30.047-30.051) рубля из оставшегося незакрытым гэпа от 20-21 февраля.

Возможные ближайшие уровни поддержек и сопротивлений показаны на графике.

Лидеры падения — Распадская – 6,06%, Северсталь – 4,42, ФСКЕЭС – 4,37, ММК – 3,79 и ИнтерРАОЕЭС – 3,50.

( Читать дальше )

Итоги дня по Списку 55-ти…

Маржинальные акции

Лидеры роста – Сургутнефтегаз – 4,41%, Сургутнефтегаз преф. – 2,99, Аэрофлот – 1,40, Уралкалий – 0,78, Татнефть – 0,64.

Акции Сургутнефтегаза, отскочив от предполагавшейся ранее нижней стороны огромного белого треугольника

вернулись в жёлтый нисходящий канал, из которого сегодня вышли вверх.

Зелёная линия, соединяющая минимум 8 января с минимумом на нижней стороне треугольника, может быть нижней стороной канала с верхней стороной, проведённой через максимум года, выход из которого вверх может привести к тесту верхней стороны треугольника и пробоем вверх…Цели по белому треугольнику вверх могут быть – на 39.70, 41,55 и 47,60 рубля. На завтра интересным представляется сопротивление в районе 30,05(30.047-30.051) рубля из оставшегося незакрытым гэпа от 20-21 февраля.

Возможные ближайшие уровни поддержек и сопротивлений показаны на графике.

Лидеры падения — Распадская – 6,06%, Северсталь – 4,42, ФСКЕЭС – 4,37, ММК – 3,79 и ИнтерРАОЕЭС – 3,50.

( Читать дальше )

сургутнефтегаз

- 03 апреля 2013, 17:13

- |

+2.85%… хммм… Может быть, тот чел на встрече смарт-лаба был прав, что надо тарить?

Рынок слабый, а бумажка растёт...

Рынок слабый, а бумажка растёт...

Стратегия: апрель

- 01 апреля 2013, 14:07

- |

Пока стоит честно признать, что стратег из меня никакой. Но моя задача сейчас — не блистать прогнозами, а вырабатывать механизм их построения и отработки. И самая важная часть тут — работа над ошибками.

прошлые идеи:

Итак, я напомню, что в целом я был настроен оптимистично относительно рынков, полагая, что активные кризисы закончились (а вместе с ними и резко упала вероятность tail riskов). Одна из главных идей в стабильных условиях — это грамотный выбор акций, потому что если волатильность на индексах будет небольшой, то в акциях иногда идеи все же будут возникать. Вью был подкреплен апрельскими коллами со страйком 160, который сейчас уже на 21 тыс пунктов вне денег и вероятность их положительного исполнения я оцениваю как ноль.

причина ошибки

Если смотреть на динамику S&P500, то мой стратегический вью скорее верный, чем неверный. НО основный просчет в том, что я отождествлял позитивную динамику SP и РФР, никак не думая, что гэп между этими рынками может вырасти до таких немыслимых величин.

Причем, слабость российского рынка началась еще в феврале, я это признавал в стратегии на март, где и приводил причины слабости, но все же думал, это рынок уже достаточно скорректировался.

Если посмотреть правде глаза, то мы как имели, так и имеем (помимо кипра):

За всю 10-летнюю историю моего присутствия на фондовом рынке картины подобной тому что мы наблюдаем сейчас почти не было.

( Читать дальше )

прошлые идеи:

Итак, я напомню, что в целом я был настроен оптимистично относительно рынков, полагая, что активные кризисы закончились (а вместе с ними и резко упала вероятность tail riskов). Одна из главных идей в стабильных условиях — это грамотный выбор акций, потому что если волатильность на индексах будет небольшой, то в акциях иногда идеи все же будут возникать. Вью был подкреплен апрельскими коллами со страйком 160, который сейчас уже на 21 тыс пунктов вне денег и вероятность их положительного исполнения я оцениваю как ноль.

причина ошибки

Если смотреть на динамику S&P500, то мой стратегический вью скорее верный, чем неверный. НО основный просчет в том, что я отождествлял позитивную динамику SP и РФР, никак не думая, что гэп между этими рынками может вырасти до таких немыслимых величин.

Причем, слабость российского рынка началась еще в феврале, я это признавал в стратегии на март, где и приводил причины слабости, но все же думал, это рынок уже достаточно скорректировался.

Если посмотреть правде глаза, то мы как имели, так и имеем (помимо кипра):

- слабые и ослабевающие макро-показатели

- относительно сильный рубль, который снижает конкурентоспособность экспортеров

- слабую и ослабевающую Европу

- слабые сырьевые рынки

- растущую энергетическую независимость США

- я торгую тем инструментом, интерес к которому сильно снизился

- я отождествлял по привычке динамики S&P500 и RTSI и соотв прогнозы по ним

- S&P500 и RTSI разошлись слишком сильно (выходит за рамки моего опыта)

- я признал очевидную слабость фртс, но при этом жаждил отскока, веря в стабильность текущего состояния рынков

За всю 10-летнюю историю моего присутствия на фондовом рынке картины подобной тому что мы наблюдаем сейчас почти не было.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал