ставка

Валютная вакханалия, отрицательные ставки, и что говорит ЦБ

- 10 июня 2022, 16:06

- |

⏰Начало в 18:00⏰

✍️Темы выпуска: 📌 Валютная вакханалия, отрицательные ставки, и что говорит ЦБ?

📌По факту ЦБ, ставку снизил, что дальше?

📌ЕЦБ не может определится, зреет бунт?

🎙На связи сегодня: Алексей Бобровский и Олег Богданов.

👉Ждем вас! Присоединяйтесь!👈

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Какой станет ставка ЦБ в пятницу?

- 09 июня 2022, 18:52

- |

Какой станет ставка ЦБ в пятницу?

ЦБ Австралии повысил ключевую ставку вдвое сильнее прогноза

- 07 июня 2022, 09:13

- |

Резервный банк Австралии (RBA) повысил ключевую ставку на 50 базисных пунктов, с 0,35% до 0,85%, на фоне продолжающегося роста потребительских цен в стране.

Аналитики в среднем ожидали увеличение на 25 б.п.

Подъем ставки стал новым шагом к сворачиванию экстренного монетарного стимулирования, введенного с целью помочь австралийской экономике во время пандемии. Руководство ЦБ планирует предпринять последующие шаги в процессе нормализации монетарных условий в Австралии в грядущие месяцы. Размер и сроки будущих повышений ставки будут зависеть от поступающих статданных

Нужно готовиться к тому, что (инфляция) будет выше, чем сейчас. Намного выше

ЦБ Австралии повысил ключевую ставку вдвое сильнее прогноза (interfax.ru)

ОПРОС. Какая полная доходность устроит вас на рынке акций России, учитывая риски? Не менее чем % годовых (включая дивиденды):

- 03 июня 2022, 10:44

- |

ОПРОС. Какая полная доходность устроит вас на рынке акций России, учитывая риски? Не менее чем % годовых (включая дивиденды):

Добавьте пожалуйста опросу до 15 плюсов, чтобы он попал на первую страницу.

smart-lab.ru/blog/808519.php

Про турецкую лиру. У лиры много общего с рублём.

smart-lab.ru/blog/808519.php

Про турецкую лиру. У лиры много общего с рублём.

smart-lab.ru/blog/808461.php

ОПРОС. На какую максимальную просадку по портфелю вы готовы в %?

Плюсы в минусах

smart-lab.ru/blog/808429.php

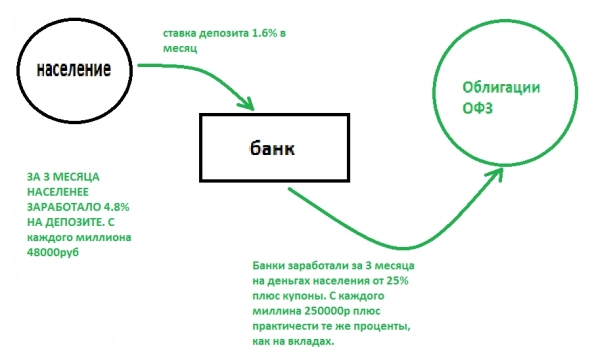

Цепочка: население- банки -облигации.

- 29 мая 2022, 20:31

- |

Ранее набирал уже облигации и акции, далее акции скидывал и перекладывал в облигации корпоративные и субфеды. С пятницы начал покупать акции на купоны, которые распределены таким образом, чтобы приходы были по 4-6 раз в месяц. Получился некий денежный поток, заложенный на несколько лет. Во всяком случае, до тех пор, пока инфляция будет падать и ставку будут понижать до 4% ,

( Читать дальше )

Силовики заставили ЦБ понизить ставку до 11%

- 28 мая 2022, 12:00

- |

«Выясняются некоторые обстоятельства, предшествующие внеочередному заседанию СД Центробанка, на котором было решено снизить ключевую ставку на беспрецедентные 3 %. Руководство ЦБ категорически отказывалось выполнять это требование правительства, мотивируя свою позицию особым юридическим статусом ЦБ и его независимостью от исполнительной власти. (»Мы как церковь -отделены от государства"). Ситуацию удалось изменить после того, как Генпрокуратура начала доследственную проверку по признакам преступлений, предусмотренных ст.286 (превышение должностных полномочий) и ст.293 (халатность) с максимальной санкцией 7 лет лишения свободы, приведшим к аресту значительной части ЗВР. Возбуждение уголовного дела возможно, если эти активы будут официально конфискованы, что квалифицируется как окончание совершения преступления, приведшего к утрате значительных материальных средств."

От себя добавлю. Если это так как пишут в Телеге, а это похоже на правду, то можно ли говорить о независимости ЦБ? От кого зависит ЦБ? Есть такие, что считают от Госдепа)). Думаю через 2 недели ставку ЦБ заставят ещё понизить на 1-2%.

Ищут пожарные, ищет милиция, ищет ЦБ - есть ли способы ослабить рубль?

- 27 мая 2022, 16:49

- |

✍️Темы выпуска:

📌Ищут пожарные, ищет Милиция, ищет ЦБ — есть ли способы ослабить Рубль

📌В ФРС США решили нажать на тормоза, когда пауза в повышении ставки?

📌Дестабилизация энергетического рынка, куда идут цены на нефть и газ?

🎙На связи сегодня: Алексей Бобровский и Олег Богданов.

👉Ждем вас! Присоединяйтесь!👈

( Читать дальше )

Резче, резче нужно, но для начала хоть так…

- 26 мая 2022, 12:11

- |

Ставку на ВНЕплановом заседании опустили с 14% до 11%.

Теперь уже точно на плановом заседании 10 июня её опустят до 10%, а к концу июня до уровня 8-9%.

Т.е. к концу июня по учётной ставке мы вернёмся на уровень до сво.

Напомню, тогда она была 9.5%, а в декабре 2021-го 8%.

В своих заявления ЦБ все ещё говорит о выходе инфляции, ставки на уровень 5-6% только в 2023, а на уровень 4% аж в 2024-м.

Но уже сейчас видно, что в своих «прогнозах» Центральный Банк постоянно опаздывает и не поспевает за стремительным ходом событий, и потом сам же эти прогнозы корректирует и вынужденно подстраивается под новую ситуацию.

Ждем к концу июня ставку 8-9%, к концу лета 5-6%, а концу этого 2022-го – 4% годовых!

t.me/SVasiliev

Вот будет прикол

- 25 мая 2022, 12:32

- |

🏦ЦБ снова пойдет на снижение

- 24 мая 2022, 12:10

- |

Банк России видит возможность снижения ключевой ставки в этом году

🗣По словам зампреда ЦБ Алексея Заботкина, это стоит сделать, потому что инфляция замедляется даже быстрее, чем в 2015 году.

🚀Как считают аналитики Market Power, стремительное укрепление рубля помогает снизить стоимость импортных товаров (правда,с некоторыми нюансами)и замедлить инфляцию, которая в последние две недели вернулась к сезонной норме.

🔹До заседания Банка России 10 июня осталось меньше трех недель. Вероятно, ЦБ снизит ключевую ставку еще на 50-200 базисных пунктов, до 12-13,5%. Итоговое решение ЦБ будет зависеть от скорости замедления инфляции в оставшиеся недели.

🔹В то же время на курс рубля решение по ключевой ставке влияния почти не оказывает, поскольку нерезиденты «заперты» в российских активах и движения капитала в зависимости от уровня доходности инструментов не происходит.

🔹Ожидаем, что к концу этого года ключевая ставка может опуститься до 10-12% годовых. В следующем году цикл смягчения монетарной политики, вероятно, продолжится по мере замедления инфляции и на конец 2023 года ожидаем увидеть ключевую ставку на уровне 8-9%.

Следи за новостями рынка инвестиций в телеграм-канале

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал