ставка

Компания «Пионер-Лизинг» определила ставку 15-го купона по 4-му выпуску биржевых облигаций (ПионЛизБП4)

- 11 июня 2024, 17:33

- |

ООО «Пионер-Лизинг» определило ставку 15-го купона по 4-му выпуску биржевых облигаций (ПионЛизБП4) в размере 21% годовых. Таким образом, размер выплаты на одну облигацию составит 52,36 руб.

Напоминаем, что выплата купонов по данному выпуску производится ежеквартально (каждый 91-й день).

Дата начала купонного периода: 21.06.2024

Дата выплаты купона: 20.09.2024

Андеррайтером облигаций ООО «Пионер-Лизинг» является АО «Инвестиционная компания «НФК-Сбережения» (краткое наименование: ИК НФК-Сбер, код участника торгов – GC0294900000).

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

- комментировать

- Комментарии ( 0 )

Стоимость денег снижается: рынок больше не ждёт повышения ключевой ставки (КС)

- 11 июня 2024, 07:53

- |

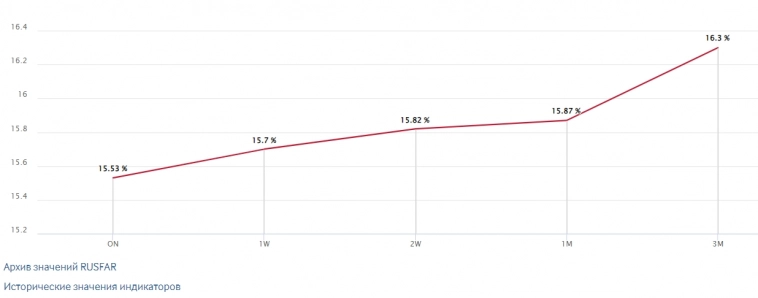

Russian

Secured

Funding

Average

Rate

- Признан Банком России удовлетворяющим требованиям к финансовым индикаторам

- Индикатор рассчитывается на базе самого ликвидного и эффективного сегмента российского денежного рынка – РЕПО с КСУ

- Более 200 участников, подключенных к РЕПО с КСУ, формируют рыночные ставки в анонимном безадресном режиме на стандартные сроки: ON, 1W, 2W, 1M, 3M

- 20 маркет-мейкеров поддерживает котировки

- OIS на RUSFAR на рынке СПФИ

10 июня

07 июня

( Читать дальше )

Денежно-кредитные условия в РФ достигнут максимальной жесткости в 3кв — глава департамента ЦБ Кирилл Тремасов

- 10 июня 2024, 16:16

- |

«По нашим оценкам, именно в следующем квартале мы достигнем максимальной жесткости денежно-кредитных условий», — сказал глава департамента ЦБ Кирилл Тремасов.

Он напомнил, что денежно-кредитная политика (ДКП) влияет на инфляцию с лагом в 3-6 кварталов.

«Если мы увидим, что спрос по-прежнему высокий, спрос продолжает разогреваться и превышает возможности экономики, мы будем готовы повысить ставку. Причем мы готовы это сделать уже на июльском заседании, и повышение это может быть больше, чем 100 базисных пунктов», — заявил глава департамента ЦБ.

t.me/ifax_go — Интерфакс

Крупные компании жалуются на дефицит ликвидности

- 10 июня 2024, 13:46

- |

Заместитель председателя ВЭБ, Константин Вышковский, отметил, что банк заинтересован в привлечении средств в китайских юанях, но высокий уровень ставок делает такие заимствования недоступными. Недостаток юаневой ликвидности ограничивает возможность размещения облигаций в данной валюте на срок свыше года. Тем не менее, ВЭБ внимательно отслеживает ситуацию и надеется в будущем получить возможность привлекать средства в китайской валюте.

Высокие процентные ставки в рублях вынудили большие компании обратиться на рынок иностранной валюты в поисках фондирования, однако обязательная продажа валютной выручки экспортерами может создавать дефицит ликвидности в стране.

Помимо этого, в стране наблюдался дефицит короткой рублевой ликвидности на фоневысоких объемов размещения облигаций в конце мая .

Влияние заседания ЦБ на перспективы нашего рынка

- 09 июня 2024, 16:29

- |

Перед началом новой рабочей недели предлагаю оценить состояние и перспективы нашего рынка. Быть адекватным реальности — это очень важный аспект☝️ успешного трейдинга. А для этого нужно основывать свои решения на фактах🤓

Итак, ставку оставили на уровне 16%. Рынок воспринял это как позитив и в пятницу отреагировал бурным ростом. Правда, продолжалось это недолго, а к завершению торговой сессии бОльшая часть этого отскока была съедена. Почему так? Тому есть несколько причин.

Во-первых, сыграл свою роль чисто эмоциональный фактор. Кого-то наконец «выпустили» из сильно убыточной позиции, и он ее пофиксил на отскоке, что называется перекрестясь и зарекаясь. Во-вторых, по технике стадия бычьего рынка завершилась вместе с пробоем вниз трендовой (синяя линия на графике выше), берущей свое начало в 2023 году. На мой взгляд, в ближашее время индекс в лучшем случае дорастет до коричневой нисходящей (см. график), а дальше продолжится его движение в боковике. Ну а третья причина, самая важная для больших денег, это риторика ЦБ РФ. Напомню, на следующем заседании по ключевой ставке, т.е. 26 июля возможен ее существенный рост, если инфляция не снизится.

( Читать дальше )

Ставка ЦБ, инфляция, перспективы

- 09 июня 2024, 10:32

- |

Ставка Центрального банка России оставлена на прежнем уровне — 16% (уже в четвертый раз подряд).

В этот раз мнения сильно разделились, но голоса аналитиков, уверенных в повышении ставки, звучали особенно сильно. Сам я не люблю гадать на эту тему, но в этот раз почему то был уверен, что ставку сохранят. Так оно и случилось (конечно произошло это вовсе не от моей уверенности).

Если взглянуть на график, то можно заметить, что ставка в 16% итак уже довольно высокая (за последние 10 лет, выше была всего пару раз и довольно не долго). Кроме того, повышение до 17-18% моментального эффекта не вызовет. Так же, как не вызывали моментального эффекта и прошлые повышения ставки. Ужесточение и смягчение денежно-кредитной политики — это процесс. И этот процесс растягивается во времени. Что конечно-же не исключает того, что в дальнейшем ЦБ всё же придется поднимать ставку.

Всё разумеется будет зависеть от ситуации, а она в свою очередь будет зависеть от действий государства и различных приближенных к власти группировок. Пока все их действия выглядят довольно разнонаправленно — одни инфляцию пытаются потушить, другие её разжигают.

( Читать дальше )

Глава ЕЦБ Лагард о дальнейшем снижении ставки: Мы должны какое-то время держать ногу на тормозе

- 08 июня 2024, 16:59

- |

Председатель Европейского центрального банка (ЕЦБ) Кристин Лагард:tass.ru/ekonomika/21048153

«Процентные ставки должны оставаться ограничительными до тех пор, пока это необходимо для обеспечения долгосрочной стабильности цен. Другими словами: мы должны какое-то время держать ногу на тормозе, даже если не так сильно, как раньше».

Рынок затаился в ожидании

- 07 июня 2024, 13:27

- |

Инвесторы ждут позитива от ПМЭФ, несмотря на то, что напряжение никуда не делось. Объявление по ставке перенесли на 17:00 (только я вижу намек на КС 17? Лучше бы перенесли на 15:30!).

Вопрос на засыпку: насколько поднимут ставку после выступления Президента на пленарной сессии?

Герман Греф назвал повышение налогов “вычетом из ВВП” страны. Частные инвестиции минимум в 2-2,5 раза эффективнее государственных, повышение налогов на 1 п.п. ведет к сокращению ВВП на 0,47%, а “плоская шкала” намного проще и удобнее.

Об отмене льготы по долгосрочному владению акциями высказался жестко и конкретно — считает, что ее отмена вызовет “огромную волатильность” на рынке.

Текущую модель экономического роста Греф считает уязвимой:

“Деньги из бюджета и банков направлены на потребительский рынок, товаров не становится больше, цены на них повышаются. Таким образом, производительность труда не растет, а даже падает”, – заметил он.

…На рынке затишье, биржевые страсти улеглись, но напряжение сохранилось. Возможность повышения ставки, стабилизация рубля, переоценка облигаций, отказ Голубых фишек от дивидендов. Реинвестирование забрало ликвидность у рынка, да и геополитика не радует.

( Читать дальше )

Статистика, графики, новости - 07.06.2024 - «Адаптировались к санкциям» (с) Bloomberg

- 07 июня 2024, 05:04

- |

— Зарплаты туземунят!

— Граждане тащат деньги на биржу

— Нефтяные деньги заполонили!

— Кому в США жить тяжело?

Доброе утро, всем привет!

С пятницей, дорогие друзья!

Начнём мы сегодня с… пирамиды Маслоу

( Читать дальше )

Банк Канады снизил учетную ставку на 25 базисных пунктов - до 4,75% (Релиз)

- 05 июня 2024, 17:50

- |

Банк Канады сегодня снизил целевую ставку овернайт до 4¾%, при этом банковская ставка составила 5%, а ставка по депозитам — 4¾%. Банк продолжает политику нормализации баланса.

Мировая экономика выросла примерно на 3% в первом квартале 2024 года, что в целом соответствует прогнозу Апрельского доклада о денежно-кредитной политике (MPR) Банка. В Соединенных Штатах экономика росла медленнее, чем ожидалось, поскольку слабость экспорта и запасов оказала давление на активность. Рост частного внутреннего спроса оставался высоким, но замедлился. В еврозоне активность выросла в первом квартале 2024 года. Экономика Китая также укрепилась в первом квартале, чему способствовали экспорт и промышленное производство, хотя внутренний спрос оставался слабым. Инфляция в большинстве стран с развитой экономикой продолжает снижаться, хотя прогресс на пути к ценовой стабильности является неровным и происходит с разной скоростью в разных регионах. Цены на нефть в среднем близки к предположениям MPR, а финансовые условия практически не изменились с апреля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал