ставка фрс сша

Гриффин из Citadel прогнозирует первое снижение ставки ФРС в декабре. Хочешь с ним поспорить?!

- 02 июня 2024, 18:33

- |

Кен Гриффин, основатель и генеральный директор Citadel LLC, на основании количественных исследований своего научного центра заявил, что Федеральная резервная система может впервые в этом году снизить процентную ставку в декабре, несмотря на сохраняющуюся неопределенность. Выступая на Глобальной конференции Института Милкена в Беверли-Хиллз (ежегодное собрание Института Милкена в отеле Beverly Hilton на Беверли-Хиллз, более известное, как «Бал хищников», обычно посещают известные личности - министр финансов США Стивен Мнучин и исполнительный директор Goldman Sachs Дэвид Соломон и многие другие), Гриффин подчеркнул, что «устойчивая инфляция в сфере услуг» и предстоящие президентские выборы в США могут осложнить сроки любого потенциального снижения ставки.

Гриффин отметил, что инфляция может снизиться в период выборов, но это может удержать ФРС от корректировки ставок из-за опасений по поводу предполагаемого политического вмешательства.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Уолл-стрит ожидает первое снижение ставки в сентябре

- 28 мая 2024, 10:13

- |

headlines F:

Инвестбанки сильно пересмотрели свои ожидания по ставке в сравнении с прогнозами в конце февраля,

Сейчас на Уолл-стрит большинство ожидает первое снижение ставки в сентябре, а среднее значение, на которое, согласно ожиданиям, сократится ставка в 2024 году составляет 0.43%.

В феврале инвестбанки ожидали первое снижение в мае-июне, в совокупности на 1.11% к концу 2024 года.

headlines F.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Технический анализ: t.me/headlines_TA_bot

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Goldman Sachs теперь ждет первого снижения ставки ФРС в сентябре

- 27 мая 2024, 15:44

- |

Goldman теперь ожидает, что ставка будет впервые снижена на 25 базисных пунктов в сентябре, а не в июле, как ожидалось ранее. Рынок также придерживается этого мнения, оценивая вероятность сентябрьского снижения в 54%, а июльского — всего в 12%.

Эксперты банка указали на недавние заявления представителей ФРС о том, что для решения о снижении ставки в июле потребуется не только замедление инфляции, но и сигналы существенного ослабления деловой активности или рынка труда.

По мнению экономистов Goldman, полной уверенности в снижении ставки в сентябре нет. «Руководство ФРС, как нам кажется, разделяет спокойный взгляд на инфляционный прогноз и будет готово снизить ставку скорее раньше, чем позже. Однако ряд членов Федерального комитета по операциям на открытом рынке (FOMC) все еще более обеспокоен высокой инфляцией и менее расположен голосовать за снижение ставки».

( Читать дальше )

Прогнозы по ключевым ставкам ЦБ для развитых экономик мира

- 25 мая 2024, 12:39

- |

Хотя инфляция в США замедлилась во второй половине прошлого года, ценовые давления вернулись в 2024 году, заставляя инвесторов переосмыслить, насколько скоро центральные банкиры снизят ставки.

Несмотря на недавнее увеличение, прогноз по процентным ставкам для многих экономик выглядит оптимистичным благодаря смягченным энергетическим ценовым ударом и уменьшению нарушений в поставочных цепочках. Тем не менее, остаются краткосрочные риски, включая устойчиво высокую инфляцию в сфере услуг, затрудняющую прогнозы.

Эта графика показывает прогноз процентной ставки для передовых экономик, основанный на Всемирном экономическом прогнозе Международного валютного фонда (МВФ) на 2024 год.

Как мы видим, прогнозируется, что США впервые снизят ставку во втором квартале 2024 года.

В целом, ставки будут снижены очень постепенно, с ожидаемыми двумя дополнительными снижениями ставок в этом году. К 2027 году прогнозируется, что процентные ставки снизятся до 2,9% после серии умеренных снижений ставок по мере того, как инфляция исчезнет.

( Читать дальше )

Ожидайте усиления инфляции независимо от того, кто победит на выборах

- 20 мая 2024, 16:40

- |

Ключевые моменты

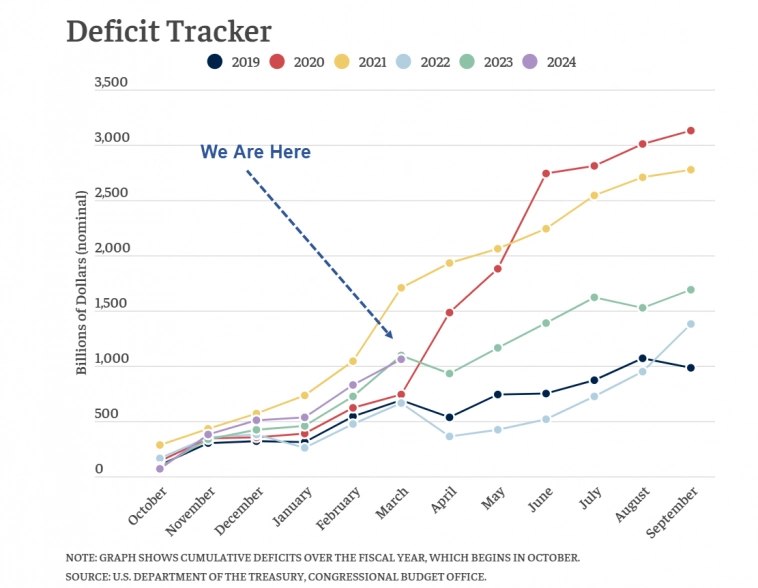

Ключевые моментыВ 2024 финансовом году совокупный дефицит правительства составил 1,1 триллиона долларов (на 46 миллиардов долларов больше, чем за тот же период предыдущего финансового года, с учетом временных сдвигов). Доходы составили $2,2 триллиона по состоянию на февраль. Расходы составили 3,3 триллиона долларов по состоянию на март. Вышеприведенные данные приведены по данным Двухпартийной политической организации. Эти цифры не включают законопроект о помощи Украине и Израилю на сумму 95 миллиардов долларов, который недавно был принят Конгрессом. Прогнозы выглядят еще хуже.

Прогнозы доходов и расходов

( Читать дальше )

Томительное ожидание рынка. Пробьёт ли SP500 свой ATH?

- 13 мая 2024, 08:03

- |

Ключевой вопрос, не сходящий с уст участников рынка в последние недели — сможем ли мы преодолеть текущий ATH? Сейчас на рынке происходит столько позитивных событий, обновлений различных данных и заявлений, что участники рынка волей-неволей начинают верить в продолжение роста последних месяцев. Случится ли это на самом деле, попробуем разобраться.

Техническая картина.

Как всегда, по старинке, начну с обзор технической картины ключевой метрики фондового рынка.

Индекс широкого рынка показывает очень уверенное восстановление, после затяжного падения. Участники рынка уверенно ведут своего «любимца» к победе.

( Читать дальше )

Еще раз об изменившейся корреляции ставки и индекса

- 11 мая 2024, 13:36

- |

Попросили тут объяснить на пальцах эту изменившуюся корреляцию.

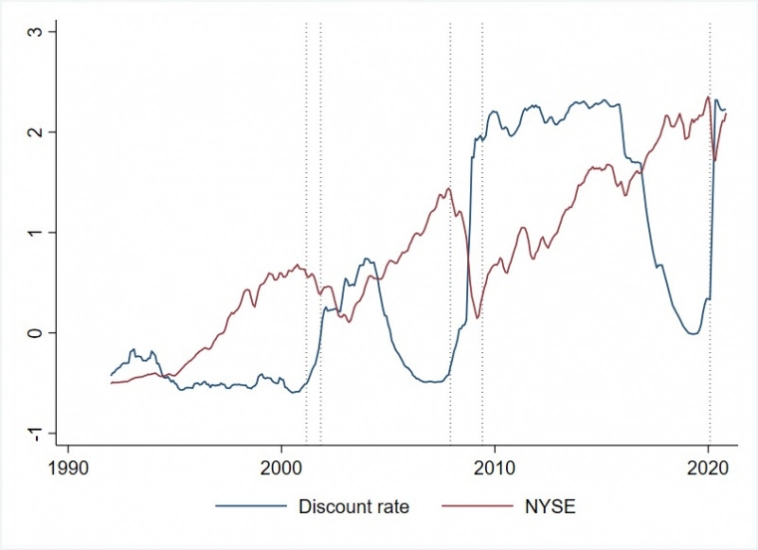

Итак, на пальцах. На графике ставка процента заменена обратной к ней ставкой дисконта, чтобы «правильная корреляция» была положительной. Так вот в прошлом она была положительной, ныне же она отрицательная. Почему? Потом что раньше при наступлении кризиса росли ставки, как и должно быть. В прошлом к середине кризиса могла подключиться ФРС и поддержать экономику деньгами через понижение своей ключевой ставки. Но эта мера применялась не всегда и очень дозировано. Со временем же это стало делаться все более агрессивно, и дошло до того, что теперь как только падает рынок, сразу же снижают ставку. Поэтому, если раньше понижение ставки было рыночной реакцией на кризис, то теперь место рынка заняло государство, ставку снижая. Но в этом есть своя тенденция — лекарство применяется все в больших дозах. Значит, того, чего хватало раньше, не хватает теперь.

Примечательный факт относительно американской денежно-кредитной политики

- 10 мая 2024, 17:22

- |

В прошлые десятилетия норма дисконта (обратная величина к процентной ставке) коррелировала положительно с фондовым индексом. Сейчас же все наоборот, как видно на графике, на котором я выделил курсивом периоды, признанные позднее кризисными.

О чем это говорит? О том, что лекарство от кризисов, которое раньше применяли в малых дозах и ограниченное время, нынче применяют в дозах лошадиных и при первых симптомах кризиса.

Т.е. происходит привыкание. Что дальше? Надо будет подбирать более сильно действующее лекарство. А в один прекрасный кризис действующего лекарства попросту не найдется.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал