ростелеком

Ростелеком — Прибыль мсфо 9 мес 2024г: 19,341 млрд руб (-52% г/г). Убыток мсфо 3 кв 2024г: 6,737 млрд руб

- 12 ноября 2024, 13:42

- |

3 282 997 929 обыкновенных акций = 218,746 млрд руб

209 565 147 привилегированных акций = 12,962 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=141&type=1

Капитализация на 22.05.2024г: 231,708 млрд руб = Forward 1Yr. P/E 11,6

Общий долг на 31.12.2022г: 659,031 млрд руб/ мсфо 880,972 млрд руб

Общий долг на 31.12.2023г: 728,787 млрд руб/ мсфо 969,512 млрд руб

Общий долг на 30.06.2024г: 764,903 млрд руб/ мсфо 982,147 млрд руб

Общий долг на 30.09.2024г: 833,291 млрд руб/ мсфо 1,061.72 трлн руб

Выручка 2022г: 364,809 млрд руб/ мсфо 627,055 млрд руб

Выручка 1 кв 2023г: 89,605 млрд руб/ мсфо 159,650 млрд руб

Выручка 6 мес 2023г: 183,756 млрд руб/ мсфо 324,536 млрд руб

Выручка 9 мес 2023г: 281,559 млрд руб/ мсфо 498,464 млрд руб

Выручка 2023г: 407,505 млрд руб/ мсфо 707,801 млрд руб

Выручка 1 кв 2024г: 99,214 млрд руб/ мсфо 173,756 млрд руб

Выручка 6 мес 2024г: 201,904 млрд руб/ мсфо 353,067 млрд руб

Выручка 9 мес 2024г: 312,718 млрд руб/ мсфо 546,055 млрд руб

Прибыль 9 мес 2022г: 14,660 млрд руб/ Прибыль мсфо 31,345 млрд руб

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ростелеком РСБУ 9 мес 2024г: выручка Р312,7 млрд (+11% г/г), чистая прибыль Р19,31 млрд (+26,5% г/г), 3кв 2024г: убыток Р9,27 млрд

- 12 ноября 2024, 13:41

- |

( Читать дальше )

🔎Ростелеком Отчет МСФО

- 12 ноября 2024, 13:37

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1858363

( Читать дальше )

🔎Ростелеком Отчет РСБУ

- 12 ноября 2024, 13:35

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1858362

( Читать дальше )

📱 Что случилось с акциями Ростелекома?

- 12 ноября 2024, 12:59

- |

📱 Что случилось с акциями Ростелекома?

Сегодня вышел отчет за III квартал, а котировки уже упали на 3%. Неудивительно, ведь в этом квартале компания получила убыток. Разберем отчет подробнее.

📈 Выручка показала рост на 11% г/г — до 193 млрд руб. Спасибо выручке этих сегментам: мобильная связь выросла на 12%, цифровые сервисы прибавили 25% и Кинотеатр Wink подрос на 23%.

Опережающий рост расходов на заработную плату привел к скромному росту OIBDA на 1% (до 75,1 млрд руб.). При этом рентабельность OIBDA сократилась на 3,7 п. п. (38,9%).

⚠️ Чистый долг с учетом аренды с начала года вырос на 37% — до 629 млрд руб. Отношение чистого долга к OIBDA на уровне 2,1x — не критично. Однако в период высоких ставок долг откусывает от прибыли значимые куски.

CAPEX стал больше на 26% — чуть менее 40 млрд руб. При этом отдельно компания учитывает сделки M&A — потрачено еще 20,4 млрд руб. (приобретение дата-центра на 4,8 тыс. стоек).

‼️ВПЕРВЫЕ ЗА ПОСЛЕДНИЕ 12 МЕСЯЦЕВ КОМПАНИЯ ПОЛУЧИЛА УБЫТОК! Он составил 6,7 млрд руб. против чистой прибыли в 13,6 млрд руб. в III квартале 2023 года. Негативный вклад внесла переоценка отложенных налоговых обязательств.

( Читать дальше )

📰"Ростелеком" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 12 ноября 2024, 11:31

- |

Об иных событиях (действиях), оказывающих, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента Публичное акционерное общество «Ростелеком»

1....

( Читать дальше )

Ростелеком показал убыток за 3 квартал! Почему?

- 12 ноября 2024, 11:01

- |

👀 Ух, убыток у Ростелека за 3 квартал.

❌ Чистый убыток за 3 кв. = 6,7 млрд руб.

Я пару дней назад обновил модель и ждал прибыль 2,7 млрд руб. за 3 кв. против 12 млрд руб. годом ранее. Для меня удивительны были прогнозы некоторых брокеров, которые ожидали двухзначную прибыль, никак не выходило.

Причины: переоценка отложенных налоговых обязательств, высокие финансовые расходы и прочие расходы съели прибыль.

Поэтому не покупал акции Ростелека, даже когда они были ниже 60.

Подожду еще, маржинальность 4-го квартала обычно низкая, и хоть переоценки налогов уже не будет, прибыль будет около нуля.

Сегодня разберу отчет Ростелекома для вас более подробно, подпишитесь, чтобы не пропустить!

🧐 «Ростелеком»: можно ли показывать хорошие результаты при жёсткой ДКП?

- 12 ноября 2024, 10:52

- |

Согласно данным по МСФО, выручка компании $RTKM за III квартал выросла на 11% по сравнению с аналогичным периодом прошлого года и составила 193,0 млрд руб. 👆Однако, несмотря на рост выручки, показатель OIBDA увеличился всего на 1%, достигнув 75,1 млрд руб., а рентабельность по OIBDA снизилась с 42,6% до 38,9%.

📊 В то время как компания продолжает показывать доходы, чистый убыток в III квартале составил 6,7 млрд руб., что существенно контрастирует с чистой прибылью в 13,6 млрд руб. в III квартале 2023 года. Капитальные вложения компании заметно возросли на 26%, достигнув 39,5 млрд руб. или 20,5% от выручки, что свидетельствует о продолжении активного инвестирования в развитие инфраструктуры и технологий.

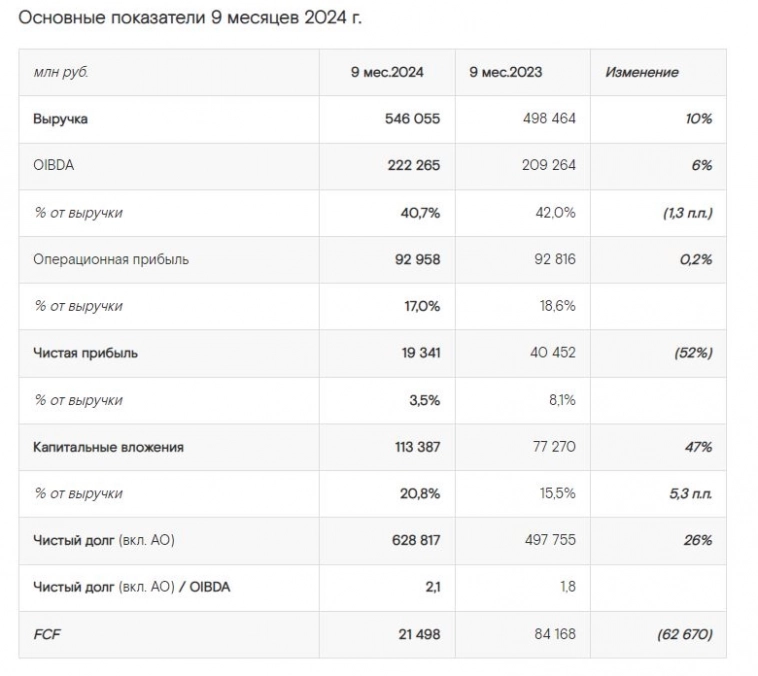

📈За 9 месяцев 2024 года выручка «Ростелекома» также продемонстрировала положительную динамику, увеличившись на 10% и составив 546,1 млрд руб. Показатель OIBDA за этот период вырос на 6% и составил 222,3 млрд руб., хотя рентабельность по OIBDA немного снизилась с 42,0% до 40,7%. Чистая прибыль за 9 месяцев 2024 года составила 19,3 млрд руб., что значительно ниже 40,5 млрд руб. за аналогичный период 2023 года.

( Читать дальше )

Выручка Ростелекома за 9 мес 2024 г. по МСФО выросла на 10% г/г, до 546,1 млрд руб, чистая прибыль составила 19,3 млрд руб. против 40,5 млрд руб

- 12 ноября 2024, 09:53

- |

Основные финансовые итоги III квартала 2024 г.

- Выручка по сравнению с III кварталом 2023 г. выросла на 11%, до 193,0 млрд руб.

- Показатель OIBDA вырос на 1%, до 75,1 млрд руб.

- Рентабельность по OIBDA составила 38,9% против 42,6% в III квартале 2023 г.

- Чистый убыток составил (6,7) млрд руб. против чистой прибыли 13,6 млрд руб. в III квартале 2023 г.

- Капитальные вложения[2] выросли на 26%, до 39,5 млрд руб. (20,5% от выручки).

- FCF[3] составил (5,2) млрд руб. против 10,6 млрд руб. за III квартал 2023 г.

- Чистый долг[4], включая обязательства по аренде (АО), вырос на 12% с начала года и составил 628,8 млрд руб., или 2,1х показателя «Чистый долг, включая АО / OIBDA».

Основные финансовые итоги 9 месяцев 2024 г.

- Выручка по сравнению с 9 месяцами 2023 г. выросла на 10%, до 546,1 млрд руб.

- Показатель OIBDA вырос на 6%, до 222,3 млрд руб.

- Рентабельность по OIBDA составила 40,7% против 42,0% за 9 месяцев 2023 г.

- Чистая прибыль составила 19,3 млрд руб. против 40,5 млрд руб. за 9 месяцев 2023 г.

( Читать дальше )

Прогнозируем рост выручки Ростелекома в III кв. 24 г. на 9% г/г до 189 млрд руб., а EBITDA — на 1% до 75 млрд руб. Ключевыми факторами роста остаются мобильные, цифровые и облачные услуги — БКС МИ

- 11 ноября 2024, 15:32

- |

Ростелеком раскроет результаты по МСФО за III квартал 2024 г. во вторник, 12 ноября. (*Далее указан рост к аналогичному периоду предыдущего года, если не сказано иначе.)

— Мы прогнозируем увеличение выручки на 9% до 189 млрд руб. Ключевыми факторами роста, на наш взгляд, останутся мобильные, цифровые и облачные услуги.

— Мы ждем, что показатель по EBITDA при этом вырастет всего на 1% до 75 млрд руб. (40% выручки). Причина в техническом факторе базы сравнения: в III квартале прошлого года компания получила доход от роспуска резервов по задолженности контрагентов. Если скорректировать базу сравнения на этот эффект, наш прогноз предполагает рост EBITDA на 5%. Мы ждем, что рост выручки в основном компенсирует увеличение расходов на персонал.

— Мы прогнозируем снижение прибыли до вычета миноритарной доли на 12% — на фоне упомянутой базы сравнения и роста процентных расходов.

Мы прогнозируем рост выручки на уровне прошлого квартала, но практически отсутствие роста EBITDA из-за технического фактора базы сравнения. На чистой прибыли же должен сказаться рост процентных расходов. В раскрытии результатов будут также важны комментарии компании по срокам объявления обновленной стратегии и дивидендной политики, а также публичного размещения акций бизнеса центров обработки данных (ЦОД).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал