SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

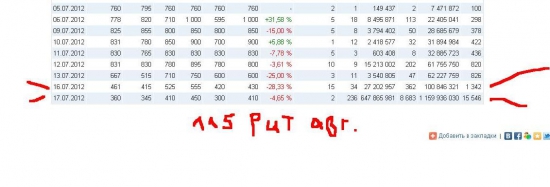

Вот и сработала математика (20%+30%+50%+80%+хоть скока%)-100%=0

- 17 июля 2012, 22:46

- |

Имеено так просидев в 120ых путах июльских и наблюдая как тета меня хавает и жалкая попытка прикупив 135 пут получил что заслужил.

Так что учитесь на чужих примерах, а не как я в омут с головой))

Буду отдыхать, отпуск продолжается, а в августе посмотрим)

Всем удачи и ещё раз подумайте перед тем как совершать сделку в опционах.

Так что учитесь на чужих примерах, а не как я в омут с головой))

Буду отдыхать, отпуск продолжается, а в августе посмотрим)

Всем удачи и ещё раз подумайте перед тем как совершать сделку в опционах.

- комментировать

- ★8

- Комментарии ( 89 )

Продайте мне путов 12.12 со страйком 70000

- 17 июля 2012, 15:43

- |

Куплю много Путов декабрьских со страйком 95 тысяч пунктов.

Стартовая цена для обсуждения — 100 рублей — контракт. Мне нужно 100 контрактов минимум

плиз поднимите в топ. ведь отдаю вам просто так деньги

Стартовая цена для обсуждения — 100 рублей — контракт. Мне нужно 100 контрактов минимум

плиз поднимите в топ. ведь отдаю вам просто так деньги

Обвариться за неделю

- 17 июля 2012, 13:17

- |

Появилось желание быстро и много наварить. Идея ничего общего не имеет с нормальной опционной торговлей, но все же:

покупка 145х коллов авг на 25,5% воле

Позицию удерживать буду в течение недели.

Цель — закрыться при значении фРТС выше 145. Ожидаю что волатильность на 145 страйке при этом будет чуть выше.

При фРТС 146к и воле 27% позиция увеличится в 2.5 раза.

НЕ ТОРГУЙТЕ ТАК — ЭТО «СТАВКА» НА ВЫНОС ШОРТИСТОВ В БЛИЖАЙШЕЕ ВРЕМЯ!!!

покупка 145х коллов авг на 25,5% воле

Позицию удерживать буду в течение недели.

Цель — закрыться при значении фРТС выше 145. Ожидаю что волатильность на 145 страйке при этом будет чуть выше.

При фРТС 146к и воле 27% позиция увеличится в 2.5 раза.

НЕ ТОРГУЙТЕ ТАК — ЭТО «СТАВКА» НА ВЫНОС ШОРТИСТОВ В БЛИЖАЙШЕЕ ВРЕМЯ!!!

Чистейшая спекуляция - итоги и немного мыслей о трейдинге.

- 17 июля 2012, 11:09

- |

Если трейдер занимается морализированием вместо того, чтобы делать деньги, то лучше ему быть пастором в местной церкви. Брезгливое и пренебрежительное отношение многих трейдеров к некоторым активам является, скорее всего, свидетельством их трейдерской импотенции. Боясь признать недосягаемость актива для себя лично, трейдер становится известной «лисой под виноградом» — грешит против истины. Во всех этих форумных разговорах о том, каким должен быть трейдер, почему-то не пишется главного ответа на вопрос, каким же он должен быть: трейдер должен зарабатывать деньги. А для того, чтобы зарабатывать деньги, трейдер должен уметь видеть факты во всей их ясности: он не должен обманывать самого себя. И не важно, сколько у него мониторов на столе. Точно так же, как не борода делает философа, не мониторы делают трейдера.

Есть люди, которым категорически противопоказано заниматься трейдингом. Это прежде всего те, кто не в ладу с реальной реальностью, те, кто не умеет принимать факты. Цена есть отражение мнения участников рынка об активе.

( Читать дальше )

Есть люди, которым категорически противопоказано заниматься трейдингом. Это прежде всего те, кто не в ладу с реальной реальностью, те, кто не умеет принимать факты. Цена есть отражение мнения участников рынка об активе.

( Читать дальше )

Кто же этот везунчик...( Или придурок...)?...)))

- 17 июля 2012, 10:07

- |

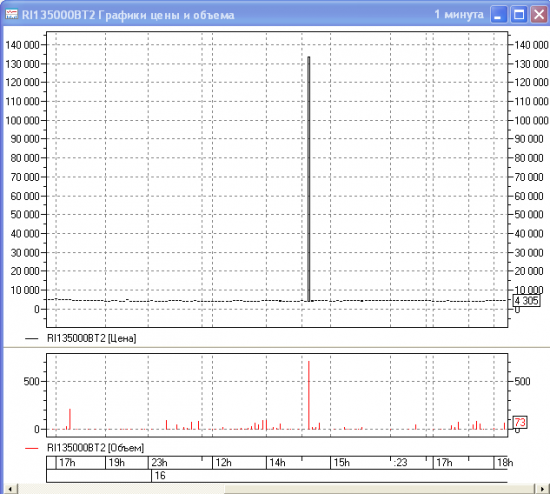

Что за везунчик, которому так повезло неслыханно продать так дорого опционы? Не со Смарт-Лаба ли? Доходностьможете посчитать на калькуляторе… Бешенная...)))

Или задам вопрос по другому...

Что за придурок купил опционы по цене, равной обнулению индекса? В самом деле верит, что индекс РТС к августу упадет до НУЛЯ??? )))))

Всем УТРО!!!

Или задам вопрос по другому...

Что за придурок купил опционы по цене, равной обнулению индекса? В самом деле верит, что индекс РТС к августу упадет до НУЛЯ??? )))))

Всем УТРО!!!

Еще раз про опционы и глюки системы

- 16 июля 2012, 22:02

- |

http://smart-lab.ru/blog/65359.php

http://smart-lab.ru/blog/65324.php

Хм это система глюканула от таких сделок или сделки прошли от того что система глюканула? А система глюканула точно. Вообще это интересно в в свете Межгалактического финцентра и тут не три копейки пролетели как при прошлых сбоях около ляма долларов или двух лямов смотря как и что связано. Про всем видимые глюки обычно куча постов хотя там лям рублей может убытки и были, а тут лям баксов и вроде как ни кто особо внимание не обратил.

http://smart-lab.ru/blog/65324.php

Хм это система глюканула от таких сделок или сделки прошли от того что система глюканула? А система глюканула точно. Вообще это интересно в в свете Межгалактического финцентра и тут не три копейки пролетели как при прошлых сбоях около ляма долларов или двух лямов смотря как и что связано. Про всем видимые глюки обычно куча постов хотя там лям рублей может убытки и были, а тут лям баксов и вроде как ни кто особо внимание не обратил.

Рекомендации от АРТ-КАПИТАЛ к закрытию рынка - 16.07.2012

- 16 июля 2012, 21:09

- |

Биржевой канал от 16.07.2012

В гостях: Владимир Волков

В гостях: Владимир Волков

33000 контрактов

- 16 июля 2012, 19:27

- |

Вдруг кто то не заметил, июль-риу опционы перекрывали., так для информации может вдруг полезно, чем и сам не знаю :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал