облигации

Притоки средств в российские фонды ждут сигнала из США - СМИ

- 30 апреля 2021, 21:50

- |

Неделей ранее притоки превышали $90 млн, а в среднем с начала года в неделю поступало свыше $150 млн.

В целом с начала года инвесторы вложили в рублевые активы более $2,6 млрд.

управляющий активами «БКС Мир инвестиций» Андрей Русецкий:

Российские акции выглядят лучше благодаря сырьевому мини-циклу и временно сократившимся геополитическим рискам

По оценкам “Ъ”, основанным на отчете Bank of America (учитывает данные EPFR), за отчетную неделю наибольший отток среди стран БРИКС зафиксировали фонды Китая, потерявшие почти $926 млн. Фонды Индии лишились за неделю $262 млн, фонды Бразилии — почти $140 млн.

Русецкий считает, что фондовые индексы находятся у максимумов, и многие инвесторы предпочитают фиксировать прибыль, тем более для этого есть несколько поводов — планы по повышению налогов в США и стремительный рост заболеваемости коронавирусом в Индии. Беспокойство у инвесторов взывает и растущая инфляция в США, что повышает риски сворачивания стимулирующих программ ФРС.

управляющий активами «Регион Эссет Менеджмент» Алексей Скабалланович:

Ускорению темпов инфляции будет способствовать рост экономики США на фоне окончания пандемии (в стране привита довольно большая часть населения). Эти факторы могут привести к серьезному росту доходностей по облигациям и последующему уходу из акций

Все боятся и прячутся в фонды денежного рынка. Это и безопасно, и ликвидно, хотя приносит небольшой доход

Участники рынка не ждут длительного бегства инвесторов из рисковых активов.

Скабалланович:

Пятничное выступление главы ФРС поставило решительную точку в вопросе QE. Было заявлено, что меры поддержки — это надолго, и повышение ставки не стоит даже в планах. Поэтому на следующей неделе можно ожидать восстановления притоков в фонды акций по всему миру

Дальнейшая динамика российских акций, как считает Андрей Русецкий, будет определяться глобальными настроениями, а также ожиданиями встречи президентов РФ и США. Если обострения геополитической ситуации не произойдет, то российские фонды могут воспользоваться глобальным восстановлением спроса на риск.

Скабалланович:

Основные ''голубые фишки'', в которые инвестируют иностранцы в России, составляют сырьевые компании, и они в случае роста мировой экономики будут его бенефициарамиисточник

- комментировать

- Комментарии ( 3 )

Инвестиции: ЦБ РФ повысил ставку. Куда инвестировать свои сбережения в 2021.

- 30 апреля 2021, 15:07

- |

Любители депозитов на таких новостях должны хлопать в ладоши и ликовать, что наконец дождались!!!

Сейчас Банки начнут повышать ставки по депозитам и опять заживем!!!

НО так ли это????

( Читать дальше )

Обзор облигационного рынка за первый квартал 2021 года

- 30 апреля 2021, 13:22

- |

Аналитики Boomin подготовили традиционный ежеквартальный обзор облигационного рынка. Ключевые события, динамика объема размещений и дефолты трех эшелонов — в нашей статье.

На конец I квартала 2021 г. объем биржевых корпоративных облигаций в обращении составил 14 559 млрд руб., из которых 74,2% приходится на эмитентов первого эшелона и 7,9% на эмитентов третьего. За последний год доля третьего эшелона выросла на 1,9 п. п. (процентных пункта), в том числе за счет активного выхода на рынок эмитентов малого и среднего бизнеса.

Всего 349 эмитентов разместили 1 801 выпуск биржевых облигаций, из которых ликвидными являются 718 выпусков от 226 эмитентов общим объемом 5 818 млрд рублей.

( Читать дальше )

IDF Eurasia запустила онлайн-супермаркет ипотеки Online-Ipoteka⚡️

- 30 апреля 2021, 11:45

- |

Группа IDF Eurasia в России анонсировала запуск проекта Online-Ipoteka — платформы дистанционного оказания услуг по ипотечному и залоговому кредитованию для физических и юридических лиц.

Уже сейчас клиентам-физическим лицам из более чем 20 российских регионов доступны два кредитных продукта. Первый — ипотека на покупку жилья на вторичном рынке недвижимости (квартира, апартаменты, дом с земельным участком) по ставке от 7,7% годовых. Второй — потребительский кредит под залог имеющегося жилья по ставке от 9,9% годовых.

В ближайшем будущем линейка предложений дополнится продуктами для предпринимателей и юридических лиц, в частности, кредитами на развитие бизнеса и покупку коммерческой недвижимости.

Одним из первых партнеров проекта стал ТКБ БАНК, согласно договору с которым Online-Ipoteka отвечает за маркетинговую составляющую, скоринговую оценку клиента, консультирование и комплексное сопровождение до заключения сделки. Финансирование и сопровождение выданных кредитов осуществляет партнёр. Среди других партнеров — ДОМ.РФ, Росбанк, ЮниКредитбанк, с которыми заключены договоры агентского обслуживания.

( Читать дальше )

Таксовичкоф: плюс 3 города и еще 14 на стадии запуска

- 30 апреля 2021, 09:54

- |

Расширение географии присутствия, запуск платежного сервиса с повышенным кешбэком и перспективны перевозок детских групп на экскурсии — такими успехами и планами поделился «Таксовичкоф».

Еще 14 городов на стадии операционного открытия, а значит, запуск состоится в ближайшее время. Среди них Алма-Ата (Казахстан) и небольшие города России: Петрозаводск, Россошь, Сокол, Рязань, Палласовка, Фролово, Котово, Ахтубинск, Котельниково, Михайловка, Жирновск, Харабали, Новоанненский. Старт услуг в новых городах планируется до конца второго квартала нынешнего года.

( Читать дальше )

Финансовые рынки 29 апреля

- 30 апреля 2021, 08:42

- |

Новые данные по инфляции: за период с 20 по 26 апреля 2021 г. индекс потребительских цен, по оценке Росстата, составил 100,2%, с начала апреля – 100,6%, с начала года – 102,7% (справочно: апрель 2020 г. – 100,8%, с начала года – 102,1%).

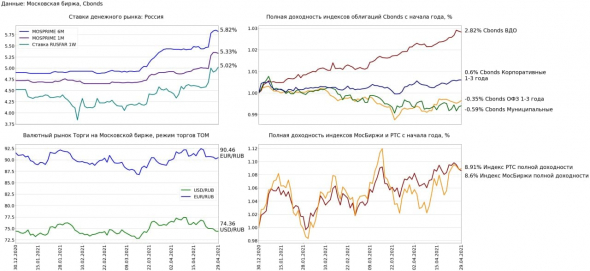

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME снизилась на 0.03 п.п. до 5.82% (+0.36 п.п. н/н, +0.92 п.п. с начала года)

• 1 месячная ставка MOSPRIME снизилась на 0.02 п.п. до 5.33% (+0.33 п.п. н/н, +0.61 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.08 п.п. до 5.02% (+0.44 п.п. н/н, -0.5 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.06% до 74.365 USD/RUB (-1.4% н/н, -0.07% с начала года)

• Рубль по отношению к евро снизился на 0.3% до 90.4575 EUR/RUB (-0.19% н/н, -1.16% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на 0.2% до 6464.82 пунктов (-0.81% н/н, +8.6% с начала года)

• Индекс полной доходности РТС вырос на 0.11% до 2733.13 пунктов (+0.6% н/н, +8.91% с начала года)

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 30 апреля 2021, 08:03

- |

Четверка за форекс. К легальным дилерам может присоединиться группа БКС

На легальном российском форекс-рынке может появиться четвертый участник. Группа БКС подала документы на получение лицензии форекс-дилера. Три действующих игрока рассчитывают, что пополнение рядов поможет им развить рынок и обеспечить приток клиентов с нелегального форекса, в том числе из зарубежных юрисдикций.

https://www.kommersant.ru/doc/4799285

Европейские хранилища выручат «Газпром». Компания улучшила экспортный прогноз

«Газпром» на фоне холодной весны и низких запасов в европейских газовых хранилищах вновь повысил прогноз как средних цен, так и объемов экспорта газа в 2021 году. Теперь монополия ожидает среднюю цену $200–206 за 1 тыс. кубометров против прежних $170 за 1 тыс. кубометров, а объем экспорта может составить 183 млрд кубометров. На этом фоне компания ждет роста EBITDA на 50% по сравнению с 2020 годом и надеется вернуться к положительным показателям свободного денежного потока.

https://www.kommersant.ru/doc/4799388

( Читать дальше )

Коротко о главном на 30.04.2021

- 30 апреля 2021, 07:28

- |

Начало размещений аграриев и ставка купона:

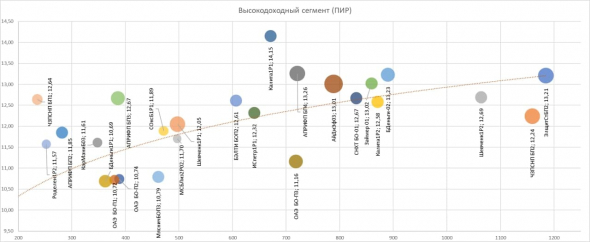

- Сегодня «Агрохолдинг «Солтон» начинает размещение выпуска облигаций серии БO-01 объемом 60 млн рублей на Московской бирже. Бумаги включены его в Третий уровень котировального списка, в Сектор ПИР. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь срок обращения, купоны ежемесячные.

- Сегодня «Маныч-Агро» начинает размещение четырехлетних облигаций серии БO-01 объемом 300 млн рублей. Ставка купона установлена на уровне 12% годовых, купоны ежеквартальные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Цена размещения — 100% от номинала. По выпуску предусмотрена амортизация — равномерная в последний год обращения. Бумаги включены в Третий уровень котировального списка, в Сектор ПИР.

- «Техно лизинг» установил ставку купона пятилетних облигаций серии 001Р-04 объемом 500 млн рублей в размере 10,75% годовых на весь срок обращения, купоны ежемесячные. По выпуску предусмотрена амортизация: в даты выплат 49-го, 53-го и 57-го купонов будет погашено по 10% номинала. Дата размещения — 12 мая.

( Читать дальше )

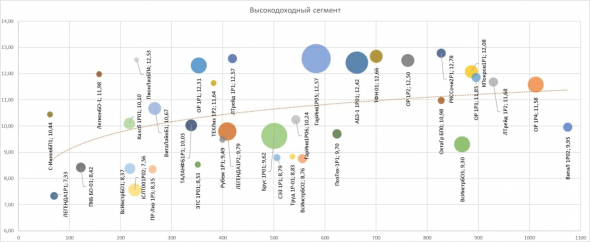

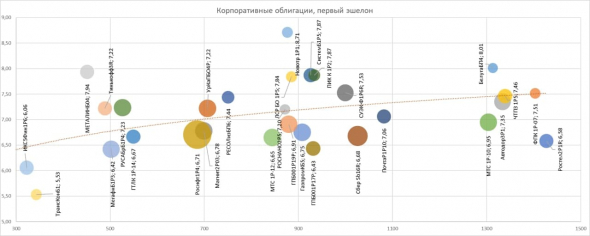

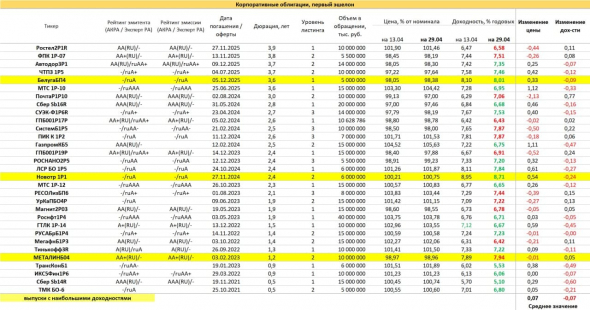

PRObondsмонитор. Первый эшелон корпоративных облигаций. Снижение остановилось

- 30 апреля 2021, 06:15

- |

Ликвидные выпуски облигаций первоклассных заемщиков остановили снижение цен. Часть доходностей приблизилась к 8%, а в отдельных случаях и превысила этот рубеж. Рынок стал привлекательнее, даже несмотря на вероятное продолжение подъема ключевой ставки. Двух-четырехлетние бумаги с доходностями 7,5% и выше, как мне представляется, рациональная и вполне безопасная альтернатива банковскому депозиту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал