SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ммвб

ММВБ-РТС вводит новые методики расчета индексов

- 08 июля 2012, 08:14

- |

Статья от 19.06.2012 г. Источник: http://www.rg.ru/2012/06/19/mmvb.html

С сегодняшнего дня на объединенной бирже ММВБ-РТС начинают действовать новые методики расчета индексов РТС, РТС Стандарт, РТС-2 и региональных индексов РТС. В соответствии с новыми редакциями при расчете индексов будет использоваться информация о ценах сделок, совершаемых в режиме основных торгов сектора «Основной рынок» — наиболее ликвидного рынка биржи.

«Начиная с этого дня расчет Индекса РТС, Индекса РТС-2 и Индекса РТС Сибирь во время основной торговой сессии будет осуществляться на основании цен основного режима торгов сектора „Основной рынок“. Расчет Индекса РТС во время дополнительной вечерней сессии будет по-прежнему осуществляться по ценам сектора „Standard“, — пояснил директор департамента индексов и биржевой информации ММВБ-РТС Сергей Голованев. По его словам, решение учитывать в индексах цены наиболее ликвидного рынка является закономерным. Использование цен основного режима торгов позволит индексу наиболее точно отражать динамику рынка, а инвесторам — работать с более ликвидным индикатором.

( Читать дальше )

С сегодняшнего дня на объединенной бирже ММВБ-РТС начинают действовать новые методики расчета индексов РТС, РТС Стандарт, РТС-2 и региональных индексов РТС. В соответствии с новыми редакциями при расчете индексов будет использоваться информация о ценах сделок, совершаемых в режиме основных торгов сектора «Основной рынок» — наиболее ликвидного рынка биржи.

«Начиная с этого дня расчет Индекса РТС, Индекса РТС-2 и Индекса РТС Сибирь во время основной торговой сессии будет осуществляться на основании цен основного режима торгов сектора „Основной рынок“. Расчет Индекса РТС во время дополнительной вечерней сессии будет по-прежнему осуществляться по ценам сектора „Standard“, — пояснил директор департамента индексов и биржевой информации ММВБ-РТС Сергей Голованев. По его словам, решение учитывать в индексах цены наиболее ликвидного рынка является закономерным. Использование цен основного режима торгов позволит индексу наиболее точно отражать динамику рынка, а инвесторам — работать с более ликвидным индикатором.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 12 )

План боевых действий ....высокая вероятность нового снижения с обновлением июньских лоев

- 07 июля 2012, 08:01

- |

ММВБ

РТСф

«формируется клин, и не факт что дойдут до 145-150.

Вероятно от 140 к пойдет новый заход на лои.»

[03.07.2012 20:08:20] Гараев Юрий: да

[03.07.2012 20:17:30] Гараев Юрий: шорт

[03.07.2012 20:17:33] Гараев Юрий: ри

[03.07.2012 20:18:26] Гараев Юрий: 135000 буит 100500

[03.07.2012 20:19:30] Александр: в смысле если будет 135000, то будет и 100500 ?

[03.07.2012 20:20:19] Гараев Юрий: стопитьсот

[

[03.07.2012 20:21:01] Александр: а, в смысле наверняка?

[03.07.2012 20:21:30] Гараев Юрий: дада с высокой долей вероятности… ну если по научному)

( Читать дальше )

РТСф

«формируется клин, и не факт что дойдут до 145-150.

Вероятно от 140 к пойдет новый заход на лои.»

[03.07.2012 20:08:20] Гараев Юрий: да

[03.07.2012 20:17:30] Гараев Юрий: шорт

[03.07.2012 20:17:33] Гараев Юрий: ри

[03.07.2012 20:18:26] Гараев Юрий: 135000 буит 100500

[03.07.2012 20:19:30] Александр: в смысле если будет 135000, то будет и 100500 ?

[03.07.2012 20:20:19] Гараев Юрий: стопитьсот

[

[03.07.2012 20:21:01] Александр: а, в смысле наверняка?

[03.07.2012 20:21:30] Гараев Юрий: дада с высокой долей вероятности… ну если по научному)

( Читать дальше )

Коррекцию нужно использовать сейчас для новых покупок!

- 06 июля 2012, 20:57

- |

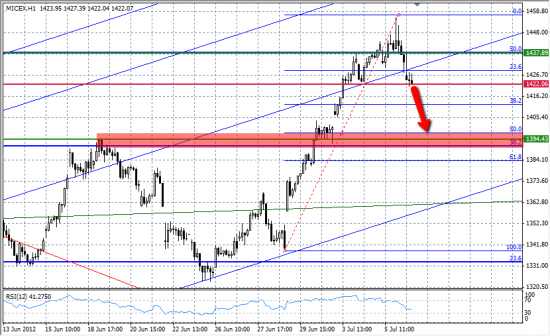

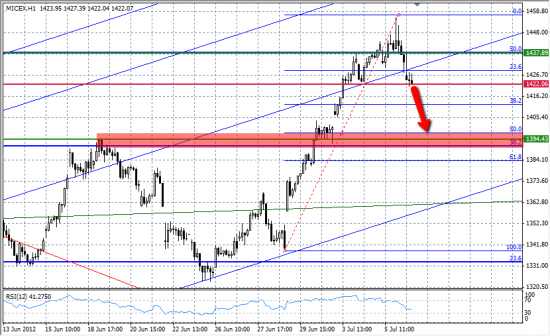

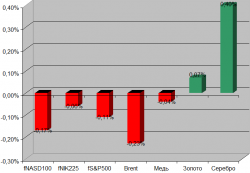

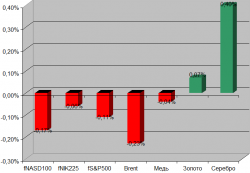

Конец рабочей недели на фондовых рынках ознаменовался коррекционными настроениями на площадках всего мира. И это вполне объяснимо — после бурного роста в начале недели пауза просто необходима для следующего прыжка вверх. Лично я фиксировать прибыль начал в районе 1450 по индексу ММВБ вчера, в тот самый день, когда все инвесторы ждали новостей от ЕЦБ о понижении процентных ставок.

Знаменитая фраза «покупай на слухах, продавай на новостях» сработала и на сей раз, как я и предполагал. Оттолкнувшись от 1450 мы уверенно движемся к поддержке 1400, где я буду пробовать осторожные (а может и не очень осторожные) покупки с целью 1500 п.п. И график движения индекса отрабатывает этот вариант как нельзя лучше:

Теперь немного о важной статистике из США. Самые важные данные выходили сегодня в 16.30 мск — данные по количеству созданных в июне рабочих мест в Штатах. И результат оказался совсем немного ниже ожиданий, в пределах допустимой погрешности. Это, естественно, не сподвигнуло рынки на новую волну роста, однако она сейчас и не нужна — нужно отдышаться и перевести дух перед новым штурмом.

( Читать дальше )

Знаменитая фраза «покупай на слухах, продавай на новостях» сработала и на сей раз, как я и предполагал. Оттолкнувшись от 1450 мы уверенно движемся к поддержке 1400, где я буду пробовать осторожные (а может и не очень осторожные) покупки с целью 1500 п.п. И график движения индекса отрабатывает этот вариант как нельзя лучше:

Теперь немного о важной статистике из США. Самые важные данные выходили сегодня в 16.30 мск — данные по количеству созданных в июне рабочих мест в Штатах. И результат оказался совсем немного ниже ожиданий, в пределах допустимой погрешности. Это, естественно, не сподвигнуло рынки на новую волну роста, однако она сейчас и не нужна — нужно отдышаться и перевести дух перед новым штурмом.

( Читать дальше )

Зачем я тюлень? Или по фигуре " Орла в Очках и с Клювом" Нас Ожидает РОСТ!

- 06 июля 2012, 18:25

- |

Кароче По фигуре Мы должны дорисовать Клюв и Место для закрепления очков, при позитивном раскладе мы начнем рисовать прическу. Но также клюв может и сломаться и фигура просто не получится

ММВБ, РТС, Газпром, Сбер, теханализ

- 06 июля 2012, 13:33

- |

Добрый день, решил поделиться своим мнение по долгосрочному прогнозу нашего рынкы, для этого проанализировал индексы (ММВБ и РТС) а так же наших 2 локомотива (Сбербанк, и Газпром)

( Читать дальше )

( Читать дальше )

текущая цель ММВБ

- 06 июля 2012, 13:07

- |

после сильного роста на прошлой и этой неделе. Рынок взял небольшую паузу и медведи решили оттестировать 1400

Летняя коррекция завершена? Требуем продолжение весеннего банкета!

- 06 июля 2012, 09:50

- |

«В среду писал, что предполагаю пик восходящей летней коррекции в четверг (при появлении сигналов). Что видели эти дни? „Раздачу“ акций в среду и первую половину четверга, а затем неприкрытый слив „по факту“ после заседания ЕЦБ. Пока что „слив“ не очевиден для всех (кроме держателей акций ВТБ). Абсолютное большинство трейдеров сидит в лонгах, причем многие набирали даже среднесрочные лонги (даже „второго эшелона“). Пятница – отличный день „страха перед выходными“ для этих позиций. Единственный вопрос, дернут ли еще немного вверх?

( Читать дальше )

( Читать дальше )

РВК и Московская Биржа создали Russian Innovation IPO Club

- 06 июля 2012, 08:16

- |

Первое установочное заседание Russian Innovation IPO Club, создаваемого при поддержке Рынка инноваций и инвестиций (РИИ) Московской Биржи и ОАО «РВК», состоялось 4 июля 2012 года, сообщила пресс-служба РВК.

Создание Russian Innovation IPO Club нацелено на продвижение российских технологических компаний, осуществивших IPO, обсуждение общих вопросов и обмен опытом в неформальной обстановке, говорится в сообщении.

По мере развития инновационного сектора российской экономики начинает складываться и инновационный сектор российского публичного фондового рынка, который формируется, в том числе, в рамках Рынка инноваций и инвестиций Московской Биржи. Но в настоящее время нет никакого формального или неформального общественного объединения, которое отражало бы эту реальность. Именно такой площадкой и призван стать Russian Innovation IPO Club.

В первом установочном заседании приняли участие: Анатолий Чубайс (Роснано), Александр Афанасьев (ММВБ-РТС), Игорь Агамирзян (РВК), Иван Родионов (ГУ ВШЭ), Александр Егоров (Рексофт), Алексей Калинин (Baring Vostok Capital Partners) и Сергей Недорослев (Каскол). В заседании также приняли участие руководители и владельцы инновационных компаний, которые уже представлены на публичном рынке, прежде всего, на РИИ и те, которые находятся в стадии готовности к выходу на рынок, а также знаковые эксперты из числа инвестиционного и инновационного сообщества.

( Читать дальше )

Создание Russian Innovation IPO Club нацелено на продвижение российских технологических компаний, осуществивших IPO, обсуждение общих вопросов и обмен опытом в неформальной обстановке, говорится в сообщении.

По мере развития инновационного сектора российской экономики начинает складываться и инновационный сектор российского публичного фондового рынка, который формируется, в том числе, в рамках Рынка инноваций и инвестиций Московской Биржи. Но в настоящее время нет никакого формального или неформального общественного объединения, которое отражало бы эту реальность. Именно такой площадкой и призван стать Russian Innovation IPO Club.

В первом установочном заседании приняли участие: Анатолий Чубайс (Роснано), Александр Афанасьев (ММВБ-РТС), Игорь Агамирзян (РВК), Иван Родионов (ГУ ВШЭ), Александр Егоров (Рексофт), Алексей Калинин (Baring Vostok Capital Partners) и Сергей Недорослев (Каскол). В заседании также приняли участие руководители и владельцы инновационных компаний, которые уже представлены на публичном рынке, прежде всего, на РИИ и те, которые находятся в стадии готовности к выходу на рынок, а также знаковые эксперты из числа инвестиционного и инновационного сообщества.

( Читать дальше )

Фьючерс РТС сегодня 06.07.2012

- 06 июля 2012, 06:35

- |

Два дня консолидации позади, рынок, как и предполагалось, никуда серьезно не сдвинулся. Вопрос в другом, в какую сторону он двинется сегодня? Я более склонен к тому, что именно сегодня начнется снижение, но ни технически не фундаментально я не могу подтвердить свои домыслы, с другой стороны я не нахожу подтверждений на графиках и для роста, по всем рынкам мы наглухо уперлись в сопротивления и без хорошей порции позитива вряд ли двинемся выше. Остается лишь обозначить ключевые уровни на сегодня и ждать пробоя в ту или другую сторону.

Картина на утро:

Фьючерс на индекс РТС. Поддержка 138, сопротивление 141 тыс. пунктов. Я более склонен к пробою уровня 138 и дальнейшему движению к отметке 135 тыс. пунктов.

( Читать дальше )

Картина на утро:

Фьючерс на индекс РТС. Поддержка 138, сопротивление 141 тыс. пунктов. Я более склонен к пробою уровня 138 и дальнейшему движению к отметке 135 тыс. пунктов.

( Читать дальше )

<<<<<<< РТС - есть надежды (Газпром) >>>>>>>

- 05 июля 2012, 22:54

- |

Газпром:

Схожая ситуация с индексом РТС. Основная объемная часть сегодня в диапазоне 16100 — 16200. В первой половине количество сделок было не большое, но зато объемы этих сделок были крупные. Естественно нужно обращать внимание именно на этот диапазон. Так же стоит обратить внимание на те ценовые диапазоны — где показатели открытого интереса начали расти, а именно 16150 по 16250 открытие покупок. Затем О.И. потихоньку начал снижаться, но не до критических уровней. Обратите внимание на то, что позиции остались открыты на ночь и О.И. продолжает рости.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал