кризис

Ежемесячный обзор: темпы роста выручки в корпоративном секторе замедлились в 2022

- 04 марта 2023, 13:21

- |

Представители ФРС в течение прошедшего месяца подтвердили намерение дальше повышать учётную ставку. Например, президент федерального резервного банка Миннеаполиса Neel Kashkari, являющийся членом FOMC, заявил, что придерживается идее повысить ставку на 25-50 б.п. на следующем заседании. Президент банка Атланты Raphael Bostic сказал, что считает комфортным уровень ставки 5%-5,25% в 2024 г.

В Еврозоне рынки ожидают длительный период высоких ставок, опираясь на данные по инфляции, которая замедляется более слабыми темпами, чем ожидалось. ЕЦБ рассматривает повышение ставки на 50 б.п. в марте.

На основе вышедшей корпоративной отчётности очевидно, что в целом выручка и прибыль корпораций выросли в 2022 г. слабыми темпами в сравнении с 2021 г. Компании отмечают, что клиенты сократили расходы в условиях экономической неопределённости. Модель поведения изменилась на более экономичный подход к тратам и среди корпоративных клиентов. В технологическом секторе ожидаемо замедлились темпы роста, учитывая высокую базу 2020-2021 гг., а также вслед за возвращением к офлайн жизни в связи со снятием пандемийных ограничений.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Крах американской мечты

- 28 февраля 2023, 09:51

- |

Но поделиться я сегодня хочу более простой, но в то же время очень показательной мерой измерения благосостояния — затраты на основные развлечения. А именно отличным и в меру юморным видео, который снял Алексей Марков, автор книги «Хулиномика». В нем он рассказывает как реально изменился средний класс в США и что он себе может позволить с точки зрения развлечений примерно через 70 лет.

«Выжить в Америке. КРАХ американской мечты. Средний класс в... » Приятного просмотра.

Китайский вопрос

- 26 февраля 2023, 22:03

- |

Китай задумывается о смене финансового руководства в связи с финансовыми (и не очень) проблемами. Какими? Будем разбираться. Наконец-то про Китай, ребята.

Итак, Китай-важный игрок на мировой арене. Однако, в последние годы страна столкнулась с рядом экономических проблем, вроде снижения рождаемости и кризиса на рынке недвижимости. В этой статье мы рассмотрим возможную смену руководства финансовой системы Китая, ее возможные причины и последствия.

Основные экономические проблемы Китая

Одна из главных проблем Китая-снижение рождаемости. Эта проблема может привести к демографическому кризису в будущем, проще говоря-меньше молодых эффективных рабочих=больше пожилых неэффективных. В связи с этим Китайские власти даже начали пересматривать свою политику в отношении детей (она же one-child policy) и в 2021 году разрешили паре иметь двух детей.

Вторая значительная проблема-кризис на рынке недвижимости. В последние годы цены на жилье в некоторых городах страны значительно выросли, что вызывает беспокойство как у правительства, так и у населения (к примеру в Гонконге медианная квартира стоит столько, сколько медианный житель зарабатывает за 23.2 года, почетное первое место в мире). Китайские власти начали вводить регуляторные меры, чтобы предотвратить спекулятивные операции на рынке, включая повышение налогов на недвижимость, ужесточение кредитной политики и ограничения на покупку второго жилья.

( Читать дальше )

‼️Очередной обзор рынков.

- 25 февраля 2023, 12:44

- |

И смотрите:

( Читать дальше )

Год назад был лучший день для закупок на фондовом рынке в моей жизни!

- 24 февраля 2023, 11:40

- |

Первым делом 24ого мне пришла в голову что нужно закупить продуктов, побежал в магнит и закупился мукой, маслом, сахаром и пр. После курил и мониторил новости(воздушная тревога, пробки на выезде из киева, всу массово покидают свои позиции) и терпеливо ждал открытия биржи. Думая что припугнут и быстро конфликт сойдет на нет. Очень тяжело далось решение расторгнуть депозит и завести денег на биржу. Скрипя зубами покупать. Примерно в обед, интуиция-внутренний голос сказала пора! и удалось закупить на всю котлету в соотношении 70/30 всего 2 акции Газпром и ФосАгро.

( Читать дальше )

EUR/USD , USD/JPY долгосрочный прогноз

- 22 февраля 2023, 18:07

- |

Публикация за 21 ноября. Указаны долгосрочные цели и схематично развитие дальнейшего движения. Отмечены важные фундаментальные факторы.

Интересные графики и заметки в твиттер и телеграм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

В прошлый раз говорилось о высокой вероятности локальной коррекции в индексе доллара. На среднесрочный и долгосрочный прогноз она не влияет, даже наоборот «снятие перекупленности» будет только способствовать новому циклу роста.

EUR/USD

Месячный график

( Читать дальше )

Продолжение падения российского фондового рынка. Новостной фон и предшествующие события давят на индекс IMOEX

- 20 февраля 2023, 14:14

- |

🏛 Прошлая торговая неделя вряд ли могла порадовать частного инвестора, большинство начало догадываться, что безудержный рост индекса — блеф (крупные игроки манипулировали рынком, также отличились телеграмм-каналы, которые собирали с доверчивых подписчиков кэш, разгоняя различных эмитентов). На этой неделе ожидается ряд событий, которые точно повлияют на фондовый рынок, конечно, паника ещё не наступила, но всё будет зависеть от действий и слов политиков:

▪️ 21 февраля состоится послание Президента федеральному собранию, а уже 22 февраля произойдёт внеплановое заседание Совфреда и Госдумы РФ. Там как раз 23 февраля и годовщина СВО впереди. Все эти манёвры могут привести к интересным событиям. Прошлый год мы все помним;

▪️ 24 февраля В.В. Путин встретиться с российским бизнесом. Видимо, будут обсуждать добровольный разовый взнос, который коснётся компаний со сверхдоходами за 2021-2022 год. Бюджет требует дополнительных средств в связи с падением НГД (

( Читать дальше )

Посигналь, если просрочил автоплатеж!

- 16 февраля 2023, 16:05

- |

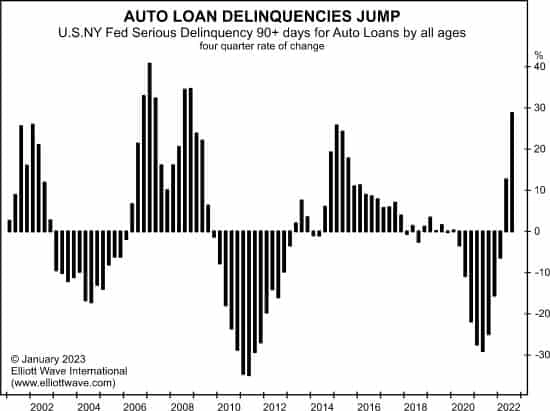

Автор: Боб Стокс

Наклеив наклейку с такой надписью на бампер, можно услышать довольно много гудков.

Да, все больше людей не платят за машину вовремя.

Ниже новость CNBC от 4 февраля:

Доля заемщиков, просрочивших платежи по автокредиту на 60 и более дней, в декабре была на 26,7% выше, чем годом ранее.

Соответственно, в теоретике волн Эллиотта за январь был опубликован следующий график:

( Читать дальше )

Ситуация вокруг российского фондового рынка. Падение индекса IMOEX на 100 пунктов кого-то удивляет?

- 16 февраля 2023, 14:30

- |

🏛 Буквально недавно большинство частных инвесторов с превеликим удовольствием рассказывали на публику о начале безудержного роста рынка и мечтали о дивидендных выплатах. За эти два дня оптимизма поубавилась, а некоторые успели переобуться в воздухе. Если взглянуть на всё трезво, то никуда риски не делись и падение/коррекция должна была произойти:

▪️ Санкции не отменили, а 10 пакет на подходе. Финансовый и нефте-газовый сектор ощущает на себе всю эту немилость, в итоге у нас образовывается дефицит в бюджете, который затыкают продажей валюты из ФНБ, повышением НДПИ и выпуском ОФЗ;

▪️ Большинство эмитентов не отчитываются по МСФО, рассказывают про отмену дивидендных выплат и что вернуться к ним, когда ситуация в стране стабилизируется. Значит, происходит инвестирование вслепую и с надеждой на будущие выплаты;

▪️ СВО не окончено, а затрат требует колоссальных;

( Читать дальше )

США: продолжаем пылесосить

- 16 февраля 2023, 14:16

- |

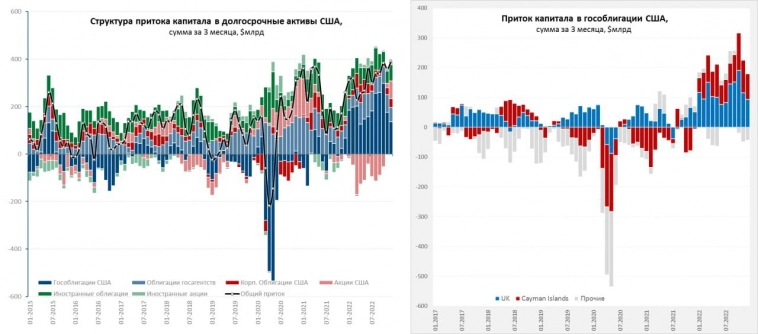

Приток капитала в США в конце года оставался достаточно резвым, в декабре по данным Минфина пришло еще $152.8 млрд, причем спрос на гособлигации остыл ($20 млрд), зато два месяца подряд нерезиденты скупали американские акции ($55 млрд), сами американцы продолжают активно распродавать иностранные активы ($49.5 млрд). Всего за год в гособлигации США «притекло» $754 млрд, причем официальные имена (ЦБ) продавали (-$458 млрд, из них: Китай -$173 млрд и Япония -$225 млрд). Вся покупка гособлигаций США прошла через оффшоры: Лондон ($474 млрд) и Кайманы ($333 млрд).

С источниками притока капитала в США больше вопросов, чем ответов, если до зимы 2021 года основным источником была еврозона (станок ЕЦБ), то сейчас, в условиях дефицита торгового баланса и сокраения баланса ЕЦБ, еврозона тоже импортирует капитал (~$0.3 трлн портфельных инвестиций за последние 12 месяцев). Так, или иначе, за 2022 год США привлекла на внешних рынках $1.32 трлн, из которых $0.33 трлн – это продажа иностранных активов и

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал