SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

инвестиции

Основные допущения для baseline прогноза на 2014 (данные Альфа-Банка)

- 11 декабря 2013, 22:26

- |

Основные макроэкономические допущения для baseline прогноза на 2014 год:

Экономика: мировая экономика продолжает расти скромными темпами, экономика США показывает рост не выше 2,5% в год. Инфляция, в целом, остается низкой. Безработица медленно снижается.

Политика центральных банков: большинство мировых ЦБ сохраняют стимулирующие меры. ФРС может начать сокращение QE в марте / апреле 2014 года, но сдержанными темпами. Базовые процентные ставки сохраняются на низком уровне.

US Treasuries: доходность 10-летних US Treasuries постепенно выходит в целевой диапазон 2,9-3,2% годовых, доходность 5-летних US Treasuries не превышает 1,7-2% годовых.

В целом, мы ждем умеренного роста базовых ставок при отсутствии впечатляющих темпов роста мировой экономики. Более того, мы считаем высокой вероятность снижения темпов роста. Глубинная причина таких ожиданий – демографические и технологические тренды, которые не дают поводов для значимых экономических скачков. Другими словами, макроэкономическая среда будет предопределять низкий уровень процентных ставок во всем мире.

( Читать дальше )

Экономика: мировая экономика продолжает расти скромными темпами, экономика США показывает рост не выше 2,5% в год. Инфляция, в целом, остается низкой. Безработица медленно снижается.

Политика центральных банков: большинство мировых ЦБ сохраняют стимулирующие меры. ФРС может начать сокращение QE в марте / апреле 2014 года, но сдержанными темпами. Базовые процентные ставки сохраняются на низком уровне.

US Treasuries: доходность 10-летних US Treasuries постепенно выходит в целевой диапазон 2,9-3,2% годовых, доходность 5-летних US Treasuries не превышает 1,7-2% годовых.

В целом, мы ждем умеренного роста базовых ставок при отсутствии впечатляющих темпов роста мировой экономики. Более того, мы считаем высокой вероятность снижения темпов роста. Глубинная причина таких ожиданий – демографические и технологические тренды, которые не дают поводов для значимых экономических скачков. Другими словами, макроэкономическая среда будет предопределять низкий уровень процентных ставок во всем мире.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

От нашего стола вашему и обратно... 2-way ticket

- 11 декабря 2013, 12:27

- |

Эх хороша Греция… Не при западных кредиторах будет сказано. Надеюсь в следующем году продолжить исследование Пелопонеса. Красивая щедрая страна. Ну да ладно, пост собственно не об этом.

Свой последний пост smart-lab.ru/blog/154210.php я посвятил той сложной ситуации, которая сложилась на финансовых рынках, которая заставляет меня сворачивать среднесрочную и интрадейную торговлю, сохранив свое присутствие на ФР только как управляющий длинными деньгами. Я собирался сформулировать предложение «Индекс+» для консервативных инвесторов, готовых вложиться в российские акции, которые заинтересованы в портфеле, который бы обгонял индекс MICEX. Но я подумал, что найти таких инвесторов будет проблематично, да и агитировать за вложения в российский индекс у меня рука не поднимается. Поэтому я решил выложить здесь свои рекомендации и соображения по инвестированию в российский рынок акций совершенно бесплатно. Если же, кто-то выделил для себя лимиты на рынок РФ по соображениям диверсификации или еще каким и нуждается в формировании и управлении таких вложений, то я открыт для сотрудничества. Обращайтесь в личку. Обсудим. Сейчас все можно сделать очень культурно максимально обезопасив себя от рисков управляющего (постоянный контроль за брокерским счетом, управление на счете инвестора и т.д. и т.п). Если же вы чувствуете, что сможете самостоятельно управлять своими вложениями, то буду рад, если мои соображения и рекомендации помогут вам. Итак…

( Читать дальше )

Инвестиционная покупка Google INC.

- 11 декабря 2013, 11:57

- |

В 1995 году в Стэнфордском университете познакомились Ларри Пейдж и Сергей Брин – студенты, которые в последствие создали огромную компанию под названием «Google Inc». На тот момент Гарри было 22 года, а Сергею – 21. В 1996 году выходит в свет их детище «BackRub» – поисковый механизм, который при помощи ссылок определяет важность отдельных сайтов и веб-страниц, это и послужило началом создания большой и серьёзной компании, которая актуальна и очень полезна на данный момент.

Непосредственно «Google Inc.» была создана в 1998 году, с той минуты, когда Энди Бехтольшайм (один из создателей компании «Sun») выписал чек, с суммой в 100 тыс.$ компании, которая, по сути, ещё даже не существовала.

В первую очередь миссией компании было организовать и упорядочить абсолютно все имеющиеся информационные данные во всём мире, сделать их удобными для просмотра и доступными каждому.

Название компании походит от математического термина «гугол», которое обозначает число, имеющее 100 нулей. Так создатели хотели показать миру, что информация, которая содержится в Интернете, просто не имеет видимых границ.

Название компании походит от математического термина «гугол», которое обозначает число, имеющее 100 нулей. Так создатели хотели показать миру, что информация, которая содержится в Интернете, просто не имеет видимых границ.( Читать дальше )

Инвестиции в нефтяные компании РФ. Фундаментальные факторы.

- 09 декабря 2013, 15:57

- |

Инвестиции в добычу нефти в РФ теряют привлекательность, большинство месторождений на 3-4 стадии разработки, присутствует высокий фактор обводненности, новых месторождений практически не открыто, коэффициент замещения основных средств близок в единице, в основном используются старые технологии добычи.

Истощение запасов нефти на суше и приближение к мировому пику добычи стимулирует нефтегазовые компании приступать к активной работе по освоению месторождений на шельфах. Это приводит к появлению следующих ключевых рисков: снижение показателей эффективности проектов, снижение качества прогнозирования проектов, трудности при ликвидации аварий, изменение законодательной базы, сложности при проектировании.

Существенное удорожание проектов на шельфах и увеличение набора рисков не прибавляют инвестиционной привлекательности нефтяным компаниям РФ, не говоря о том что природные условия освоения гораздо хуже чем у зарубежных конкурентов.

Статистика и прогнозы геологических компаний показывает, в ближайшие 5 лет будет достигнут пик мировой добычи нефти, что может подтолкнуть цены на нефть вверх, тем самым даст импульс для развития газовых проектов и проектов альтернативной энергетики. В ближайшие 5-10 лет газ станет основным энергоресурсом в мире. Уже сейчас частично существует необходимая газовая инфраструктура для замещения нефти, газ значительно дешевле, количество газовых проектов увеличивается, решена проблема универсальной транспортировки газа с приходом технологии СПГ. Газ уже сейчас конкурирует с нефтью и его потребление растет.

( Читать дальше )

Истощение запасов нефти на суше и приближение к мировому пику добычи стимулирует нефтегазовые компании приступать к активной работе по освоению месторождений на шельфах. Это приводит к появлению следующих ключевых рисков: снижение показателей эффективности проектов, снижение качества прогнозирования проектов, трудности при ликвидации аварий, изменение законодательной базы, сложности при проектировании.

Существенное удорожание проектов на шельфах и увеличение набора рисков не прибавляют инвестиционной привлекательности нефтяным компаниям РФ, не говоря о том что природные условия освоения гораздо хуже чем у зарубежных конкурентов.

Статистика и прогнозы геологических компаний показывает, в ближайшие 5 лет будет достигнут пик мировой добычи нефти, что может подтолкнуть цены на нефть вверх, тем самым даст импульс для развития газовых проектов и проектов альтернативной энергетики. В ближайшие 5-10 лет газ станет основным энергоресурсом в мире. Уже сейчас частично существует необходимая газовая инфраструктура для замещения нефти, газ значительно дешевле, количество газовых проектов увеличивается, решена проблема универсальной транспортировки газа с приходом технологии СПГ. Газ уже сейчас конкурирует с нефтью и его потребление растет.

( Читать дальше )

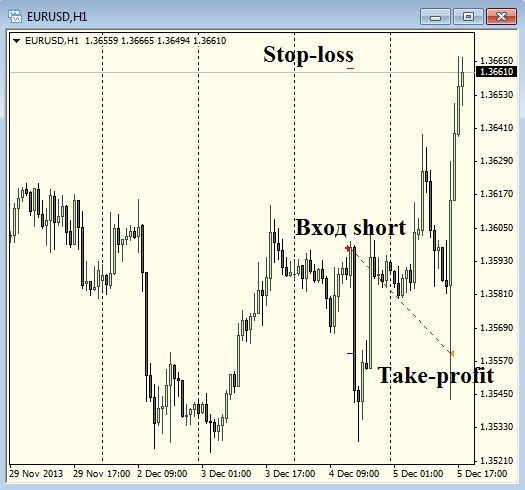

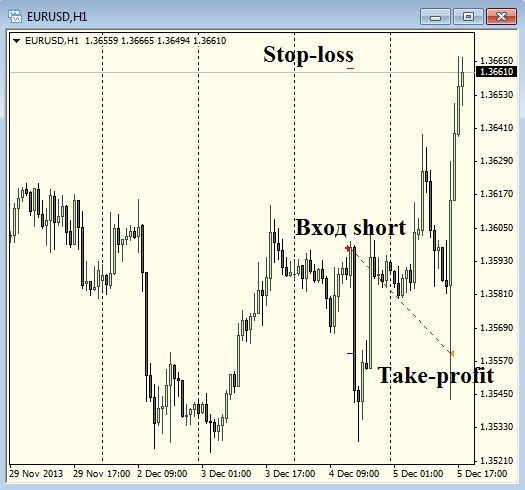

ПАММ-счет - "FT-Trade". Сделка №1 (short EURUSD), +2,25%

- 05 декабря 2013, 20:50

- |

Вчера открыл первую сделку на ПАММ-счете и цена сразу пошла в мою сторону. Изначально тейк-профит стоял на уровне 1,3465. Но когда цена после падения вернулась в точку входа, стало ясно, что сценарий поменялся и нужно забирать хотя бы часть прибыли. Тейк-профит был перенесен на уровень 1,3560, где и была закрыта сделка.

Всем инвесторам своего счета (вход от 100 рублей) предоставляю инвест-пароль, который позволяет в режиме online видеть мою торговлю.

( Читать дальше )

Всем инвесторам своего счета (вход от 100 рублей) предоставляю инвест-пароль, который позволяет в режиме online видеть мою торговлю.

( Читать дальше )

Успешных и богатых спекулянтов НЕ СУЩЕСТВУЕТ !

- 05 декабря 2013, 13:05

- |

Три дня назад Тимофей Мартынов написал пост: http://www.smart-lab.ru/blog/153805.php

Цитирую: «Три года я наблюдаю за смартлабом и за это время я видел здесь огромное количество печальных историй, рассказанных трейдерами, о том, как они сливались, как отдавали деньги, как мучались и переживали, как бессмысленнос выкинули годы на биржевую или форексную поймойку.

А есть ли истории с хорошим концом или просто мотивирующие трейдерские истории успеха? Может быть кто-то публиковал? Дайте пожалуйста ссылки в комментарии к этой записи.»

И за три дня в комментах там фактически не приведено ни одного примера успеха и богатства спекулянтов в долгосрочной перспективе.

Вывод: в долгосрочной перспективе успешных спекулянтов просто ЕДИНИЦЫ из сотен тысяч или даже миллионов.

Цитирую: «Три года я наблюдаю за смартлабом и за это время я видел здесь огромное количество печальных историй, рассказанных трейдерами, о том, как они сливались, как отдавали деньги, как мучались и переживали, как бессмысленнос выкинули годы на биржевую или форексную поймойку.

А есть ли истории с хорошим концом или просто мотивирующие трейдерские истории успеха? Может быть кто-то публиковал? Дайте пожалуйста ссылки в комментарии к этой записи.»

И за три дня в комментах там фактически не приведено ни одного примера успеха и богатства спекулянтов в долгосрочной перспективе.

Вывод: в долгосрочной перспективе успешных спекулянтов просто ЕДИНИЦЫ из сотен тысяч или даже миллионов.

Вода и Пламень. Jesse Livermore vs Warren Buffett.

- 04 декабря 2013, 22:08

- |

Вода и Пламень.

Jesse Livermore vs Warren Buffett.

Два фотографа рисковали своими жизням, чтобы запечатлеть момент взрывного вхождения лавы в море. Nick Selway, 28 лет и CJ Kale, 35 лет, невзирая на температуру воды 44 градуса по Цельсию, заходили в горячую воду в одних плавках, чтобы показать всему миру восхитительные кадры.

http://videla.ru/oni-soshlis-volna-i-

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал