инвестиции

Лягушка в кастрюле: непрерывная информация и моментум

- 19 сентября 2016, 13:09

- |

Перевод.

Мы тестируем гипотезу лягушки в кастрюлю (ЛВК), которая гласит, что инвесторы невнимательны к информации, которая непрерывно поступает в небольших количествах. Интуиция подсказывает нам, что ряд частых постепенных изменений привлекает меньше внимания, чем нечастые, но драматические повороты. В соответствии с гипотезой ЛВК, мы обнаруживаем, что непрерывная информация вызывает длительный застой, который не меняется в долгосрочной перспективе.

Моментум медленно падает от 5,94% по акциям с непрерывным потоком информации в период формирования до -2.07% для акций с дискретной информацией за аналогичный период формирования. Широкое освещение СМИ соответствует дискретной информации и смягчает сильный моментум, который приходит вслед за непрерывной информацией.

Что касается вареной лягушки, то это анекдот, описывающий лягушку, попавшую в кастрюлю с водой. Если лягушку посадить в кипяток, она сразу выпрыгнет. Однако если ее поместить в холодную воду, которая медленно нагревается, она не заметит постепенного изменения температуры и сварится.( Читать дальше )

- комментировать

- ★7

- Комментарии ( 1 )

ЦБ вообще соображает как он защищает инвесторов?

- 19 сентября 2016, 13:07

- |

Что будет в случае, если твой портфель акций упадёт ниже 400тыс — вносить ещё?!

Портфель в 6млн. сложим в 100 раз и останется 60тыс ))) )

Например, акции американской страховой компании AIG в 2008 сложились грубо говоря в 100 раз, потом отыграли.

У нас газпром упал в 4 раза, сбер в 10 раз и т.д.(но большинство бумаг через год отыграли потери, а некоторые стоили ещё дороже). Волатильность присуща рынкам, из-за неё что ЦБ будет резать открытые позы и бумажные потери превращать в реальные?

Получается 400тыс — 1,4млн обязательное резервы хранимые в тумбочке(у брокера страшно), эти деньги нельзя никуда вложить(то есть эти деньги не будут приносить доходности находясь под матрасом).

Тут есть 2 возможности хранения этих резервов и обе они по сути не рабочие:

( Читать дальше )

Записка Инвесторам 18.09.2016

- 19 сентября 2016, 11:50

- |

Записка Инвесторам 18.09.2016

На прошлой неделе, наш счет LDinvest Swissquote Bank — MAMпоказал доходность в размере +0,47%! Было совершенно 4 торговых операций (исключительно по серебру), что стало последствием слабоволатильного рынка.

Хочется сказать правду, какой она есть. Прошлая неделя была слабоволатильной. Исключением был лишь понедельник, и то на рынке металлов и фондовых площадок. Порадовала также и пятница, а именно вечерняя американская сессия, когда вдруг, финансовые инструменты проснулись, и начали свое активное движение в разные стороны. Именно пятничный рынок и станет маленьким залогом положительного успеха уже на следующей торговой неделе.

В целом же, фундаментальные события на финансовых рынках неизменны. В первую очередь, это ожидание заседание ведущего ЦБ мира — ФРС США. Их решение по повышению процентной ставки почти предрешено. В сентябре его ждать не стоит. Следующая торговая неделя обещает нам два громких события — заседание ФРС и Банка Японии. Что первые, что вторые, рынки, скорее всего, разочаруют.

( Читать дальше )

Валютные войны зашли в тупик. Большая политика опять может выйти на первый план.

- 18 сентября 2016, 21:14

- |

Предстоящая неделя, без сомнения, станет решающей и определит настрой инвесторов на финансовых рынках вплоть до ноябрьских выборов в США. В среду 21 сентября озвучит своё решение по ставке ФРС США, а также озвучит свой взгляд на монетарную политику Банк Японии, от которого вновь ждут расширения стимулов, и который вновь может всех разочаровать. Несмотря на важность заседаний этих двух Центробанков, на арену начинают выходить и другие, не менее важные факторы, которые могут в корне изменить ситуацию на долговом, валютном и фондовых рынках. Теперь обо всём по порядку.

Почему шансов для дальнейшего роста рисковых активов становится всё меньше, и почему от решения Центробанков уже мало что зависит? Вероятность повышения ставки в США на предстоящей неделе сейчас оценивается в скромные 15%, но после референдума в Великобритании смотреть на все эти ожидания абсолютно бессмысленно. Да, все опережающие показатели по экономике США явно сигнализируют о неминуемом спаде, индексы деловой активности в промышленности и в секторе услуг просто рухнули, но вот рынок труда чувствует себя пока стабильно, а наиболее главный показатель для ФРС и вовсе сигнализирует об обратном. Согласно последним данным, которые вышли в пятницу, инфляция в США взлетела до 10 летнего максимума.

( Читать дальше )

О ЦБ, о бирже, о инвест культуре в РФ.

- 18 сентября 2016, 15:32

- |

С выборами господа, всех приветствую!

Сегодня хотелось бы поговорить о двух моментах, которые будоражили умы инвестиционного сообщества всю прошлую неделю: новые тарифы биржи и новые правила ЦБ, а также третьем – инвестиционной культуре в РФ.

Но сначала краткий обзор портфеля на завтра (19,09,2016)

Завтра донёсу 19,700 рублей. Приобрету 100 акций Сургутнефтегаз(п), 100 акций Сургутнефтегаз (об) и 10 акций Северстали. Таким образом сумма пополнения за период с 06,09 составит 40,300 рублей, ОПД (ожидаемый пассивный доход в месяц) вырастит за неделю с 66и до 118и рублей. Обновление всех данных произойдет в профиле как будут известны цены приобретения бумаг.

Ну а теперь о главном. Начну с новых тарифов биржи:

Что вызвало такое негодование новой редакцией тарифов мне непонятно. По сути оно отразится только на HFT и скальперах. Да, это может снизиться ликвидность некоторых инструментов, но одновременно это может снизить и волатильность. Для инвесторов это плюс. К тому же печально наблюдать, как люди возмущены этим решением – это значит, что их торговые методы настолько завязаны на минимальные изменения, что они могут перестать работать в любой момент! Стоит только поменять немного правила игры. Хорошо, что инвестиций это никак не касается. Размещай лимитные ордера на покупку, спокойно формируй портфель. Что еще нужно? В самом первом посте я говорил о том, что сделал так, чтобы не платить своему брокеру и биржи более 0,1-,02% в год от активов. Им не за что платить по сути. Если же вы делаете всего ОДНУ сделку в день с общей комиссией в 0,05%, то в год это получается (0,05*200(дней)*2(вход-выход) = 20% от вашего капитала! И для многих на смарт лаб – это норма. Они даже не замечают этого! Биржа и брокеры получают 20% в год от ваших активов, гос-во еще забирает 13% в виде налогов, а если вы используете еще и маржу, то можно смело прибавить еще 14-20%! Итого скальперы и спекулянты отдают до 53% от своего капитала в год! Господа, вы действительно думаете заработать при таких затратах? А ведь еще есть спред, проскальзывание…. Меняйте свои подходы на рынке, не кормите вы брокеров, биржу и гос-во! Заплатите сначала себе! И заметьте, это даже не мое мнение, это цифры, а цифры не врут, они не живые.

( Читать дальше )

АФК Система: как фундаментальный анализ уберег меня от 15% просадки

- 17 сентября 2016, 12:10

- |

На этот раз, в своей статье расскажу не только о пользе поиска и покупки недооцененных акций, но и о своевременном избавлении от акций, чьи показатели после публикации нового финансового отчета уже не выглядят привлекательными. Теперь, когда все мои сделки, на фондовом рынке подкреплены реальным полноценным анализом, вся динамика порфтеля выглядит гораздо понятнее.

Акции АФК Система, я начал покупать еще в феврале 2016 года, когда цена была 17.640 — тогда же по итогам 2015 года, мультипликаторы компании, выглядели очень привлекательно.

И вот какую динамику акций мы получили с февраля по август 2016 года:

Или порядка +30%, если переводить в цифры, с 18 до 23 рублей за акцию.

И спасибо за это фундаментальному анализу.

Но на этом история не заканчивается, а только начинается, т.к. 15 августа компания опубликовала свой отчет по итогам 2 квартала 2016 года — и очень кстати, что на сервисе financemarker, все рассчитанные мультипликаторы мне были доступны практически сразу.

( Читать дальше )

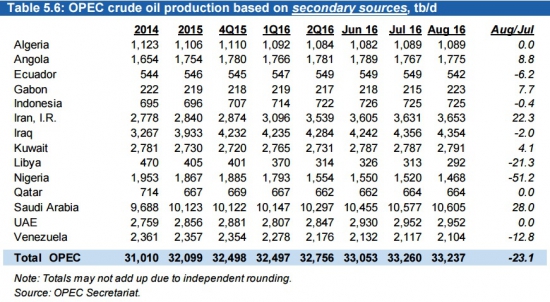

ОПЕК готовится к обсуждению заморозки, а по итогам августа показывает снижение добычи

- 15 сентября 2016, 22:54

- |

Последний месячный обзор ОПЕК показал, что страны картеля после длительного периода роста в последний отчетный месяц (август) снизили объемы добываемой нефти. Судя по устремлениям многих стран картеля, добыча ОПЕК еще может продолжить свой рост. Однако августовское снижение напомнило, что динамика добычи ОПЕК тоже приближается к насыщению.

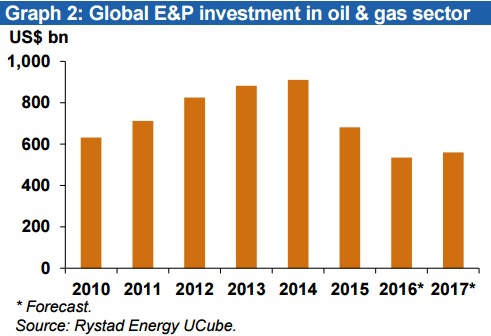

В долгосрочном плане происходящее в 2015 и 216 годах в мире снижение инвестиций в добычу нефти и газа неминуемо приведет к торможению роста предложения и 2017 год потребителям придется встречать уже при других балансах добычи и потребления нефти.

( Читать дальше )

Как посчитать реальную среднегодовую доходность ваших инвестиций?

- 15 сентября 2016, 22:11

- |

Есть два способа подсчета доходности инвестиций: ср. арифметический и ср. геометрический. Первый способ показывает завышенные результаты. Чем сильнее колеблется цена актива по годам, тем сильнее будут отличаться эти доходности.

Зачастую управляющие показывают только ср. арифметическую доходность, чтобы завлечь инвесторов. Последние «покупаются», вкладываются, а затем их доходность оказывается гораздо ниже, чем они ожидали, судя по рекламе.

Пример. Фонд в первый год получил + 100%, во второй -50% доходности. Ср. арифм. доходность равна (100-50)/2= 25%. А ср. геом. доходность равна (1+100/100)*(1-50/100)-1 = 2*0,5-1= 0. То есть управляющий вам говорит в рекламе: «Наша средняя доходность 25%». А в реальности, если бы вы вложили на два года деньги, то получили бы 0% доходности.

Можно проверить это «на пальцах»:

- вкладываете 100 руб. С учетом доходности 100%, на счете 200 руб. в конце года;

- на второй год -50%. Т.е. 200 руб. — 100 руб. = 100 руб. Заработали 0.

( Читать дальше )

Вероятность гибели человечества. 95%, что это произойдет к 2710 году. РБК.

- 15 сентября 2016, 14:04

- |

Отсылая вас к первоисточнику => www.rbc.ru/economics/15/09/2016/57d9810e9a794705631f672f?from=newsfeed, хочу отметить финал данной статьи, касающийся инвесторов. << Из доклада канадской компании BCA Research, специализирующейся на инвестиционных исследованиях. >>

.

PS

снова теория о мультивселенных, что напомнило мне фантасмагоричный нелепый фильм (претендент на вынос мозга):

«Инциндент» my-hit.org/film/368261/ — о людях, застрявших в пространственных петлях. Смотришь, понимаешь абсурд, но не можешь выключить…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал