денежная масса

Как из номинальной денежной массы получается реальная

- 04 октября 2023, 11:46

- |

Всё просто: «вычитанием» инфляции. Есть и более точный способ.

Исходные данные

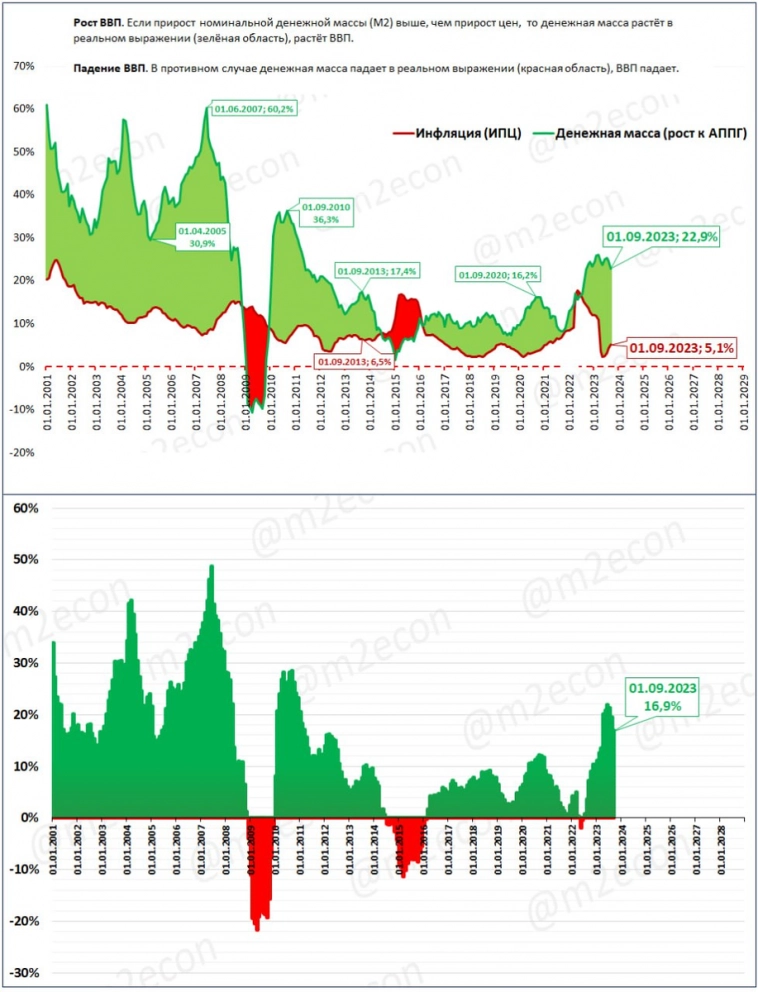

На графике ниже все необходимые показатели приведены.

В верхней части графика показана динамика номинальной денежной массы (зелёная линия) и инфляция (красная линия).

В нижней части графика показана динамика реальной денежной массы.

Как посчитать динамику реальной денежной массы?

Грубый подсчёт «вычитанием»

Из роста денежной массы (зелёная линия на верхнем графике) надо «вычесть» инфляцию (красная линия на верхнем графике). Подсчитаем по цифрам на 1 сентября 2023 года:

22,9% — 5,1% = 17,8%

(словами: 22,9% минус 5,1% равно 17,8%).

По этому подсчёту реальная денежная масса на 1 сентября на 17,8% больше, чем годом ранее. Это грубый расчёт. Но при невысокой инфляции он даёт довольно точное приближение.

Точный подсчёт «делением»

+22,9% и +5,1% в нашем примере — это темпы прироста. Они показывают на сколько процентов вырос показатель за год.

От темпов прироста надо перейти к темпам роста.

( Читать дальше )

- комментировать

- 3К | ★5

- Комментарии ( 4 )

Как фантиковые цены квартир зависят от количества фантиков?

- 01 октября 2023, 20:42

- |

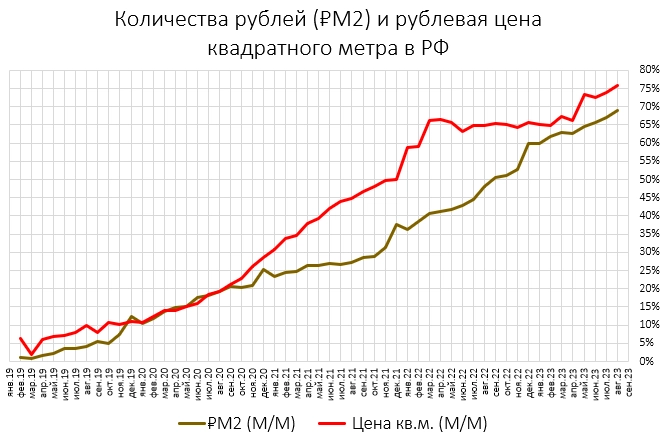

Обновил данные по ₽М2 и ценам квартир в Сентябре. Делюсь графиком, на котором показаны ежемесячные приращения количества фантиков (₽М2) и фантиковых цен квартир:

Соотношение этих показателей выглядит так:

( Читать дальше )

Доллар в последнее время укрепляется не только к рублю

- 28 сентября 2023, 17:39

- |

🔹Стоимость доллара к евро растет, валютная пара EURUSD пробила поддержку 1.06 и продолжает ехать вниз.

🔹Растет также и индекс доллара.

🔹А доля доллара в международных расчетах в августе 2023 года увеличилась до 48,03% против 46,5% в июле, что стало максимумом за все время наблюдений.

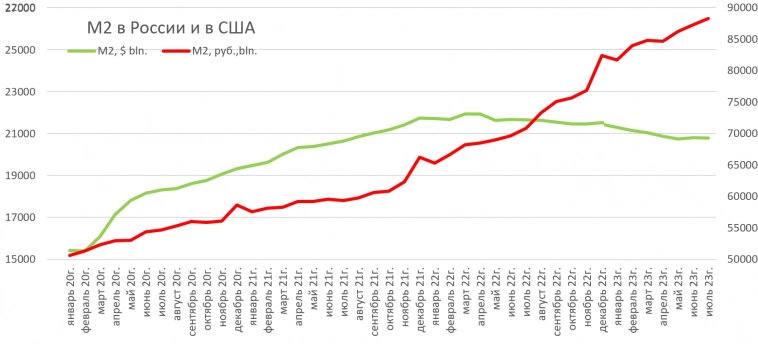

Одной из макроэкономических причин является сокращение долларовой денежной массы. В отличие от рублевой массы, которая растет. Так что сами думайте, что будет делать рубль в долгосрочной перспективе (ближайшие пара лет) — укрепляться или слабнуть..

Подписывайтесь на мой телеграм канал !

Рейтинг стран мира по денежной массе: Россия не входит в десятку

- 27 сентября 2023, 22:09

- |

Для начала сам рейтинг в виде графика. Для сопоставимости все денежные массы пересчитаны в долларовом эквиваленте.

График 1. Общий рейтинг денежных масс стран и валютных зон

Первая четвёрка заметно отличается от остальных стран.

На первом месте Китай, денежная масса которого составляет почти 40 трлн в долларовом эквиваленте (39,8 трлн, если быть точным).

На втором месте США: 20,9 трлн.

На третьем месте Еврозона: 13,7 трлн в долларовом эквиваленте. Денежная масса отдельных стран Еврозоны (Германии, Франции, Италии, Испании, Нидерландов, Бельгии) тоже присутствует в рейтинге и выделена голубым цветом. Но надо понимать, что это часть общей денежной массы Еврозоны).

На четвертом месте Япония: 8,8 трлн в долларовом эквиваленте. Стоит обратить внимание на то, что Япония по этому показателю третья в мире (см. далее график 2), если учитывать только отдельные страны и не учитывать группы стран (Еврозона).

Следующая по порядку страна, Великобритания, отличается от группы лидеров очень сильно. Её денежная масса ($3,9 трлн) более чем в два раза меньше японской.

( Читать дальше )

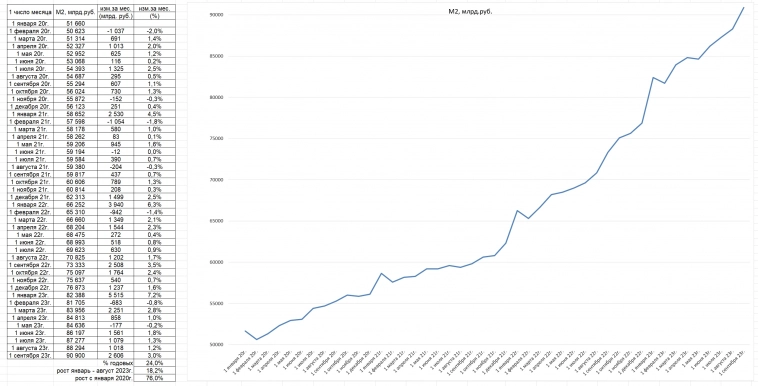

За август М2 (доступные для платежа собственные средства плюс депозиты) выросла аж на 3%. Про рубль.

- 10 сентября 2023, 22:22

- |

#М2_Россия

Денежная масса М2 — это доступные для платежа собственные средства плюс депозиты.

На сайте ЦБ России написали, что по предварительным данным, М2 в России в августе выросла до 90 200 млрд руб.

Значит, за август + аж 3%.

За год + 24%.

Источник

cbr.ru/statistics/macro_itm/dkfs/sr_ma_estim/

С уважением,

Олег.

ФРС обесценит лишние деньги в Руси.

- 10 сентября 2023, 11:06

- |

Банк России за последние 12 месяцев эмитировал (то есть попросту «напечатал», в наличной или безналичной форме) около 4 трлн рублей, свидетельствует отчетность регулятора: денежный агрегат М2 (то есть вся денежная масса) вырос за этот период на 12% до 36,9 трлн рублей.

В ФРС считают, что массированная поддержка не привела к ожидаемому результату и поэтому было принято решение остановить печатный станок.

На ближайшие планы, «ОНИ» планируют сделать перезагрузку глобальной финансовой пирамиды, которая начала свое действие с 1 августа 2023 года.

Произойдет тотальное обесценивание текущей валюты и перевод в цифровой режим с «новым золотым стандартом»

Спасибо Великая Кристи, что помогаете нам донести информацию до сами знаете кого.

ДЕНЕЖНАЯ МАССА В РОССИИ ВПЕРВЫЕ ПРЕВЫСИЛА 90 ТРИЛЛИОНОВ РУБЛЕЙ

- 08 сентября 2023, 18:25

- |

Мы оказались близки в своей предварительной оценке («более 90 трлн рублей», см. «Экспресс-обзор за август» (https:/...)).

Мосбиржа и денежная масса

- 08 сентября 2023, 14:51

- |

Трейдерам и просто любителям биржевой игры может пригодиться.

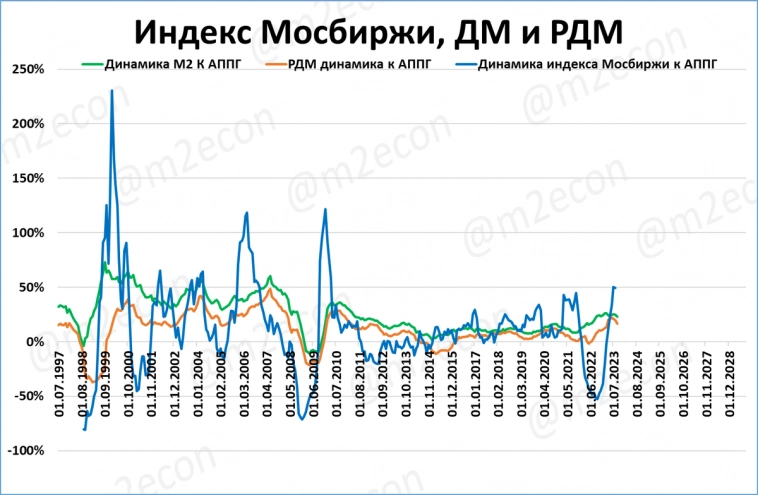

Построил график динамики индекса Мосбиржи, денежной массы и реальной денежной массы (ДМ и РДМ).

На что можно обратить внимание:

1. Индекс Мосбиржи начинает падать (синяя линия «ныряет» под нулевую отметку), когда ДМ и РДМ ещё растут.

Кейс 1. Так было, например, в 2008 году. ДМ и РДМ росли, но уже замедлялись темпы их роста (линии были выше ноля, но были направлены вниз). Индекс Мосбиржи при этом уже начал падать (синяя линия опустилась ниже ноля).

Кейс 2. Похоже выглядит падение индекса Мосбиржи в 2011 году. ДМ и РДМ тогда тоже всего лишь замедляли свой рост.

2. Индекс намного волатильнее, чем денежная масса в любом виде.

===

Цифры для этого графика в файле эксель можно взять здесь: https://t.me/M2econ_chat/80203

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

( Читать дальше )

М2 в России и в США. 2 графика вместе: удобнее для восприятия.

- 02 сентября 2023, 20:51

- |

#М2

Денежная масса М2 — это доступные для платежа собственные средства плюс депозиты.

По просьбе подписчиков чата,

выкладываю М2 России и М2 США на одном графике.

Красный график и правая шкала — это рубли.

Зелёный график и левая шкала — это доллары.

М2 в России (обработал цифры с сайта ЦБ России)

рост на 24,7% за год,

рост на 14,9% за 7 мес. (январь — июль)

рост 70,9% с января 2020г.

В США

за год минус 3,7%

с января 2020г. рост 34,8%

Обратите внимание

на углы наклона кривых М2

в России и в США.

С уважением,

Олег.

Не "растворяется" ли рост денежной массы из-за увеличения доли рубля во внешнеторговых операциях?

- 02 сентября 2023, 10:15

- |

===

Не растворяется, потому что денежная масса — это деньги резидентов (российских граждан и предприятий).Но вопрос хороший.Раньше, когда внешнеторговые расчёты были в валюте, экспорт-импорт практически не влиял на денежную массу.Сейчас, когда доля рубля в этих расчётах растёт, эти потоки начинают влиять.

Примеры:Если российская фирма заплатила казахской рублями, то денежная масса в рублях уменьшается. Если фирма из Грузии заплатила российской фирме рублями, то денежная масса в рублях растёт.

===

Я пока эти потоки не вижу, даже не знаю, где их можно посмотреть.Но в статистике денежной массы мы видим уже конечный итог. И он уже «очищен».

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОРБолее полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм : t.me/...con

Дзен : zen.yandex.ru/...con

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал