SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

анализ

fRTS - шорт по 140010, цель +2000пп стоп -1000пп

- 28 марта 2013, 12:56

- |

Шортанул по 140010

Смотреть онлайн

На смартлаб не всегда есть время постить сигнал.

Поэтому кто хочет получать сигнал без задержки, регистрируйтесь на Tradingview.com и фолловте (Нажать Follow возле моей аватарки) меня, сигнал будет приходить сразу как я его размещу.

Смотреть онлайн

На смартлаб не всегда есть время постить сигнал.

Поэтому кто хочет получать сигнал без задержки, регистрируйтесь на Tradingview.com и фолловте (Нажать Follow возле моей аватарки) меня, сигнал будет приходить сразу как я его размещу.

- комментировать

- Комментарии ( 8 )

Ищу энтузистов в аналитическую команду

- 28 марта 2013, 01:06

- |

В кратце, друзья, такое дело — понял, что один я никогда не охвачу то, что хочеться, а хочеться, как известно, многое. Летом ухожу в рабочий отпуск (3 месяца) — меняю мантию и шапку бакалавра на офисный стул и стол Буду работать (изучать) всё то, что хотел попробовать весь этот год, да был занят. Формально буду трудоустроен, но де факто буду делать то, что нравится стандартные 8 часов 5 дней в неделю.

Есть несколько разделов которые необходимо разбирать, и даже моих 40 часов в неделю на это не хватит. Поэтому я пробую набрать толковых, энергичных людей на следующие сектора:

1) Макроэкономика — детальный разбор отдельных экономик, корреляции, цикличность, текущие тренды.

2) Макроэкономическая история — опционально, очень и очень интересны какие-нибудь крупные события прошлых лет в детальной разработке (дело не в том, что множество книг написано — дело в интерпретации и применении опыта — например разбор банкротств «по часам» — как можно предугадать, что компания обанкротиться, «звоночки» и т.д.). Часто есть ситуации в отдельных компаниях когда так и хотелось сказать — «интересно, что обычно происходило дальше и почему». Забытые уроки прошлого выливаются в крупные проблемы в настоящем.

( Читать дальше )

Есть несколько разделов которые необходимо разбирать, и даже моих 40 часов в неделю на это не хватит. Поэтому я пробую набрать толковых, энергичных людей на следующие сектора:

1) Макроэкономика — детальный разбор отдельных экономик, корреляции, цикличность, текущие тренды.

2) Макроэкономическая история — опционально, очень и очень интересны какие-нибудь крупные события прошлых лет в детальной разработке (дело не в том, что множество книг написано — дело в интерпретации и применении опыта — например разбор банкротств «по часам» — как можно предугадать, что компания обанкротиться, «звоночки» и т.д.). Часто есть ситуации в отдельных компаниях когда так и хотелось сказать — «интересно, что обычно происходило дальше и почему». Забытые уроки прошлого выливаются в крупные проблемы в настоящем.

( Читать дальше )

>>> Сопровождение позиции VolFix

- 27 марта 2013, 22:38

- |

Подписаться на следующие бесплатные вебинары Вы можете ТУТ

Подписаться на наш youtube канал Вы можете ТУТ

>>> РТС - не меняется ( обзор )

- 26 марта 2013, 23:32

- |

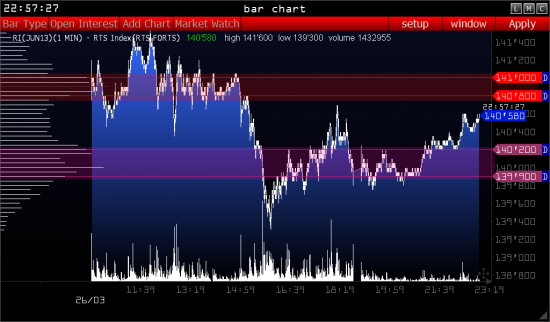

Пока тенденция в силе и нужно этим пользоваться. На данный момент прощупывают минимум и этим можно воспользоваться. Пока щупают минимумы, но Вам покупать сейчас не стоит, дождитесь ответа, так надежнее.

Вы наверно заметили как увеличился показатель ОИ при снижении вчера — это медвежьи проделки и быки их убирать будут долго. Уровень для интрадейщиков на завтра 140800 по 141000 как сопротивление, если быки еще не смелые, то этот диапазон будут боятся.

139900 по 140200 как дополнительный. На слайде 2 ключевой диапазон контракта выделен и пока индекс РТС не закрепится выше этого диапазона, будет нисходящая тенденция. Учтите это в своих решениях.

( Читать дальше )

Индекс РТС - ближайшие перспективы

- 26 марта 2013, 16:26

- |

Снова пора взглянуть на индекс РТС. Ситуация сейчас важная для анализа. Прошлый прогноз по РТС исполнился по второму сценарию. Теперь картина следующая:

Пояснения:

1. В случае если 1450 по РТС устоит, то появляются перспективы роста до района 1500 по РТС. Сделать можно за счёт ГП и Роснефти. На банки надеяться не стоит.

2. Если уровень 1450 по РТС не устоит, то перспективы снижения до района 1350 по РТС. Вот там будет Великая Битва. И если 1350 пробиваем, то это означает, что открывается цель в район 900 — 870 по РТС будет достигнута. Конечно, кажется такое снижение невозможно, но когда русские акции никому не интересны — такие уровни вполне возможны. Так что готовим денежки — будет страшно, но покупать надо.

( Читать дальше )

Пояснения:

1. В случае если 1450 по РТС устоит, то появляются перспективы роста до района 1500 по РТС. Сделать можно за счёт ГП и Роснефти. На банки надеяться не стоит.

2. Если уровень 1450 по РТС не устоит, то перспективы снижения до района 1350 по РТС. Вот там будет Великая Битва. И если 1350 пробиваем, то это означает, что открывается цель в район 900 — 870 по РТС будет достигнута. Конечно, кажется такое снижение невозможно, но когда русские акции никому не интересны — такие уровни вполне возможны. Так что готовим денежки — будет страшно, но покупать надо.

( Читать дальше )

fRTS - Лонг по 144050, цель +2000 стоп -1000пп

- 25 марта 2013, 16:11

- |

Дошли руки написать о входе. Залез, и рынок совсем остановился… Похоже слишком много нас в лонг собралось (((

Смотреть онлайн

Смотреть онлайн

Кто что ждет на открытии ДАВАЙТЕ ПОСМОТРИМ ГРАФИКИ

- 25 марта 2013, 01:25

- |

Сам счас малую позу имею по золоту бай небольшой ...

жду пробития потолка перед експирацией ...

Пишите кто что ждет на открытии, какие инструменты

жду пробития потолка перед експирацией ...

Пишите кто что ждет на открытии, какие инструменты

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал