ЦБ РФ

Какая должна быть ставка при текущем уровне инфляции.

- 13 декабря 2023, 08:56

- |

В пересчете на год:

10.6% (ноябрь)

9.4% (октябрь).

В среднем, 10,0%.

Какой должна быть ставка, чтобы вернуть инфляцию к цели 4%?

(10.0 — 4,0) * 1.5 + 6.5 (нейтральная ставка) = 15,5%.

В пятницу увидим, какая будет ставка.

16 0%???

С уважением,

Олег.

- комментировать

- Комментарии ( 4 )

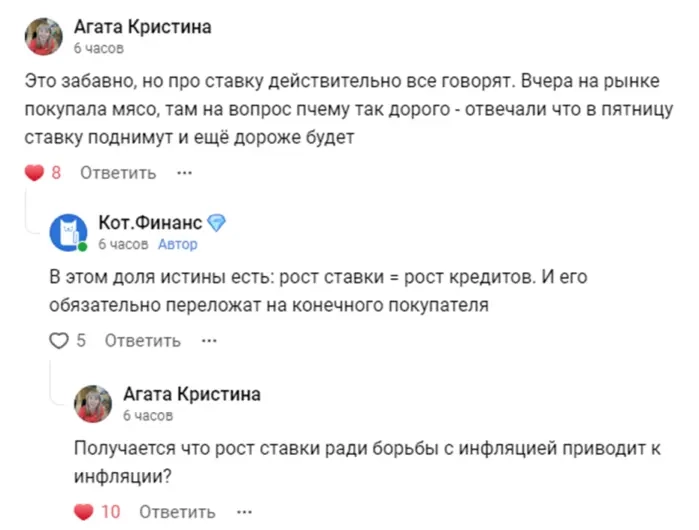

Рост ставки ради борьбы с инфляцией приводит … к инфляции?

- 13 декабря 2023, 07:45

- |

Вчера писали про ключевую ставку, и неожиданно для себя, обнаружили очень интересную мысль в комментариях, которая ставит в тупик всю борьбу с инфляцией через рост ставки. Простой обывательский взгляд оказался очень правильным. Разберем, так ли это на примере тарифов МТС

На связи Кот.Финанс, а это значит, что мы опять поговорим о выгодных инвестициях. Вообще, мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня решили доказать мнение нашей подписчицы Кристины, что рост ставки приводит к росту цен. На примере одной из самых закредитованных компаний – МТС.

Подробно разбирали значительность долга МТС здесь. Но тогда мы это делали с целью вложения в облигации компании. А теперь нужно разобраться, как долг влияет на цены на связь для каждого из нас.

( Читать дальше )

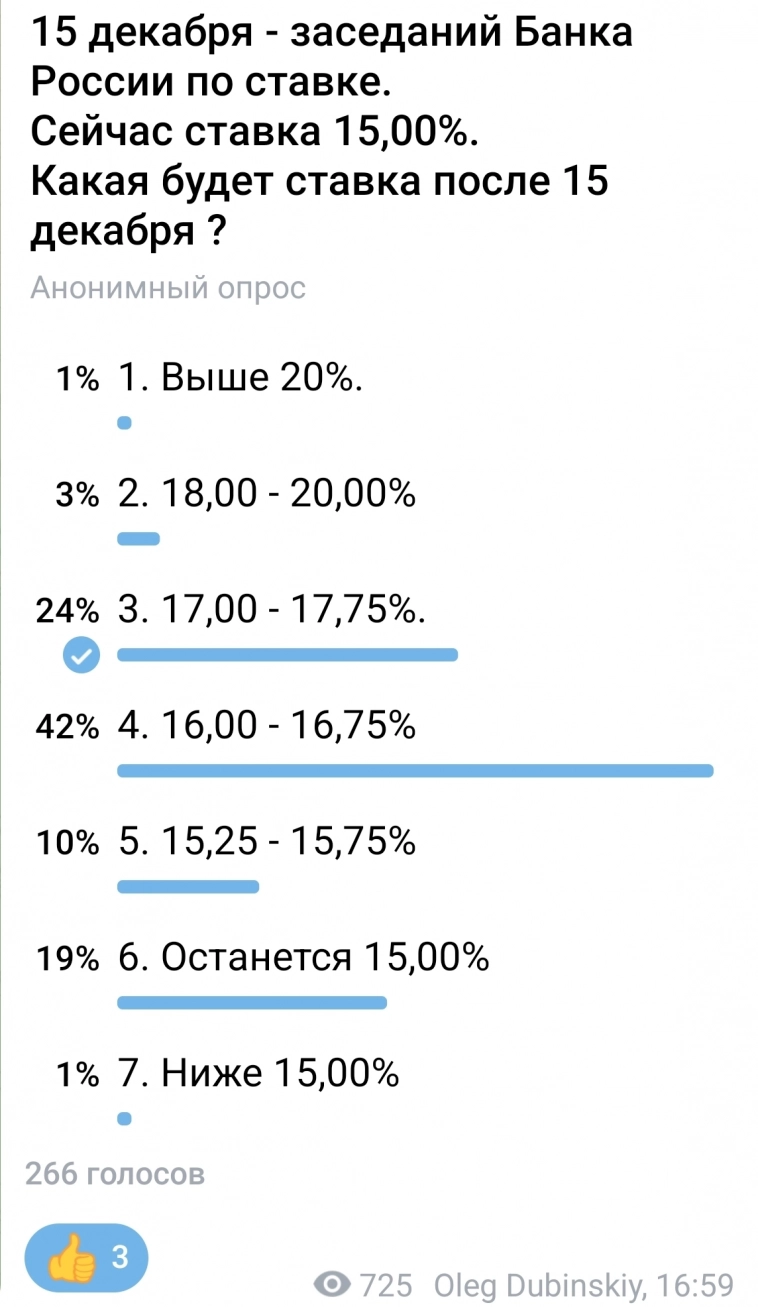

На сколько повысят ставку в пятницу?

- 13 декабря 2023, 07:02

- |

На сколько повысят ставку в пятницу?

Взгляд экономиста: регулятор пойдет на еще одно повышение ставки

- 12 декабря 2023, 18:10

- |

Рост инфляции и ВВП уже опередил совсем недавний октябрьский прогноз ЦБ, и возможность регулятора приблизиться к целевому уровню инфляции к концу следующего года оказалась под вопросом. Мы полагаем, что в эту пятницу Банк России вновь пойдет на ужесточение монетарной политики.

Главное

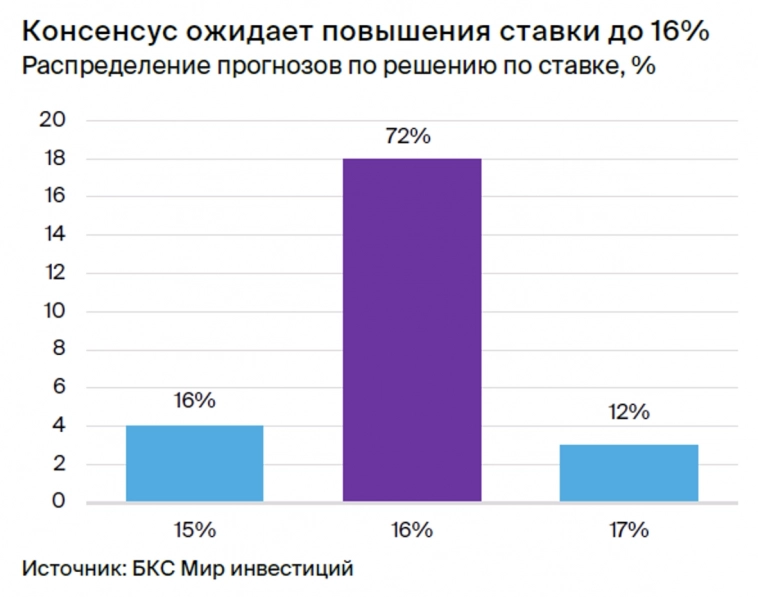

• Наш базовый прогноз — повышение ставки до 16%, оценка рынка такая же.

• Варианты понижения или сохранения ставки менее популярны.

• Инфляция вновь ускорилась в ноябре после снижения в октябре: сезонный показатель в ноябре вырос до 11,7% г/г, часть ускорения связана с разовыми факторами, ждем 7,6% г/г по итогам года.

• Повышенные темпы роста ВВП говорят о перегреве экономики.

В деталях

Рынок ожидает повышения ставки до 16%. Ключевой аргумент для большинства прогнозистов — опережение инфляцией прогнозного коридора ЦБ. Регулятор в конце октября ожидал уровень инфляции 7–7,5% к концу года, а он достиг 7,5% уже к концу ноября.

Некоторые аналитики считают, что текущая динамика цен создает предпосылки для более крупного повышения ставки. Другие же отмечают, что сейчас уровень ставки уже достаточно высокий, поэтому ЦБ должен взять паузу, чтобы оценить влияние предыдущих повышений на ИПЦ.

( Читать дальше )

Ключевая ставка ЦБ снова может подняться. 15% → ?%. Чего ждать?

- 12 декабря 2023, 13:09

- |

27 октября Набиуллина представила новую ключевую ставку ЦБ и повысила прогноз на следующий год. Ориентир — 12,5–14,4%. Но уже 15 декабря прогноз может снова скорректироваться, а ключевая ставка может подняться. Продолжаются времена безумно дорогих денег. Чего ждать и к чему готовиться?

Сейчас консенсус-прогноз примерно равный на 15%, 15,5% и 16%. В ставку выше 16% верят, но меньше, то есть, с высокой степенью вероятности ставка будет в пределах 15–16%.

Логика понятна. Инфляция не притормозилась, доллар вообще от ставки не зависит, народ продолжает брать кредиты как не в себя (распродажи и праздники же). Но поднимать сильнее уже бессмысленно. Посмотрим, как отражается высокая ставка для инвесторов, как это отражается на акциях, облигациях, рубле и недвижимости, а также на гражданах.

Облигации

Бизнес уже получил удар в виде более дорогих долгов. 15%, особенно в долгосрочной перспективе — это крайне мощно. Больше 15% — губительно, за гранью и никакой бизнес не хочет такого. Рефинансировать старые и брать новые долго уже дорого, доходность облигаций поднялась, но вместе с этим выросли и риски.

( Читать дальше )

Как Банк России видит текущую экономическую ситуацию в РФ?

- 12 декабря 2023, 09:52

- |

Инфляция остается высокой, экономический рост показывает признаки замедления, а лаг трансмиссии ДКП расширился. В совокупности все это может потребовать более жёстких мер от ЦБ, именно об этом говорит сам Банк России.

Касаемо инфляции:

Сейчас текущие темпы роста цен перестали увеличиваться, однако значимого их снижения пока не произошло. Рост устойчивых компонентов цен товаров и услуг, составляющих потребительскую корзину, существенно превышает 4% в пересчете на год и скорее увеличивается, чем замедляется.

Годовая инфляция еще несколько месяцев будет возрастать по мере выхода из базы расчета относительно низких темпов роста цен конца 2022 — начала 2023 года.

Аналитические показатели динамики цен остались заметно выше 4%, что свидетельствует о высоком инфляционном давлении. Продолжающийся рост реальных доходов и кредитования поддерживает спрос на высоком уровне, позволяя производителям перекладывать возросшие издержки в цены.

На этом фоне трансмиссия ДКП происходит медленнее, поэтому может потребоваться поддержание жесткости ДКП в течение продолжительного времени.

( Читать дальше )

Какая будет ставка ЦБ России после 15 декабря. Почему считаю, что шорты по российскому рынку сейчас опасны

- 12 декабря 2023, 08:58

- |

Большинство считает что ставка будет 17% (+2% к текущим 15%).

70% оборота на Мосбирже сейчас делают физ.лица.

Представьте, если ставку поднимут менее чем на 2 или ровно на ожидаемые 2%?

Это будет позитив!

Возможен шортовый вынос.

С уважением

Олег.

Будет ли рост ключевой? Мы считаем, что нет

- 12 декабря 2023, 07:39

- |

Внимание за ключевой ставкой превратилось в национальную забаву. Еще бы! Когда рост с 7,5% до 15% менее, чем за полгода и все, кто имеет хоть какие-то накопления превращаются в искателей (лучших условий по вкладам и надежных облигаций). Разбираемся, поднимут ли «ключ» и что влияет на это решение...

На связи Кот.Финанс, а это значит, что мы опять поговорим о выгодных инвестициях. Вообще, мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. Но сегодня поговорим о высоком.

РБК опросил экспертов и большинство (22 из 31) ожидает, что ставку поднимут до 16%. Двое ждут роста до 15,5%, еще четверо ждут 17%. Вариант неизменности ключевой ставки – не популярен: только трое считают, что ставка останется 15%.

Вообще, спекуляций на тему ставки много. В одном авторитетном канале нашел даже кликбейтный заголовок про 18%, но это было для привлечения внимания. Зато эта ситуация отлично раскрывает тему, что «разговоры на тему ключа» становятся почти такими же, как о погоде в Лондоне – каждый готов поддержать беседу.

( Читать дальше )

Ставка ЦБ и ФРС, дивиденды «ФосАгро», IPO «Совкомбанка»: главные события недели

- 11 декабря 2023, 13:54

- |

11 декабря – последний день торгов акциями «КуйбышевАзот» с дивидендами в размере 14 руб. на акцию. Реестр будет закрыт во вторник, 12 декабря.

В среду, 13 декабря, акции холдинга SFI будут последний день торговаться с дивидендами. Ранее акционеры компании одобрили дивиденды за 9 месяцев 2023 года — 39,42 руб. на одну акцию.

В четверг, 14 декабря, завершится прием заявок на IPO «Совкомбанка». Банк планирует разместить на Московской бирже акции на 10 млрд руб. Ценовой диапазон размещения составит 10,5-11,5 руб. за бумагу, что соответствует капитализации в размере от 200 млрд до 219 млрд руб. Ранее сообщалось, что книга заявок уже переподписана в несколько раз, так что IPO может пройти успешно. С 15 декабря акции «Совкомбанка» будут допущены к торгам на Московской бирже.

Этот же день станет последним для покупки акций «Лукойла» с промежуточными дивидендами — 447 руб. на акцию. Во II полугодии 2023 года рублевые цены на нефть были существенно выше, благодаря чему в качестве финальных дивидендов аналитики «Финама» ожидают выплаты около 700 руб. на акцию. На фоне ожидания привлекательных дивидендов в будущем дивидендный гэп может закрыться достаточно быстро, уверены эксперты.

( Читать дальше )

Ключевая ставка 15%: оцениваем эффект от повышения на экономику и банки

- 11 декабря 2023, 13:33

- |

ЦБ суммарно повысил ставку с 7,5% до 15% и допускает еще одно повышение в декабре. С учетом поведенческих факторов пока что действия ЦБ не приводят к разрушению спроса и замедлению инфляции. Рост ключевой ставки начал постепенно отражаться только на кредитовании: с августа темпы роста кредитного портфеля замедляются. При этом наблюдаемая и ожидаемая инфляция по опросам потребителей продолжает ускоряться, а промышленный сектор — наращивать активность.

Эффект на потребителей и промышленность пока незаметный:

- PMI говорит о сильном спросе внутри России и росте промышленного производства. Данные PMI подтверждаются оценками Банка России: индекс бизнес-климата в ноябре вырос.

- Потребитель продолжает наращивать расходы, за месяц снизилась склонность к сбережению, развернулся тренд сентября-октября на сбережения.

- Инфляционные ожидания потребителей в ноябре выросли на 1 п.п., до 12,2% на годовом горизонте. Наблюдаемая инфляция также ускорилась, медианная оценка — 15,1%.

- Потребительские расходы, по данным Сбериндекса, в ноябре росли на 14-15% г/г, рост был чуть медленнее, чем в октябре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал