Московская биржа

Гааль грааль грааль

- 01 мая 2017, 08:45

- |

Вставлю и я свои 5 копеек:)

Двадцать первого мая буду отмечать три года, как я пришёл на рынок!

Если лень читать, то суть сводится к следующему — не спеши, обдумай, представь, что ты будешь делать, если…, войди в сделку, поставь стоп, наблюдай, выйди из сделки руками или по стопу.

Все что написано ниже — Исключительно мой, субъективный взгляд.

На данный момент времени грааль в спекуляции, для меня лично, выглядит так:

— Закинь миллион рублей на счёт (меньше смысла нет, тк соотношение риск/доход, в абсолютном выражении, начинает быть приемлемым только от этой суммы. Объясню почему:

1. Не готов вялится у монитора по несколько часов в день ради 1000₽. Пусть даже в процентном выражении это будет 5% к депозиту. Другое дело, если это будет 10 000₽ или 1%, такая сумма, уже предполагает теоретическую возможность зарабатывать больше среднестатистической з/п в 30к), да и вискарь вкусный можно уже купить и любимую побаловать чем-нибудь (приглашением на шма-спа массаж, например).

2. На бессознательном уровне отказываюсь уходить от компа, при выполнении нормы прибыли в таком абсолютном размере, так как тысяча или даже три кажутся крайне малой суммой. Как следствие, начинаю лезть в очень сомнительные сделки и чаще всего теряю заработанное и, как бонус, получаю убыток от огромной комиссии брокера (адекватные комисы начинаются, когда у тебя больше 500 тыщ на счет)

3. Желание нарушить рискменеджмент частенько берет верх. Ведь что такое 2500₽? В магазин за продуктами сходить 1,5 раза. Но на деле разница оказывается огромной — потерять 2,5к от 200к или от миллиона. В первом случае, ты зарабатываешь крайне небольшую сумму, если все идёт по твоему плану, во втором же, эта сумма может быть не в пять раз больше, как может показаться, а в 10 или более. Это происходит из-за того, что во втором случае у тебя есть свободные средств, чтоб увеличивать позицию по ходу движения, сохраняя прежний риск на трейд. Про восприятие «потерь» я лучше вообще не буду писать.

4. БОльшее количество лотов, доступных для покупки/продажи, позволяет точнее соблюдать риски и уменьшать «недополученную» прибыль.

5. После входа в сделку остаётся достаточное количество средств, чтоб открыть ещё одну или две или три или… в других инструментах.

6. Миллион — красивая сумма :)

7. Все что меньше — лучше инвестировать. Больше толку будет. Или съездить на море.

П.с. Тех кто торгует суммами меньше 100к вообще рассматриваю как «аппаратчиков-лудоманов» — серьезных денег даже теоретически нельзя заработать, а потерять можно за день.

Остальные пункты расписывать так подробно не буду, т.к. это превратит весь текст в не очень-то читаемую отрыжку, если кому будет интересно подробнее мое мнение услышать — отвечу в лс. «Остальные пункты»:

— Жди понятную ситуацию на дневках.

— Дождался? Переходи на внутридневные таймфреймы.

— Входи в сделку, ставь стоп.

— Увеличивай позицию, если цена пошла как ты и предполагал, сохраняя риски и не смещая стоп в те области, где его могут случайно выбить.

— Собрав позицию, переходи обратно на дневки и уходи от компа.

— После клиринга посмотри, как обстоят дела на внутридневных тф. Поставь б/у, если ситуация позволяет.

— Наблюдай за открытием рынка, но не вмешивайся. Если тебя не вышибло, то твоя работа — сидеть и ждать.

— Повторяй предыдущие два пункта, двигая стоп из б/у в прибыль.

— Если движение рынка позволяет увеличить позицию — сделай это, но помни про соблюдение рисков.

— Если движение рынка говорит тебе о скором завершении тенденции — начинай искать точку для полного закрытия либо для переворота.

— Скидывай излишние плечи перед выходными и иногда перед ночью.

Для себя я пишу это, чтоб зафиксировать свои мысли на рубеже трёх лет, чтоб обозначить направления дальнейшего своего развития и работы над собой, чтоб увидеть в будущем свои заблуждения и свои сильные стороны.

Умение высиживать спекулятивные сделки, с использованием больших плечей, для меня, самый актуальный момент сейчас.

Точно входить я научился. А вот выскакиваю часто очень рано. Из последнего- шорт брента по 56,5. Взял только 0,3$. Причина — не ушёл с мелких тф на крупные.

Чему еще я научился:

*Научился соблюдать риски.

*Получил осознание «как» нужно и «как» хочу работать.

*Понял, что долгосрочное выживание и заработок на финансовом рынке зависят от правильного управления рисками и прибыльной позицией.

*Пришёл к выводу, что спекуляции без инвестиций (под инвестициями я понимаю все долгосрочные вложения денег — наличка под матрасом, депозиты, облигации, акции, вложения в реальный сектор) скорее разорят тебя.

*В 2018 году закрою и открою новый ИИС, т.к. на нем работаю крайне консервативно, то есть сэкономленный НДФЛ не покрывает «теоретический возврат»

*Начал разбираться в некоторых тонкостях деривативной торговли. Например. Покупая текущий фьючерс (с самой ближней датой исполнения), можно продать столько же контрактов следующего. Протестировал на газпроме перед экспирацией мартовского фьюча.

*Хочу до конца разобраться, как торговать деривативами, имея на руках основной актив.

*На собственном опыте понял, что потерять любую сумму денег можно очень быстро.

**Жадность и страх — самые главные враги прибыльной торговли. (Пример: страха — не купил Газпром на ИИС по 125₽. Пример:

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 7 )

Московская биржа - рост дивидендов относительно 2015 года составил 8%

- 28 апреля 2017, 14:32

- |

Акционеры Московской биржи утвердили выплату дивидендов по итогам 2016 года в размере 7,68 рубля на акцию, сообщил корреспондент Интерфакса с годового собрания акционеров компании. Всего на выплату дивидендов биржа направит 17,5 млрд рублей, что составляет 69,3% чистой прибыли по МСФО за 2016 год. Дата, на которую определяются лица, имеющие право на получение дивидендов, — 16 мая.

Несмотря на снижение чистой прибыли на 9,6%, биржа увеличила выплаты на 8%, повысив payout ratio c 58,2% до 69,3%. Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по ним составит 6,7%.Промсвязьбанк

Газпром - для долгосрочных инвесторов!

- 24 апреля 2017, 18:11

- |

О компании: ПАО «Газпром» — одна из крупнейших энергетических компаний в мире. Основными направлениями ее деятельности являются геологоразведка, добыча, транспортировка, хранение, переработка и реализация углеводородов, а также производство и сбыт электрической и тепловой энергии. Компания располагает самыми богатыми в мире запасами природного газа – более 36 трлн.куб.м. Доля компании в мировых запасах составляет 17%, в российских 72%.

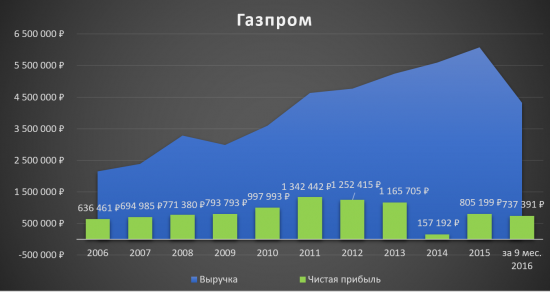

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2006-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Чистая прибыль за 9 месяцев 2016 года составляет 737 млрд. рублей, а ещё впереди данный за 4 квартал, который будет очень даже не плохим из-за рекордных поставок газа в Европу за последнее время, соответственно годовая чистая прибыль за 2016 год должна превысить прошлогоднюю прибыль.

( Читать дальше )

МосБиржа - может выплатить полугодовые дивиденды

- 20 апреля 2017, 13:14

- |

Председатель правления Мосбиржи А. Афанасьев:

В отношении полугодовых дивидендов, мы внимательно изучаем этот вопрос. И по результатам нашего внутреннего обсуждения уже в этом году будем готовы выходить на наблюдательный совет

Финам

Цитата из Прайма:

Выплата квартальных дивидендов — довольно сложный процесс. Выплату полугодовых дивидендов можно выносить на наблюдательный совет уже по результатам года (текущего – ред.)

Вопросы Московской Бирже и брокерам

- 18 апреля 2017, 11:25

- |

Если у вас есть вопросы к брокерам или бирже, задавайте пожалуйста их в комментариях.

Запись предыдущего круглого стола:

Полгода назад обсуждали в основном намерение регулятора ограничить права частных инвесторов

Московская биржа - единственная в своём роде!

- 17 апреля 2017, 22:08

- |

Аналитический обзор компании «Московская биржа»

О компании: Московская Биржа – крупнейшая в России и Восточной Европе по объему торгов и количеству клиентов биржевая Группа. Образована 19 декабря 2011 года в результате слияния бирж ММВБ и РТС. Входит в ТОП-20 ведущих мировых площадок по объему торгов ценными бумагами и суммарной капитализации торгуемых акций. Занимает 9-ое место в ТОП-10 крупнейших бирж по торговле производными финансовыми инструментами.

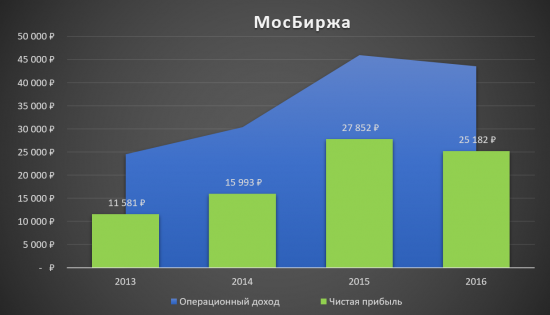

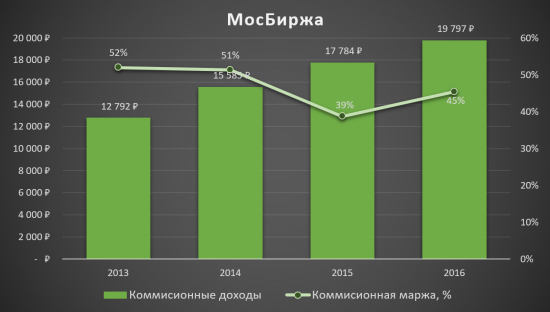

Фундаментальный анализ:Данные взяты из отчётов МСФО в млн. руб. после IPO за период 2013-2016 год.

Операционный доход незначительно снизился с чистой прибылью в 2016 году по сравнению с предыдущим годом.

( Читать дальше )

Никто не заметил странности?

- 14 апреля 2017, 12:28

- |

Действия инсайдеров с акциями Московской биржи. Часть 2

- 07 апреля 2017, 15:09

- |

… и дала официальный комментарий:

Большая часть приобретений акций членами Правления и корпоративным секретарём, которые отражены в годовом отчете Биржи, это исполнение прав на покупку акций компании в рамках утвержденной Наблюдательным советом программы долгосрочной мотивации (то есть покупка не на рынке). Наблюдательный совет Биржи устанавливает не только цену акций для приобретения руководством и сотрудниками, размер гранта для каждого руководителя, но и условия, и механизм действия программы. Право на приобретение акций компании по фиксированной цене действует в течение периода программы (как правило три года) и менеджер каждый год имеет возможность реализовать права на часть выделенного ему гранта. И отдельные гранты, отраженные в отчетности, выдавались по цене акции значительно выше 47 рублей, указанных Вами. Установленная цена для покупки была связана с рыночной ценой акции на момент включения менеджера в программу (средняя цена за 90 торговых дней, предшествующих дате наделения правом). Доход менеджера в итоге зависит от разницы между рыночной ценой акций в случае их продажи на рынке и ценой на дату включения в программу.

На Бирже внедрен комплекс мер, направленных на контроль за использованием инсайдерской информацией. В частности, сотрудники, включая членов органов управления, совершают сделки с акциями Биржи после предварительного согласования с комплаенсом и отчитываются по ним. Менеджеры не имеют права совершать сделки с акциями биржи на рынке в ограничительный период, который вводится перед раскрытием финансовых результатов.

( Читать дальше )

Обзор Московской биржи, как объекта инвестиций

- 07 апреля 2017, 07:16

- |

Минимальные капитальные вложения

Московская биржа является финансовой структурой, построенной на IT индустрии. В современном мире все глубже идет взаимосвязь между финансовой и IT индустриями. Московской бирже не требуются большие капитальные вложения в дорогостоящее оборудование, в отличие от промышленных компаний. На данный момент в структуре основных средств компании, основную долю занимают здания. С течением времени, можно предположить, что с нарастающей накопленной амортизацией и все увеличивающимся объемом IT оборудования, это соотношение перевесит в сторону IT инфраструктуры.

Если для крупных производств можно рассчитывать, показатель рентабельности по отношению к ОС, т.е. какой процент от стоимости ОС составляет чистая прибыль. То для Московской биржи можно рассчитать отношение ОС к чистой прибыли. На данный момент, используя чистую прибыль только этого года можно было бы приобрести все имеющиеся ОС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал